この記事で解決出来る悩み

- 相続税の配偶者控除(配偶者の税額軽減)とは?

- 相続税の配偶者控除の控除額

- 相続税の配偶者控除の計算方法

- 相続税の配偶者控除の具体例

- 相続税の配偶者控除の節税効果

- 二次相続とは?

- 相続税の配偶者控除以外の控除

- 相続税の配偶者控除を利用する上での注意点

1.相続税の配偶者控除(配偶者の税額軽減)の概要

相続税の配偶者控除は、被相続人の配偶者が、法定相続分もしくは、1億6,000万円まで、相続しても、相続税が無税になるという制度です。

実際に適用される金額は、下記にて計算します。

①課税価格の合計額に配偶者の法定相続分を掛けて計算した金額又は1億6,000万円のいずれか多い方の金額

②配偶者の課税価格(相続税の申告期限までに分割されていない財産の価額は除かれる。)

相続税の配偶者控除は、夫婦の財産は、夫婦で協力して築いたものだから、配偶者の税負担は優遇すべきという趣旨で設けられています。

『相続税の配偶者控除』は通称で、『配偶者の税額の軽減』と言います。

本記事では、通称の『相続税の配偶者控除』と呼んでいきます。

配偶者の法定相続分

相続税の配偶者控除は、法定相続分か1億6,000万円までが無税になります。

法定相続分は下記になります。

| 順位 | 法定相続人 | 法定相続人死亡の場合 |

|---|---|---|

| 常に相続人 | 配偶者 | |

| 第一順位 | 子(直系卑属) | 孫、ひ孫、、、 |

| 第二順位 | 父母(直系尊属) | 祖父、祖母、、、 |

| 第三順位 | 兄弟姉妹 | 甥、姪(甥、姪の子には代襲相続しない) |

| 法定相続人の組み合わせ | 法定相続分 |

|---|---|

| 配偶者のみ | 相続財産の全て |

| 配偶者と子(直系卑属) | 配偶者:1/2、子(直系卑属):1/2 |

| 配偶者と父母(直系尊属) | 配偶者:2/3、父母(直系尊属):1/3 |

| 配偶者と兄弟姉妹 | 配偶者:3/4、兄弟姉妹:1/4 |

| 子(直系卑属)のみ | 相続財産の全て |

| 父母(直系尊属)のみ | 相続財産の全て |

| 兄弟姉妹のみ | 相続財産の全て |

相続人が配偶者のみの場合は、配偶者が全て相続します。

第1順位の子や孫などの直系卑属がいれば、法定相続分は、配偶者が1/2、第1順位が1/2です。

第1順位がいなければ、第2順位の父母や祖父母などの直系尊属が相続し、法定相続分は、配偶者が2/3、第2順位が1/3です。

第1順位、第2順位、共にいなければ、第3順位の兄弟姉妹が相続し、法定相続分は、配偶者が3/4、第3順位が1/4です。

相続税の配偶者控除の例

財産が1億円の場合

- 家族構成:父、母、長男、長女

- 被相続人:父

- 相続人:母、長男、長女

- 法定相続分:母1/2、長男1/4、長女1/4

- 父の財産:1億円

- 相続税の総額:630万円

配偶者の税額軽減は、法定相続分か1億6,000万円が上限です。

その為、法定相続分を算出し、法定相続分と1億6,000万円を比較し、高い方を採用します。

なのでまず、法定相続分を算出します。

財産1億円に対して、母の法定相続分は1/2なので5,000万円です。

この法定相続分5,000万円と1億6,000万円を比べます。

5,000万円と1億6,000万円を比べ、1億6,000万円の方が大きいので、1億6,000万円が上限です。

ただし、財産は1億円で、1億6,000万円より低いです。

なので、1億円が上限です。

母は1億円全額を受け取っても、相続税が無税になるという事です。

このケースでは、相続税の総額は630万円ですが、母が全て相続すると、相続税の総額630万円全てが無税になり、相続税は0円になるという事です。

財産が4億円の場合

- 家族構成:父、母、長男、長女

- 被相続人:父

- 相続人:母、長男、長女

- 法定相続分:母1/2、長男1/4、長女1/4

- 父の財産:4億円

- 相続税の総額:9,220万円

財産4億円に対しての母の法定相続分1/2は、2億円です。

法定相続分2億円と1億6,000万円を比較すると、2億円の方が大きいです。

なので、母は、2億円まで受け取っても無税になります。

仮に、母が4億円全て相続したとしたら2億円分は無税で、残りの2億円分に対しての相続税4,610万円が課税されます。

相続税の配偶者控除を使うための条件

- 法律上の婚姻関係であること

- 相続税の申告期限までに遺産分割協議が終わっている事

- 相続税の申告期限までに、相続税の申告をする事

『1.法律上の婚姻関係』については、内縁や事実婚、パートナーシップでは使う事が出来ません。

『2.相続税の申告期限までに遺産分割協議が終わっている事』については、相続税の配偶者控除自体が、そもそも配偶者が相続するから使える制度です。

なので、配偶者が相続するという遺産分割になっていなければ、使う事は出来ません。

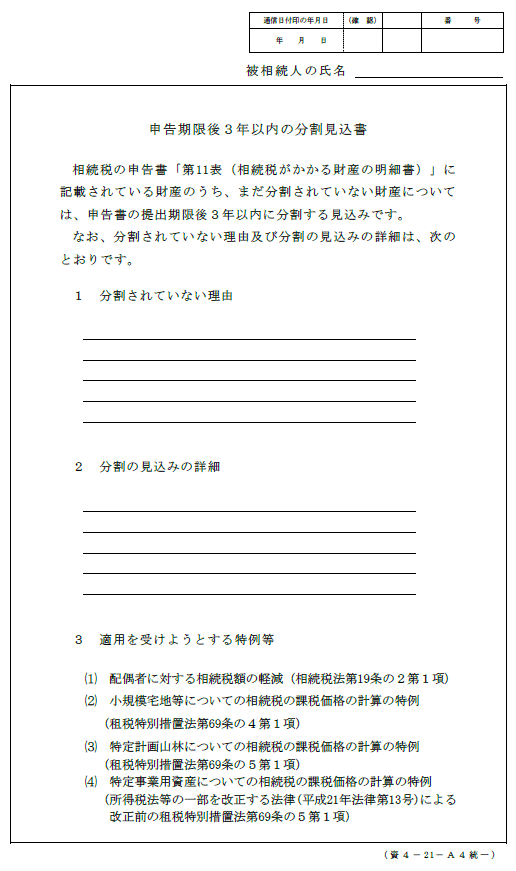

ただし、相続税の申告書に「申告期限後3年以内の分割見込書」を添付した上で、一度相続税申告を申告し、申告期限から3年以内に分割したときは、相続税の配偶者控除の対象になります。

なお、相続税の申告期限から3年を経過する日までに分割できないやむを得ない事情があり、税務署長の承認を受けた場合で、その事情がなくなった日の翌日から4か月以内に分割されたときも、相続税の配偶者控除の対象になります。

このように、「申告期限後3年以内の分割見込書」を提出して、相続税申告を行う場合には、相続税の配偶者控除を使わない状態の相続税の総額を一度全額支払います。

その後、分割された時に、支払った相続税が戻ってきます。

相続税の配偶者控除を使わずに、相続税の総額を支払うというのは、負担が大きいです。

また、複数回申告をする事で、税理士に支払う報酬も高くなります。

なので、基本的には、相続税の申告期限までに、遺産分割協議は終わらすと考えておきましょう。

『3.相続税の申告期限までに、相続税の申告をする事』についても、押さえておきたいポイントです。

相続税は、相続財産が、3,000万円+600万円×相続人の数の基礎控除を超えた時にかかります。

なので、基礎控除を下回れば、相続税がかからず、申告も要りません。

ここで勘違いしがちなのが、相続税の配偶者控除を使ったら、相続税がかからなくなるので、相続税申告が要らないと思ってしまう人がいます。

ですが、相続財産が基礎控除を上回っていれば、相続税の配偶者控除を使って相続税が0円になったとしても、相続税申告は必要です。

2.二次相続

相続税の配偶者控除の法定相続分もしくは1億6,000万円まで無税になるという部分を聞くと、相続税が大きく節税出来て、経済的に得をすると思い込んでしまいます。

なので、相続税の配偶者控除を出来る限り使った遺産分割の内容にしてしまいがちです。

ですが、相続税の配偶者控除は、使い方によって割高な相続税になる場合があります。

これを理解しないと、節税したつもりが、何百万円、何千万円と、損をしてしまう事にもなりかねません。

せっかく生前贈与を頑張ったり、生命保険に入っても、相続税の配偶者控除の使い方を間違えるだけで、相続税の節税分を上回る金額の損をしてしまう事もあります。

だからこそ、相続税の配偶者控除の仕組みをしっかり理解していきましょう。

ここで理解する必要があるのが、『二次相続』です。

二次相続を考慮しないとなぜ相続税が高くなるのか?

相続対策では、親から子へ、世代が変わる際の税金を下げる事が重要です。

同一世代の夫婦間の税金が低くなるだけでは意味がありません。

つまり、夫婦間で財産を相続する時に相続税の配偶者控除を使い、税金が少なくなったとしても、子供が財産を相続する時に税金が多くなってしまったら、節税とは呼べないのです。

夫婦の場合、先に亡くなる方を一次相続、後に亡くなる方を二次相続と言います。

一次相続の時に配偶者にどれだけ相続させ、どれだけ相続税の配偶者控除を使うかで、一次相続と二次相続の相続税の合計額が大きく変わります。

この一次相続の時と二次相続の相続税の合計額を考える事で、真に節税かどうかを判断する事が出来るのです。

では、一次相続で配偶者にどのくらい相続するかで、一次相続と二次相続の合計額がどのくらい変わるのか実際に例をみていきましょう。

二次相続の例

- 被相続人:父

- 相続人:母、長男、長女

- 相続財産:1億円

- 母の固有の財産:無し

一次相続で配偶者が全て相続した場合

このケースで、相続税の総額は630万円です。

父の相続財産は、1億6,000万円以下なので、母が全て相続すれば、相続税の配偶者控除で630万円が0円になります。

これが相続税の節税だと思ってしまう人が多いです。

問題は、この後です。

母が1億円相続したら、母が亡くなる時に、1億円が再度課税されます。

その際、長男と長女が相続人になり、相続税が課税されます。

相続人が長男と長女の2人、相続財産が1億円だった場合、相続税の総額は770万円です。

その為、父が亡くなった時の一次相続の相続税が0円、母が亡くなった時の二次相続の相続税が770万円、一次相続と二次相続の相続税の合計額が770万円です。

一次相続で配偶者が法定相続分で相続した場合

では、法定相続分で相続していた場合は、どうなったでしょうか?

父が亡くなった一次相続の時に、相続財産1億円の内、法定相続分1/2の5,000万円を母が相続し、法定相続分1/4の2,500万円ずつを長男、長女が相続します。

この場合、一次相続の相続税は630万円の相続税の総額の内、配偶者の分の315万円が配偶者の税額軽減で無税になり、長男と長女で残りの315万円を支払います。

配偶者が全て相続する時は0円だったので、一次相続だけを考えると相続税は315万円高くなります。

ここまでだと、やっぱり、相続税の配偶者控除を使った方が、相続税の節税になると思いがちです。

ですが、相続税は、一次相続だけでなく、二次相続まで考え、一次相続と二次相続の相続税の合計額で考えないと、本当の税負担が分かりません。

父が亡くなった時の一次相続で、法定相続分の1/2である5,000万円を母が受け取ったら、母が亡くなった時の二次相続で、母が一次相続で相続した5,000万円が再度課税されます。

この母が亡くなった二次相続の時に、財産5,000万円を長男と長女の2人で相続する場合の相続税は80万円です。

一次相続の相続税が315万円、二次相続の相続税が80万円、一次相続と二次相続の相続税の合計額は395万円です。

一次相続で配偶者が全て相続した場合の一次相続と二次相続の相続税の合計額は770万円だったので、一次相続で法定相続分で相続した場合の395万円と比較すると、一次相続で法定相続分で相続した場合の方が375万円低いです。

このように、相続税の配偶者控除を多く使う事で、相続税の節税になるかというとそうではありません。

相続税の配偶者控除は、節税ではなく、課税の繰り延べです。

一次相続と二次相続の相続税額の合計額が最小になる場合

一次相続の被相続人が父、相続人が母、長男、長女で、相続財産が1億円だった場合、一次相続と二次相続の相続税の合計額が一番低くなるのは、一次相続の時に母が42%相続した時です。

この時の一次相続の相続税は365.4万円、二次相続の相続税は0円、一次相続と二次相続の相続税額の合計額は365.4万円です。

一次相続で配偶者が全て相続した場合の一次相続と二次相続の相続税の合計額は770万円は、365.4万円の2倍以上です。

一次相続の時に母が相続する42%は、金額でいうと4,200万円です。

これは、二次相続で、長男と長女の二人が相続人になった場合の基礎控除額(3,000万円+600万円×2=4,200万円)です。

このように、相続税の配偶者控除自体は課税の繰り延べで、相続税の節税にはならず、二次相続の時の基礎控除を上手く使えるかがポイントです。

一次相続の時に相続税の配偶者控除を使わず子供が全て相続した場合

一次相続の時に、配偶者には相続させず、長男と長女が全て相続していた場合には、相続税が630万円です。

この場合、母は相続していないので、二次相続の相続税は0円。

一次相続と二次相続の相続税の合計額は630万円です。

配偶者が全て相続して相続税の配偶者控除を最大限使った場合の一次相続と二次相続の相続税の合計額は770万円でしたが、一次相続で相続税の配偶者控除を全く使わずに長男と長女が1億円を相続した時の一次相続と二次相続の相続税の合計額は630万円です。

このように、同じ1億円を相続するのに、相続税の配偶者控除を使った方が相続税が高くなっています。

その為、相続税の配偶者控除を活用する為には、二次相続対策を理解する事が必須です。

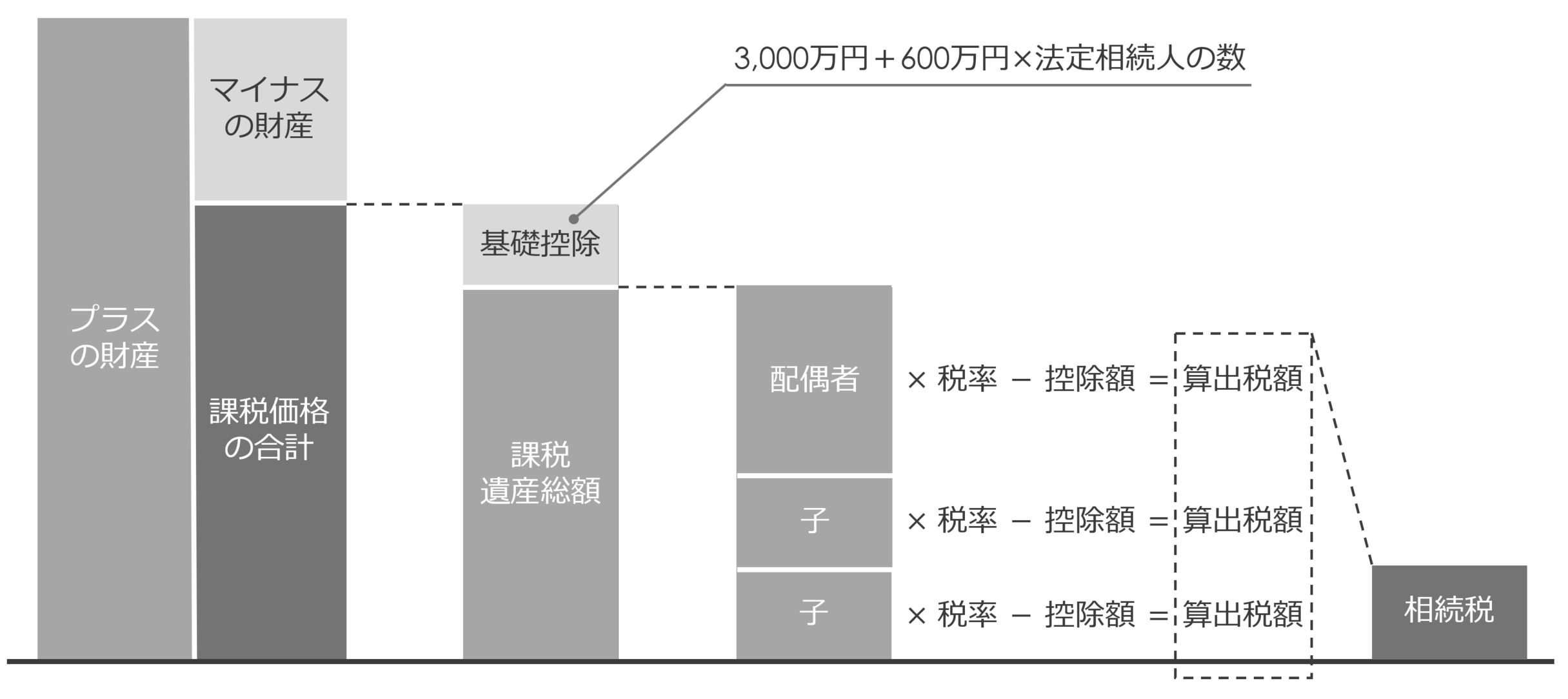

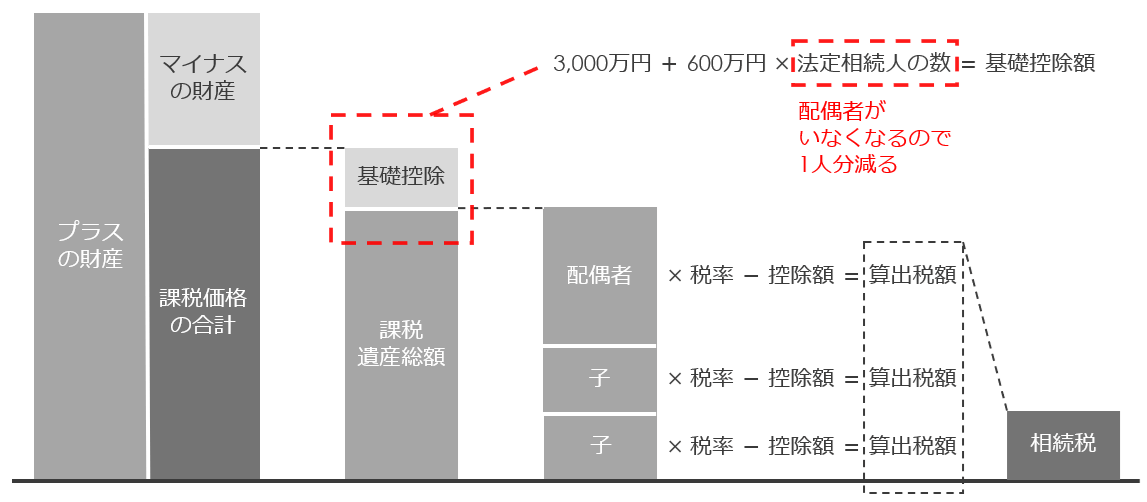

相続税の計算方法

二次相続を理解する上ではまず、相続税の計算方法を理解する必要があります。

その為、相続税の計算方法を理解した上で、二次相続の仕組みを解説していきます。

相続するプラスの財産からマイナスの財産を引いた額が『遺産に係る基礎控除額』を超える場合、相続税がかかります。

遺産に係わる基礎控除額は、下記になります。

3,000万円+(600万円×法定相続人の数)

法定相続人の数は、相続放棄があった場合も、相続放棄が無かったものとして計算をします。

相続税の総額の計算は、下図のように行います。

- プラスの財産からマイナスの財産を引く

- プラスの財産からマイナスの財産を引いた額から基礎控除を引く(課税遺産総額)

- 課税遺産総額を法定相続の割合に分ける

- 法定相続の割合に分けた額に合わせた税率と控除額を調べ、計算する(算出税額)

- 算出税額を足す(相続税の総額)

相続税の税率

税率と控除額は下表になります。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | 無し |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

相続税の総額の計算例

家族構成は、父、母、子供2人だとします。

この時に、被相続人は父、相続人は母、子供①、子供②だとします。

相続財産は、プラスの財産が2億2,000万円、マイナスの財産が2,000万円だとします。

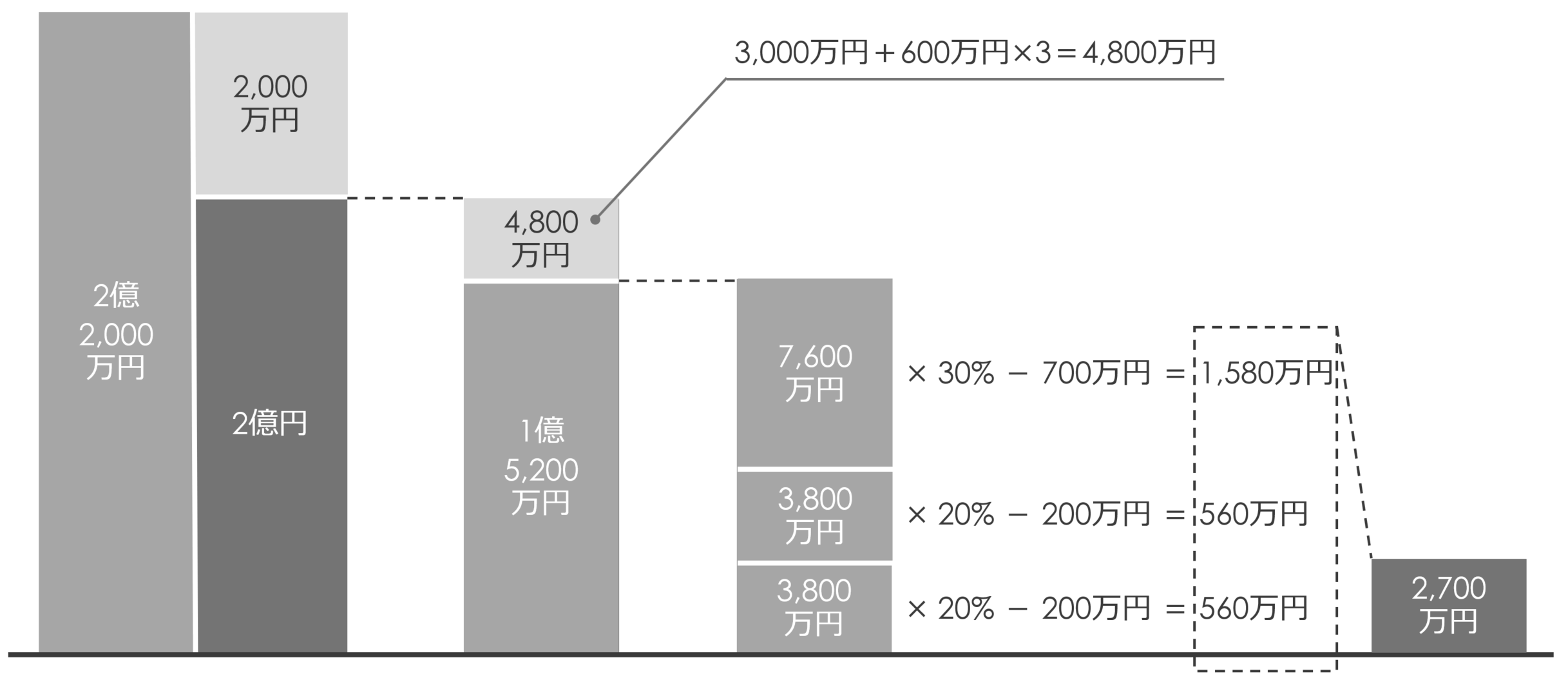

この場合の相続税の計算は、下図になります。

- プラスの財産2億2,000万円からマイナスの財産2,000万円を引く(2億円)

- プラスの財産からマイナスの財産を引いた額2億円から基礎控除4,800万円を引く(課税遺産総額1億5,200万円)

- 課税遺産総額1億5,200万円を法定相続の割合に分ける(7,600万円、3,800万円、3,800万円)

- 法定相続の割合に分けた額に合わせた税率と控除額を調べ、計算する(算出税額1,580万円、560万円、560万円)

- 算出税額1,580万円、560万円、560万円を足す(相続税の総額2,700万円)

相続人各人の相続税額

相続人各人が支払う相続税は、相続財産全体のうち、相続人各人がどれだけ財産を受け取ったかという割合で、相続税を幾ら支払うかという割合が決まります。

相続財産全体のうち、1/2の割合を相続するとしたら、支払う相続税の割合も1/2になります。

このように、算出した相続税に、法定相続人以外が財産を継承した場合の二割加算をしたり、税額控除をおこなった額が支払う相続税額です。

相続税の二割加算

被相続人の孫が財産を相続すると、相続税の課税を1回免れる事になります。

その為、相続税を高くなる制度があります。それが二割加算です。

上記は孫ですが、孫以外でも、法定相続人以外の人が相続又は遺贈により財産を取得した場合、相続税の2割を加算します。

税額控除

相続人各人の相続税額から、税額控除を引いた額が支払う相続税額です。

税額控除は、小規模宅地等の特例のように評価を減額するのではなく、直接、税額を控除します。

法定相続人以外の人が財産を受け取る場合、前述の相続税額の二割加算が適用されます。

税額控除は、二割加算を適用した後の相続税額から控除します。

暦年課税分の贈与税額控除

相続又は遺贈により財産を取得し人が、相続開始前7年以内に被相続人から暦年贈与を受けていた場合、暦年贈与により取得した財産の価額を相続税の課税価格に加算します。

暦年贈与により取得した財産の価額を相続税の課税価格に加算した場合、贈与をした際に贈与税が課税されてた場合には、その贈与税額を相続税額から控除します。

これは、二重課税を防ぐ為の措置です。

相続税の配偶者控除(配偶者の税額軽減)

今回のテーマである相続税の配偶者控除です。

法定相続分か1億6,000万円まで、配偶者が相続した場合、無税になります。

未成年者控除

相続又は遺贈により財産を取得した人が、法定相続人で、かつ、未成年者の場合、18歳に達するまでの1年につき10万円を乗じた金額を控除します。

年数の計算に当たって、1年未満の端数があるときは、1年として計算します。

・計算例

法定相続人の年齢:13歳7か月

18歳-13歳7か月=4年5か月

4年5か月ですが、端数がある場合は1年として計算するので、5年として計算。

10万円×5年=50万円

50万円が未成年者控除として税額から控除出来ます。

障害者控除

相続又は遺贈により財産を取得した人が、法定相続人で、かつ、85歳未満の障害者である場合、満85歳に達するまでの1年につき10万円を乗じた金額を控除します。

特別障害者の場合は、1年につき20万円です。

年数の計算に当たって、1年未満の端数があるときは、1年として計算します。

・計算例

法定相続人の年齢:65歳7か月

85歳-65歳7か月=19年5か月

19年5か月ですが、端数がある場合は1年として計算するので、20年として計算。

特別障害者の場合は、下記になります。

20万円×20年=400万円

400万円が障害者控除として税額から控除出来ます。

相次相続控除

相続開始前10年以内に、被相続人が相続、遺贈や相続時精算課税に係る贈与によって相続税が課されていた場合、相続税額から相次相続控除を控除します。

・相次相続控除が受けられる人

相次相続控除が受けられるのは次のすべてに当てはまる人です。

- 被相続人の相続人

- 相続開始前10年以内に開始した相続により被相続人が財産を取得している

- 相続開始前10年以内に開始した相続により取得した財産で、被相続人に対し相続税が課税されている

相続放棄した人、相続権を失った人がたとえ遺贈により財産を取得しても、相次相続控除は適用されません。

・相次相続控除の計算

前回の相続で、課税された相続税額のうち、1年につき10パーセントの割合で逓減した後の金額を今回の相続税額から控除します。

各相続人の相次相続控除額は、次の算式により計算した金額です。

A×C /( B - A )※ × D/C ×( 10-E )/ 10 = 各相続人の相次相続控除額

※求めた割合が100/100を超える時は、100/100とする

A:今回の被相続人が前の相続の際に課せられた相続税額

B:今回の被相続人が前の相続の際に取得した純資産価額

C:今回の相続、遺贈や相続時精算課税に係る贈与によって財産を取得したすべての人の純資産価額の合計額

D:今回のその相続人の純資産価額

E:前の相続から今回の相続までの期間(1年未満の期間は切り捨てます。)

外国税額控除

相続又は遺贈で、相続税法の適用外にある外国で財産を取得した場合、その財産に対して、その国の法令で、日本の相続税に相当する税が課せられたときは、その課せられた相続税に相当する金額はを控除する。

これは、国際二重課税の緩和規定です。

相続時精算課税制度における贈与税額の控除

相続時精算課税制度を利用し贈与を行った際に贈与税を支払った場合には、贈与税相当額を控除する。

これは、暦年課税分の贈与税額控除と同じように、二重課税を防ぐ為の措置です。

二次相続の相続税が高くなる理由

財産額1億円で、一次相続は父、二次相続は母の相続でのケースで、一次相続で子供が全て相続した場合は一次相続と二次相続の相続税の合計額が630万円。

一次相続で配偶者が全て相続して二次相続で子供が全て相続した場合の一次相続と二次相続の相続税の合計額が770万円でした。

同じ1億円を相続するにしても、一次相続で子供が1億円相続するよりも、二次相続で子供が1億円する方が相続税が高くなります。

なぜこんなことが起こるのでしょうか?

理由は、2つあります。

理由1 相続人の人数が変わり、基礎控除の額が変わる

先ほどの例では、一次相続の時、相続人は配偶者と子供2人の合計3人でした。

だから、基礎控除は、3000万円+600万円×3で、4800万円です。

二次相続の時は、配偶者がいなくなるので、相続人は子供2人になります。

そうすると、基礎控除は、3000万円+600万円×2で、4200万円です。

基礎控除が600万円少なくなることによって、課税遺産総額が増え、相続税が高くなります。

これが二次相続の方が相続税が高くなる理由の一つです。

理由2 相続人が減り、法定相続分が変わることで相続税が高くなる

先ほどの相続財産2億円の例では、課税遺産総額2億円から4,800万円の基礎控除を引き、1億5,200万円と算出したものを法定相続分の率で切り分けました。

法定相続分は、母1/2、子供①1/4、子供②1/4です。

課税遺産総額1億5,200万円に対して、法定相続分を掛けると、母7,600万円、子供①3,800万円、子供②3,800万円です。

この場合の税率と控除額は、7,600万が1億円以下なので、税率30%、控除額が700万円。

3,800万円が5,000万円以下なので、税率20%、控除額200万円です。

ですが、二次相続になると相続人の数が減り、法定相続分は子供①と子供②は、それぞれ1/2ずつです。

課税遺産総額1億5200万円に法定相続分1/2を掛けると、7600万円ずつになります。

税率と控除額は、3800万円の場合、税率20%、控除額200万円でしたが、7600万円の場合、税率30%、控除額700万円です。

このように、法定相続分が変わった事で、税率が20%から30%と、高くなりました。

これが二次相続の方が相続税が高くなる理由の二つ目です。

このように、2つの理由から、同じ財産額を相続したとしても、一次相続よりも二次相続の方が相続税が高くなります。

二次相続のシミュレーション

家族構成別、財産別に、二次相続のシミュレーションをお伝えします。

表中の『取得割合』は、一次相続の時に配偶者が相続する割合、『一次相続』は、一次相続の相続税、『二次相続』は、二次相続の相続税、『合計額』は、一次相続と二次相続の相続税の合計額を指します。

また、下記は配偶者が固有の財産を持っていないものとします。

法定相続人が配偶者と子供1人の場合

5,000万円の場合

| 取得割合 | 一次相続 | 二次相続 | 合計額 |

|---|---|---|---|

| 0% | 80万円 | 0円 | 80万円 |

| 10% | 72万円 | 0円 | 72万円 |

| 20% | 64万円 | 0円 | 64万円 |

| 30% | 56万円 | 0円 | 56万円 |

| 40% | 48万円 | 0円 | 48万円 |

| 50% | 40万円 | 0円 | 40万円 |

| 60% | 32万円 | 0円 | 32万円 |

| 70% | 24万円 | 0円 | 24万円 |

| 80% | 16万円 | 40万円 | 56万円 |

| 90% | 8万円 | 90万円 | 98万円 |

| 100% | 0円 | 160万円 | 160万円 |

| 項目 | 取得割合 | 合計額 |

|---|---|---|

| 最小値 | 72% | 22.4万円 |

| 最大値 | 100% | 160万円 |

| 最小値と最大値の差 | 137.6万円 |

1億円の場合

| 取得割合 | 一次相続 | 二次相続 | 合計額 |

|---|---|---|---|

| 0% | 770万円 | 0円 | 770万円 |

| 10% | 693万円 | 0円 | 693万円 |

| 20% | 616万円 | 万円 | 616万円 |

| 30% | 539万円 | 万円 | 539万円 |

| 40% | 462万円 | 40万円 | 502万円 |

| 50% | 385万円 | 160万円 | 545万円 |

| 60% | 308万円 | 310万円 | 618万円 |

| 70% | 231万円 | 480万円 | 711万円 |

| 80% | 154万円 | 680万円 | 834万円 |

| 90% | 77万円 | 920万円 | 997万円 |

| 100% | 0円 | 1,220万円 | 1,220万円 |

| 項目 | 取得割合 | 合計額 |

|---|---|---|

| 最小値 | 36% | 492.8万円 |

| 最大値 | 100% | 1,220万円 |

| 最小値と最大値の差 | 727.2万円 |

3億円の場合

| 取得割合 | 一次相続 | 二次相続 | 合計額 |

|---|---|---|---|

| 0% | 6,920万円 | 0円 | 6,920万円 |

| 10% | 6,228万円 | 0円 | 6,228万円 |

| 20% | 5,536万円 | 310万円 | 5,846万円 |

| 30% | 4,844万円 | 920万円 | 5,764万円 |

| 40% | 4,152万円 | 1,820万円 | 5,972万円 |

| 50% | 3,460万円 | 2,860万円 | 6,320万円 |

| 60% | 3,229.3万円 | 3,875.5万円 | 7,104.8万円 |

| 70% | 3,229.3万円 | 4,798.7万円 | 8,028万円 |

| 80% | 3,229.3万円 | 5,721.9万円 | 8,951.2万円 |

| 90% | 3,229.3万円 | 6,688.2万円 | 9,917.5万円 |

| 100% | 3,229.3万円 | 7,726.8万円 | 1億956.1万円 |

| 項目 | 取得割合 | 合計額 |

|---|---|---|

| 最小値 | 28% | 5,742.4万円 |

| 最大値 | 100% | 1億956.1万円 |

| 最小値と最大値の差 | 5,213.7万円 |

5億円の場合

| 取得割合 | 一次相続 | 二次相続 | 合計額 |

|---|---|---|---|

| 0% | 1億5,210万円 | 0円 | 1億5,210万円 |

| 10% | 1億3,689万円 | 160万円 | 1億3,849万円 |

| 20% | 1億2,168万円 | 1,220万円 | 1億3,388万円 |

| 30% | 1億647万円 | 2,860万円 | 1億3,507万円 |

| 40% | 9,126万円 | 4,860万円 | 1億3,986万円 |

| 50% | 7,605万円 | 6,930万円 | 1億4,535万円 |

| 60% | 7,605万円 | 8,495.6万円 | 1億6,100.6万円 |

| 70% | 7,605万円 | 1億61.1万円 | 1億7,666.1万円 |

| 80% | 7,605万円 | 1億1,718.5万円 | 1億9323.5万円 |

| 90% | 7,605万円 | 1億3,458万円 | 2億1,063万円 |

| 100% | 7,605万円 | 1億5,197.5万円 | 2億2,802.5万円 |

| 項目 | 取得割合 | 合計額 |

|---|---|---|

| 最小値 | 27% | 1億3,373.3万円 |

| 最大値 | 100% | 2億2,802.5万円 |

| 最小値と最大値の差 | 9,429.2万円 |

法定相続人が配偶者と子供2人の場合

5,000万円の場合

| 取得割合 | 一次相続 | 二次相続 | 合計額 |

|---|---|---|---|

| 0% | 20万円 | 0円 | 20万円 |

| 10% | 18万円 | 0円 | 18万円 |

| 20% | 16万円 | 0円 | 16万円 |

| 30% | 14万円 | 0円 | 14万円 |

| 40% | 12万円 | 0円 | 12万円 |

| 50% | 10万円 | 0円 | 10万円 |

| 60% | 8万円 | 0円 | 8万円 |

| 70% | 6万円 | 0円 | 6万円 |

| 80% | 4万円 | 0円 | 4万円 |

| 90% | 2万円 | 30万円 | 32万円 |

| 100% | 0円 | 80万円 | 80万円 |

| 項目 | 取得割合 | 合計額 |

|---|---|---|

| 最小値 | 84% | 3.2万円 |

| 最大値 | 100% | 80万円 |

| 最小値と最大値の差 | 76.8万円 |

1億円の場合

| 取得割合 | 一次相続 | 二次相続 | 合計額 |

|---|---|---|---|

| 0% | 630万円 | 0円 | 630万円 |

| 10% | 567万円 | 0円 | 567万円 |

| 20% | 504万円 | 0円 | 504万円 |

| 30% | 441万円 | 0円 | 441万円 |

| 40% | 378万円 | 0円 | 378万円 |

| 50% | 315万円 | 80万円 | 395万円 |

| 60% | 252万円 | 180万円 | 432万円 |

| 70% | 189万円 | 320万円 | 509万円 |

| 80% | 126万円 | 470万円 | 596万円 |

| 90% | 63万円 | 620万円 | 683万円 |

| 100% | 0円 | 770万円 | 770万円 |

| 項目 | 取得割合 | 合計額 |

|---|---|---|

| 最小値 | 42% | 365.4万円 |

| 最大値 | 100% | 770万円 |

| 最小値と最大値の差 | 404.6万円 |

3億円の場合

| 取得割合 | 一次相続 | 二次相続 | 合計額 |

|---|---|---|---|

| 0% | 5,720万円 | 0円 | 5,720万円 |

| 10% | 5,148万円 | 0円 | 5,148万円 |

| 20% | 4,576万円 | 180万円 | 4,756万円 |

| 30% | 4,004万円 | 620万円 | 4,624万円 |

| 40% | 3,432万円 | 1,160万円 | 4,592万円 |

| 50% | 2,860万円 | 1,840万円 | 4,700万円 |

| 60% | 2,669.3万円 | 2,625.6万円 | 5,294.9万円 |

| 70% | 2,669.3万円 | 3,354万円 | 6,023.3万円 |

| 80% | 2,669.3万円 | 4,082.4万円 | 6,751.7万円 |

| 90% | 2,669.3万円 | 4,881.2万円 | 7,550.5万円 |

| 100% | 2,669.3万円 | 5,852.4万円 | 8,521.7万円 |

| 項目 | 取得割合 | 合計額 |

|---|---|---|

| 最小値 | 34% | 4,575.2万円 |

| 最大値 | 100% | 8,521.7万円 |

| 最小値と最大値の差 | 3946.5万円 |

5億円の場合

| 取得割合 | 一次相続 | 二次相続 | 合計額 |

|---|---|---|---|

| 0% | 1億3,110万円 | 0円 | 1億3,110万円 |

| 10% | 1億1,799万円 | 80万円 | 1億1,879万円 |

| 20% | 1億488万円 | 770万円 | 1億1,258万円 |

| 30% | 9,177万円 | 1,840万円 | 1億1,017万円 |

| 40% | 7,866万円 | 3,340万円 | 1億1,206万円 |

| 50% | 6,555万円 | 4,920万円 | 1億1,475万円 |

| 60% | 6,555万円 | 6,395.6万円 | 1億2,950.6万円 |

| 70% | 6,555万円 | 7,871.2万円 | 1億4,426.2万円 |

| 80% | 万6,555万円 | 9,346.8万円 | 1億5,901.8万円 |

| 90% | 6,555万円 | 1億822.4万円 | 1億7,377.4万円 |

| 100% | 6,555万円 | 1億2,298万円 | 1億8,853万円 |

| 項目 | 取得割合 | 合計額 |

|---|---|---|

| 最小値 | 29% | 1億998.1万円 |

| 最大値 | 100% | 1億8,853万円 |

| 最小値と最大値の差 | 7,854.9万円 |

二次相続対策時に考慮すべきポイント

相続税の配偶者控除を使う事で、一次相続の相続税は減ります。

ただし、二次相続まで考慮すると、単純に相続税の節税という訳ではありません。

二次相続では割高な相続税になるので注意が必要です。

また、実際に二次相続対策を行う際には、被相続人と配偶者の年齢差、配偶者が財産を持っているか、配偶者が相続対策を行うか、を考慮する必要があります。

被相続人と配偶者の年齢差

被相続人と配偶者に年齢差がある場合、配偶者が相続したお金は、生活資金として使う事もあるでしょう。

配偶者が1億円を相続したとしても、配偶者が年金しか使わず、相続した財産には手を付けず、配偶者が亡くなった時に1億円が丸々残っている事の方が少ないです。

なので、被相続人と配偶者の年齢差を考慮して二次相続対策を考える必要があります。

日本人の平均寿命は、男性が約81歳、女性が約87歳です。

人がいつ亡くなるかを考える事は難しいので、平均寿命と年齢差を参考に、財産をどのくらい使うか考慮し、実情に合わせて最適な分割割合を考える事が多いです。

配偶者が財産を持っているか

一次相続と二次相続の相続税の合計額は、配偶者が配偶者名義の財産をどのくらい持っているかで大きく変わります。

実際に例をみてみましょう。

一次相続の時の相続財産は3億円、子供は2人のケースで、配偶者が固有の財産を持っているか、持っていないか、各々のパターンでシミュレーションをしてみます。

配偶者の固有の財産は、5,000万円とします。

表中の『取得割合』は、一次相続の時に配偶者が相続する割合、『一次相続』は、一次相続の相続税、『二次相続』は、二次相続の相続税、『合計額』は、一次相続と二次相続の相続税の合計額を指します。

配偶者の固有の財産が無い場合

| 取得割合 | 一次相続 | 二次相続 | 合計額 |

|---|---|---|---|

| 0% | 5,720万円 | 0円 | 5,720万円 |

| 10% | 5,148万円 | 0円 | 5,148万円 |

| 20% | 4,576万円 | 180万円 | 4,756万円 |

| 30% | 4,004万円 | 620万円 | 4,624万円 |

| 40% | 3,432万円 | 1,160万円 | 4,592万円 |

| 50% | 2,860万円 | 1,840万円 | 4,700万円 |

| 60% | 2,669.3万円 | 2,625.6万円 | 5,294.9万円 |

| 70% | 2,669.3万円 | 3,354万円 | 6,023.3万円 |

| 80% | 2,669.3万円 | 4,082.4万円 | 6,751.7万円 |

| 90% | 2,669.3万円 | 4,881.2万円 | 7,550.5万円 |

| 100% | 2,669.3万円 | 5,852.4万円 | 8,521.7万円 |

| 項目 | 取得割合 | 合計額 |

|---|---|---|

| 最小値 | 34% | 4,575.2万円 |

| 最大値 | 100% | 8,521.7万円 |

| 最小値と最大値の差 | 3946.5万円 |

配偶者の固有の財産が5,000万円の場合

| 取得割合 | 一次相続 | 二次相続 | 合計額 |

|---|---|---|---|

| 0% | 5,720万円 | 80万円 | 5,800万円 |

| 10% | 5,148万円 | 470万円 | 5,618万円 |

| 20% | 4,576万円 | 960万円 | 5,536万円 |

| 30% | 4,004万円 | 1,560万円 | 5,564万円 |

| 40% | 3,432万円 | 2,440万円 | 5,872万円 |

| 50% | 2,860万円 | 3,340万円 | 6,200万円 |

| 60% | 2,669.3万円 | 4125.6万円 | 6,794.9万円 |

| 70% | 2,669.3万円 | 4,938.8万円 | 7,608.1万円 |

| 80% | 2,669.3万円 | 5,910万円 | 8,579.3万円 |

| 90% | 2,669.3万円 | 6,881.2万円 | 9,550.5万円 |

| 100% | 2,669.3万円 | 7,852.4万円 | 1億521.7万円 |

| 項目 | 取得割合 | 合計額 |

|---|---|---|

| 最小値 | 18% | 5,530.4万円 |

| 最大値 | 100% | 8,521.7万円 |

| 最小値と最大値の差 | 4,991.3万円 |

今回のケースでは、配偶者が固有の財産5,000万円を持っていることで、一次相続と二次相続の合計額の最小値は955.2万円増え、最大値は2,000万円増えました。

このように、配偶者が固有の財産を持っていると、一次相続と二次相続の相続税の合計額は大きく変わります。

また、配偶者が固有の財産を持っていない時の一次相続の最適な配偶者の取得割合は34%、配偶者が固有の財産5,000万円を持っている時の一次相続の最適な配偶者の取得割合は18%です。

配偶者が固有の財産を持っているか持っていないかで、最適な一次相続の取得割合も大きく変わりますので注意が必要です。

配偶者が相続対策を行うか

例えば、1億円の財産を持っている人が110万円の贈与をすると、財産額は9,890万円に減ります。

相続財産が減る分、相続税が減り、相続税の節税対策になります。

なので、一次相続が発生した後、二次相続が発生する前に配偶者が相続対策を行う事もあります。

という事は、一次相続の後に配偶者が生前対策を行うと、配偶者の財産が変わるので、一次相続と二次相続の相続税の合計額が変わります。

一次相続と二次相続の相続税の合計額が変われば、最適な取得割合も変わります。

一次相続と二次相続の相続税の合計額、最適な取得割合が変わることを前提に二次相続対策を検討していきます。

このように、被相続人と配偶者の年齢差から生活資金でどのくらい財産が減るか、配偶者が固有の財産を持っているか、配偶者が相続対策をするか、しないかを考慮した上で、二次相続対策を検討します。

3.相続税の配偶者控除で注意したいポイント

ここでは、相続税の配偶者控除を考える上で、注意したいポイントをお伝えします。

注意したいポイントは、小規模宅地等の特例、配偶者居住権、遺産分割対策です。

小規模宅地等の特例

小規模宅地等の特例は、被相続人の親族が、相続又は遺贈、死因贈与により取得した財産のうち、一定の要件を満たした宅地等がある場合、評価額を減額出来る制度です。

一定の要件を満たした場合に、小規模宅地等の特例の対象となる宅地等がこちらの表です。

①特定事業用宅地等、②特定同族会社事業用宅地等は、被相続人が営んでいた事業や特定の親族が営んでいる事業で使っている宅地等が対象です。

400㎡まで利用が出来、80%の評価が減額出来ます。

③から⑤の貸付事業用宅地等は、アパートやマンションなどに使っている宅地等が対象です。

200㎡まで利用出来、50%の評価を減額出来ます。

⑥の特定居住用宅地等は、被相続人が住んでいた宅地等が対象です。

330㎡まで利用出来、80%の評価を減額出来ます。

特定居住用宅地等

先ほど、二次相続対策について、お伝えしました。

二次相続対策を考える上で、配偶者は小規模宅地等の特例が使えるけど、子供は小規模宅地等の特例が使えないという場合、それを前提とした一次相続の時の配偶者の取得割合にしなければなりません。

先ほど、3億円の財産で、相続人が配偶者と子供二人、配偶者が固有の財産を持っていない場合、一次相続と二次相続の相続税の合計額が最小になる一次相続の時の配偶者の取得割合は、34%とお伝えしました。

このような一次相続と二次相続の相続税の合計額が最小になる一次相続の配偶者の取得割合は、システムやエクセルで算出している事が一般的です。

このシステムやエクセルで算出する際に、注意が必要です。

ほとんどの場合、システムやエクセルは、一次相続の時に配偶者が相続した財産額を引き継いで計算を行います。

例えば、3億円の財産で、内訳が自宅土地1億5,000万円、自宅建物5,000万円、現預金が1億円だとします。

この時に、配偶者は、小規模宅地等の特例が使えるので、自宅土地は、1億5,000万円の評価額が80%減額され、3,000万円となります。

なので、自宅土地3,000万円、自宅建物5,000万円、現預金1億円、合計1億8,000万円となります。

システムやエクセルで一次相続を1億8,000万円で計算すると、二次相続の計算を行う際に、配偶者の相続財産は、1億8,000万円という前提で計算を行い、一次相続と二次相続の相続税の合計額が最小になる配偶者の取得割合を計算してしまう事が多いのです。

子供が小規模宅地等の特例が使えなければ、1億8,000万円ではなく、3億円と計算しなければいけないのに、それが反映されないのです。

システムやエクセルでは、一次相続の時には小規模宅地等の特例が使えて、二次相続の時には小規模宅地等の特例が使えないという計算が、非常に複雑な計算、技術になるので、対応出来ていないものがほとんどなのです。

なので、小規模宅地等の特例の特定居住用宅地等が使える配偶者が自宅を相続し、子供が小規模宅地等の特例が使えない場合には、小規模宅地等の特例の分、財産が増える事を考慮した計算をする必要があります。

特定同族会社事業用宅地等

特定同族会社事業用宅地等は、特定居住用宅地等と逆で、配偶者は、特定同族会社事業用宅地等の小規模宅地等の特例は使えないけど、子供は使えるというケースが多々あります。

こういうケースでも、それを考慮した上で、一次相続の配偶者取得割合を考える必要があります。

小規模宅地等の特例のまとめ

誰が小規模宅地等の特例が使えて、どう相続させると、相続財産がどのように変わるのかを考慮しながら、二次相続対策を考えないと、相続税を大きく損する可能性があります。

その為、相続税の配偶者控除を使いこなす為には、相続税の配偶者控除の知識だけでなく、小規模宅地等の特例の知識も必要です。

配偶者居住権

配偶者居住権の概要をお伝えする前に、事例を用いた方がイメージしやすいと思うので、先に事例を用いて解説していきます。

事例

- 被相続人:父

- 相続人:母、長男

- 相続財産:自宅土地6,000万円、自宅建物2,000万円、現預金4,000万円、合計1億2,000万円

このケースで、遺言が無かったとします。

この場合、母と長男が最低限貰える権利は、法定相続分の1/2です。

なので、法定相続分は、1億2,000万円の1/2で6,000万円です。

この時に、母が自宅を相続したいと言っても、自宅は土地建物で合計8,000万円です。

現預金4,000万円を長男が相続するとしても、2,000万円足りません。

なので、自宅を相続したいと思ったら、自宅土地建物を相続する代わりに、2,000万円を支払うという内容にしなければ法定相続分に対しての帳尻が合いません。

なので、2,000万円を用意出来なければ、自宅を売却し、分割する必要が出てきます。

母が高齢だった場合、住み慣れた自宅から引っ越す事は、精神的にも、体力的にも、負担になる事が少なくありません。

また、自宅土地6,000万円、自宅建物2,000万円を母が受け取り、現預金4,000万円を長男が受け取る形で、長男が了承したとしても、住むところはあっても現金が無ければ、その後の生活は心配です。

遺産分割は、法定相続分通りに相続する必要はありません。

なので、こういう話を聞くと、母が亡くなった時に、長男は相続出来るのだから、長男が我慢すれば良いんじゃないのと思う人もいるかもしれません。

ですが、例えば、長男が、前妻との子供の場合にはどうでしょうか?

他にも、母と仲が良くなかった場合にはどうでしょうか?

このようなケースで、実際に配偶者の生活が立ち行かなくなってしまったというケースがたくさんありました。

なので、配偶者居住権という制度が出来たのです。

では、今回のケースでは、どのように配偶者居住権が当てはまるのか見ていきましょう。

配偶者居住権の利用例

配偶者居住権が利用出来ると、自宅土地が敷地利用権と敷地所有権に、自宅建物が配偶者居住権と建物所有権に分かれます。

配偶者居住権を持っている事で、所有権の全てを持っていなかったとしても、住み続ける事が可能になります。

ここでは、仮に、自宅土地6,000万円が敷地利用権3,000万円、敷地所有権3,000万円に、自宅建物2,000万円が配偶者居住権1,000万円、建物所有権1,000万円になったとしましょう。

この時に配偶者は、敷地利用権3,000万円、配偶者居住権1,000万円を受け取ると、合計4,000万円です。

法定相続分の6,000万円まで、あと2,000万円あります。

なので、現預金2,000万円も受け取れます。

一方、長男も、敷地所有権3,000万円、建物所有権1,000万円、現預金2,000万円を受け取ります。

こうする事で、母は、父が亡くなった後の住む場所も確保出来、現預金もあるので、安心して過ごす事が出来ます。

一方、配偶者居住権は、配偶者居住権を持っている母が亡くなると消滅します。

なので、長男は、母が亡くなる事で、自由に使える不動産を確実に手に入れる事が出来るのです。

上記が、配偶者居住権を使った例です。

今、お伝えしたケースでは、敷地利用権3,000万円と、配偶者居住権1,000万円が、二次相続である母の相続の時には消滅します。

なので、配偶者の個別の財産は無いとしたら、母の相続の際には、相続財産が2,000万円となります。

相続人は、長男一人なので、基礎控除は3,600万円です。

という事は、2,000万円だと、基礎控除以下なので、相続税がかかりません。

配偶者居住権を利用せず、敷地利用権3,000万円と、配偶者居住権1,000万円が消滅するという事が無ければ、6,000万円に対して相続税が課税され、相続税は310万円になります。

このように、配偶者居住権を使う事で、節税が出来てしまうのです。

なので、節税の為に、相続税の配偶者控除を考慮して二次相続対策をするのであれば、配偶者居住権で節税が出来る事、配偶者居住権を使うと二次相続では、敷地利用権と配偶者居住権が消滅する事を考慮した上で、検討する必要があります。

尚、配偶者居住権を使った事で、敷地利用権と敷地所有権に分かれますが、どちらも、小規模宅地等の特例が使えます。

このように、配偶者居住権も考慮し、小規模宅地等の特例も考慮した上で、二次相続対策の内容を検討していくのです。

つまり、相続税の配偶者控除を使いこなす為には、相続税の配偶者控除、小規模宅地等の特例の知識だけでなく、配偶者居住権の知識も必要なのです。

遺産分割対策

相続税の配偶者控除を考慮する、二次相続対策を考える、どちらも相続税を考えるという事ですが、どちらも遺産分割の割合を考えるという事です。

相続税の事を考える事は大事ですが、遺産分割で争いにならない分割内容になる事は、相続対策では最も重要です。

どんなに相続税を減らしても、どんなに相続税が支払える体制を作っても、遺産分割で家族が揉めてしまったら、相続対策としては失敗です。

なので、遺産分割対策はしっかりと行いたいものです。

遺産分割対策を行う際に注意したいのが、『遺産分割の際の評価』です。

遺産分割の際の評価では、まず、この事例を確認してもらいましょう。

事例

- 被相続人:母

- 相続人:長男、次男、長女

相続発生前、長男は実家に戻り、母に遺言を書かせていました。

遺言作成の際には、長男が司法書士に依頼し、作成しています。

その司法書士が遺言を作成する際に作った財産目録には、こう書かれています。

- 区分マンションの自宅土地建物1,000万円

- 現金2,000万円

- 合計3,000万円

遺言があるので、最低限相続する権利は遺留分です。

遺留分は、相続人が兄弟3人の場合、3,000万円の1/6の500万円です。

遺言には、自宅土地建物を長男、現預金2,000万円の半分の1,000万円ずつを次男と長女と書かれています。

長男は、『平等だから良いよね』という主旨の話をしてきます。

でも、そこで、次男と長女はなんかおかしいと思います。

『この区分マンションが、1,000万円のわけがない。。。』

そこで調べてみると、やはり1,000万円ではありませんでした。

実際は、6,000万円だったのです。

でも、これは司法書士が作った財産目録です。

では、司法書士が間違ったのかというと、そういう訳ではありません。

遺産分割の視点で無ければ間違いではないのです。

どういうことかというと、司法書士が出した金額は、路線価×面積のような相続税の計算に使う評価方法だったのです。

遺産分割は、争いになって調停や裁判になったら、採用される評価方法は、相続税に使う評価ではなく、現金化したら幾らになるかという時価です。

調停や裁判の時価は、不動産鑑定士が算出します。

このケースでは、1,000万円が相続税の計算に使う評価、6,000万円が時価だったのです。

このように、都市部では、相続税評価と時価に乖離が出る事が多く、区分マンションだと1/5、1/6になるケースはたくさんあります。

なので、このケースの財産は下記です。

- 自宅土地建物6,000万円

- 現預金2,000万円

- 合計8,000万円

合計8,000万円なので、遺留分は、約1,333万円です。

次男と長女からしたら、相続する1,000万円が遺留分の約1,333万円を下回っている事だけでなく、当初1,000万円と聞いていたのに本当は6,000万円だったらどうでしょうか?

自分達も聞いてた話が違ったのであれば、母をたぶらかし、長男が多くの財産を相続する内容の遺言を書かせたのではと思いませんか?

このような疑念は湧いたときに、長男に対して、どのような感情が湧くでしょうか?

このように、遺産分割の際の評価を間違える事で、揉めているケースがたくさんあります。

遺産分割争いは、寄与分、特別受益、不動産の評価、この3つでよく起こります。

寄与分は、介護などをした相続人がいる場合、介護をした事をどれだけ遺産分割で考慮するかという内容です。

特別受益は、生前贈与がある場合、それをどれだけ遺産分割の際に考慮するかという内容です。

そして、もう一つが今回お伝えした不動産の評価です。

こちらのグラフをご覧ください。

こちらは、国税庁が公表している相続財産の種類です。

土地が32%、家屋が6%、土地建物合わせて不動産なので、不動産が38%を占めています。

また、不動産の場合、相続税評価よりも時価の方が高い傾向なので、日本人の個人資産の約半分が不動産ということです。

つまり、揉める原因になりやすい不動産が財産の半分を占めています。

遺産分割の際に、評価方法を間違えると、揉める原因を作る事になります。

相続税の配偶者控除を考慮するというのは、遺産分割の割合を考えるという事です。

遺産分割の割合を考える際には、遺産分割で揉めない為の対策が必要ですが、遺産分割で揉めない為には、正しい評価を使う事が重要なので、正しい評価を使いましょう。

また、遺産分割対策を行う上で、争いの争点が法定相続分から遺留分になる遺言は、マストで行いたい対策です。

なので、相続税の配偶者控除を使いこなす為には、相続税の配偶者控除の知識だけでなく、遺言の知識も必要です。

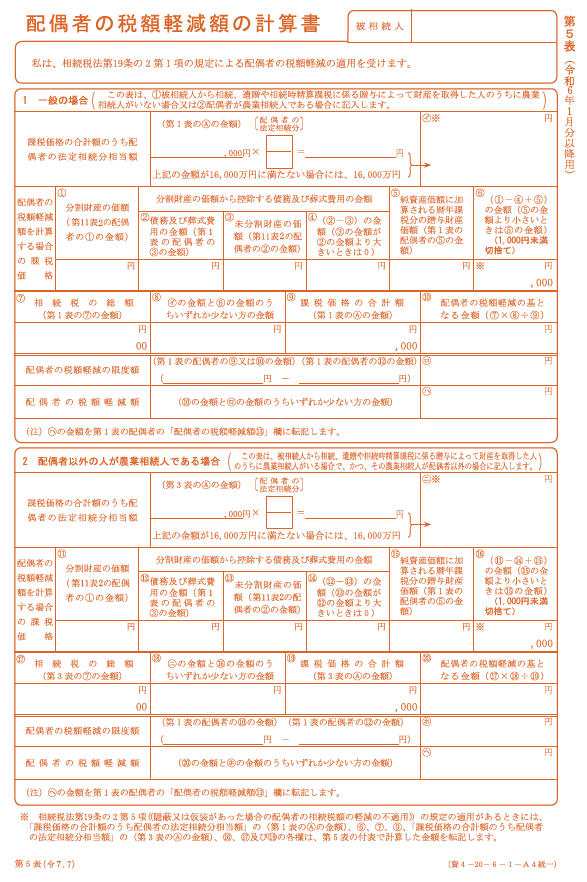

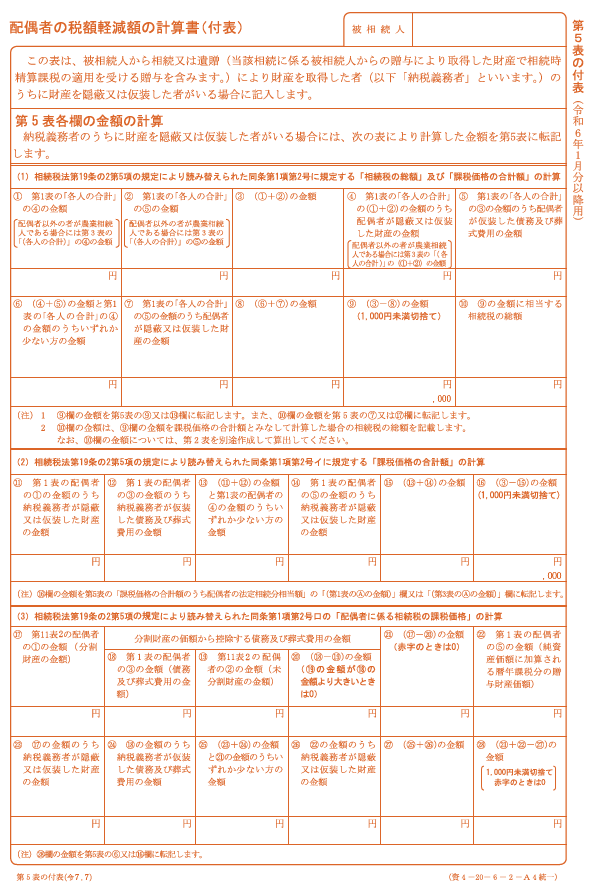

4.相続税の配偶者控除の手続き

相続税の配偶者控除は、相続税申告を行う事で利用する事が出来ます。

相続税申告は、基礎控除以下の場合は申告する必要はありませんが、相続税の配偶者控除を使う事で相続税がかからなくなる場合は相続税申告をする事が必要です。

相続税の配偶者控除を利用する際には、相続税申告で下記の書類を使います。

相続税の配偶者控除は、相続税申告を申告期限までに提出する事で利用出来ます。

相続税申告の期限は、被相続人が死亡したことを知った日の翌日から10か月以内です。

例えば、1月6日に死亡した場合にはその年の11月6日が申告期限です。

なお、申告期限が土曜日、日曜日、祝日などに当たるときは、これらの日の翌日が期限です。

また、相続税申告を提出するだけでなく、遺産分割を行っている事が必要です。

相続税申告を提出しても、未分割のままでは利用する事は出来ません。

ただし、相続税の申告書または更正の請求書に「申告期限後3年以内の分割見込書」を添付した上で、相続税申告の申告期限までに遺産分割出来なかった財産を申告期限から3年以内に遺産分割したときは、税額軽減の対象になります。

「申告期限後3年以内の分割見込書」は、下記になります。

なお、相続税の申告期限から3年を経過する日までに分割出来ないやむを得ない事情があり、税務署長の承認を受けた場合で、その事情がなくなった日の翌日から4か月以内に分割されたときも、相続税の配偶者控除の対象になります。

このように、相続税の申告期限内に、遺産分割を行い、相続税申告をすることが原則。

遺産分割が出来ない、やむを得ない事情がある場合には、相続に強い税理士と相談しながら、申告期限を超えても利用出来るように進めていきます。

5.参考動画

今回お伝えした相続税の配偶者控除(配偶者の税額軽減)、二次相続対策、相続税の計算方法、小規模宅地等の特例、配偶者居住権については、下記の動画でもお伝えしています。

・相続税の配偶者控除(配偶者の税額軽減) 完全攻略

・相続税が2倍変わる 二次相続対策

・相続税の計算 完全攻略

・小規模宅地等の特例 完全攻略

・配偶者居住権 完全攻略

6.まとめ

ここまで相続税の配偶者控除についてお伝えしてきました。

相続税の配偶者控除は、相続税申告を提出する人の多くの人が利用する制度です。

ですが、ここまで学んできたように、相続税の配偶者控除は非常に奥が深い制度です。

相続税の配偶者控除を単独で考えるのではなく、遺産分割、二次相続対策、遺言、小規模宅地等の特例、配偶者居住権など、様々な要素と複合的に考えるからこそ、効果的な使い方が出来ます。

なので、相続税の配偶者控除の知識だけでなく、必要な周辺知識学びながら、活用してください。

また、より具体的に相続対策を実践したい、相続を仕事にする為の知識を得たい、相続を体系的に学んでいきたいという人は下記より特典を手に入れて下さい。