この記事で解決出来る悩み

- 生前贈与とは?

- 暦年贈与とは?

- 相続時精算課税制度とは?

- 税務署に狙われる名義預金とは?

- 贈与税の時効

- 贈与の正しいやり方

- 贈与をしてないのに贈与税が課税される場合

- 毎年同じ日、同じ額の贈与は避けるべき?

- 贈与の特例は?

- 生前贈与の本当の効率

- 一番節税出来る贈与額はいくら?

- 贈与はしたいけど大きなお金を持たせたくもない

1.生前贈与とは?

生前贈与は、生前に個人から財産を移転する行為です。

財産を渡す人を贈与者、財産を受け取る人が受贈者です。

受贈者が財産を取得した時にかかる税金が贈与税です。

なお、贈与は個人から財産を移転する行為なので、法人から財産を取得したときは、贈与税ではなく所得税がかかります。

生前贈与と相続の違い

生前贈与と相続は、財産が移転する事は共に一緒です。

例えば、110万円を子供に財産移転するという事であれば、相続発生前か相続発生後かというタイミングの違いはあっても、子供に110万円の財産が移転するというのは、生前贈与だろうが、相続だろうが、一緒ですよね。

ですが、相続と贈与では、決定的な違いが、あります。

それが、次の違いです。

相続は人が亡くなったら、自動的に発生します。

相続人の意思に関係なく、相続する権利が相続人に発生します。

遺言があったとしても、遺留分という権利は、自動的に発生しますし、相続人は相続放棄をする事も出来ますが、相続放棄をする前は、相続する権利を持っています。

ですが、生前贈与は違います。

あげる人と貰う人のお互いの意思があって、初めて成立する契約です。

あげる人は『あげます』という意思、貰う人は『貰います』という意思、両方が無いといけません。

なので、あげた方があげたつもりでも、もらった方が、その気が無ければ、生前贈与は成立していないという事です。

このように、相続する権利は自動的に発生しますが、生前贈与は契約をする事で成立します。

ここが大きな違いです。

ここで問題になるのが、名義預金です。

名義預金は、父母や祖父母などが、子や孫名義の通帳を作り、そこに預金をしていってるというものです。

この場合、名義は、子や孫になっているかもしれませんが、通帳やキャッシュカードが子や孫の手に渡っておらず、父母や祖父母が管理している状態であれば、贈与は成立しておらず、実質、父母や祖父母の財産です。

これを名義預金と言います。

この名義預金については、とても大事なポイントなので、後ほど詳しく解説をしていきます。

お互いの意思があって成立する生前贈与ですが、生前贈与には大きく分けて2種類あります。

それが暦年贈与と相続時精算課税制度です。

暦年贈与

暦年贈与は、生前に財産を移転する制度で、年間110万円までだったら、非課税になるという制度です。

ただし、110万円を超えると、贈与税がかかります。

暦年贈与の税率

贈与税の税率は、2種類の税率に区分されます。

一般税率と特例税率です。

特例税率は、贈与により財産を取得した人が、贈与を受けた年の1月1日において18歳以上で、父母や祖父母などの直系尊属から贈与を受けた場合に使用します。

ちなみに、成人年齢の引き下げにより、今現在は18歳以上ですが、令和4年3月31日以前は、20歳以上でした。

一般税率は、贈与により財産を取得した人が、贈与を受けた年の1月1日において18歳以上で、父母や祖父母などの直系尊属から贈与を受けた場合という特例税率以外の時に使用します。

一般税率と特例税率の税率は、こちらの表になります。

一般税率

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | 無し |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

特例税率

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | 無し |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

一般税率と特例税率の比較

一般税率、特例税率、共に、贈与額が高くなるにつれて税率が上がります。

また、一般税率と特例税率を比較してみると、特例税率の方が、贈与額に対する税率の上がり方が緩やかな事が分かります。

例えば、3,000万円以下という所を見てみると、一般税率は、税率が50%、控除額が250万円です。

特例税率は、税率が45%、控除額が265万円です。

3,000万円以下の税率の計算が出来る3,110万円を贈与したとします。

110万円は控除されるので、3,110万円から110万円を引いた3,000万円部分が課税されます。

一般税率の場合、税率は50%、控除額が250万円なので、

3,000万円×50%-250万円=1,250万円

1,250万円が贈与税額となります。

次に特例税率で計算してみましょう。

特例税率は、税率が45%、控除額が265万円です。

計算すると、次になります。

3,000万円×45%-265万円=1,085万円

1,085万円が贈与税額です。

同じ3,110万円を贈与しても、一般税率の場合が1,250万円、特例税率の場合が1,085万円と、165万円の差が出ます。

このように、一般税率よりも、特例税率の方が、贈与税額は低くなります。

相続税との比較

暦年贈与と相続税の税率を比較してみましょう。

相続税の税率と控除額は、下記になります。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | 無し |

| 1,000万円超~3,000万円以下 | 15% | 50万円 |

| 3,000万円超~5,000万円以下 | 20% | 200万円 |

| 5,000万円超~1億円以下 | 30% | 700万円 |

| 1億超~2億以下 | 40% | 1,700万円 |

| 2億超~3億以下 | 45% | 2,700万円 |

| 3億超~6億以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

贈与税と相続税は、基礎控除額が違うので、単純比較は出来ないのですが、3000万円以下の場合、暦年贈与の場合、一般税率が税率50%、控除額が250万円に対して、相続税は、税率が15%、控除額が50万円です。

コレだけ見ても全然違うのが分かりますね。

このように、大きい額の財産移転は、贈与税の方が税金が高く、小さな額の財産移転であれば、相続税の方が税金が高くなります。

という事は、贈与を行う際、大きな額を贈与するという事は少なく、小さな額を贈与していきます。

そうすると、一般税率と特例税率を比べた時にメリットがある贈与額は、あまり贈与する機会が無いという事になるのです。

贈与額が200万円以下、税率10%という一番下の税率は、一般税率も特例税率も同じです。

基礎控除の110万円と合わせると、310万円までの贈与が対象ですが、それを超える贈与でないと、特例税率のメリットを享受出来ません。

ですが、贈与額を高くすると、そもそも贈与ではなく相続の方が有利になるので、それなりに財産が多くて、相続税が高くないと、310万円を超えるような贈与をする事がないのです。

なので、特例税率のメリットを享受出来る人というのは、多くないという事が分かります。

一般税率にしろ、特例税率にしろ、基本的に贈与は、非課税枠の110万円や低い税率の贈与額で贈与をして、相続の時に相続財産が少なくなる事で、相続税が節税出来ます。

相続財産への持ち戻し

暦年贈与で節税を行う際には、気を付けたい点があります。

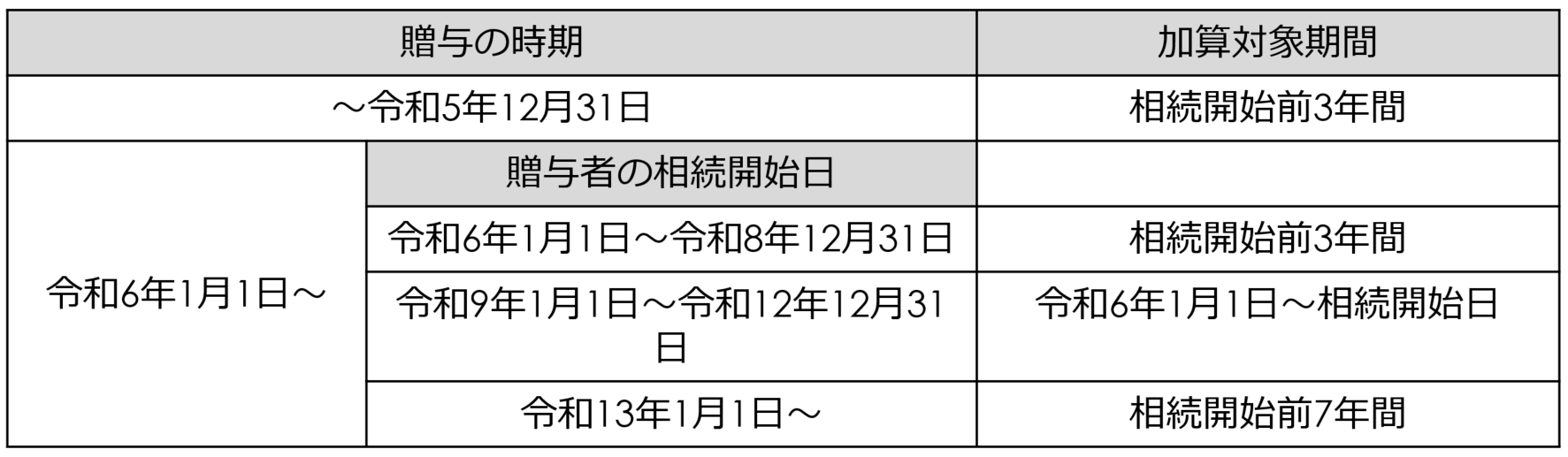

それが、相続開始前、一定期間内の贈与に関しては、相続税の計算時に、贈与をした額を相続財産に足し合わせるという事です。

これは、従前、『3年以内の持ち戻し』と言われていた制度で、令和5年度税制改正で、『3年以内の持ち戻し』から、『7年以内の持ち戻し』に変更になる事が決まりました。

令和6年1月1日以降、段階的に、7年以内の持ち戻しに変更されます。

段階的に変更される相続財産に加算する対象期間は、下表になります。

ただし、相続開始の日が令和9年1月2日以後の場合、相続開始前3年以内に取得した財産以外の財産については、贈与額から総額100万円までは相続税の課税価格に加算されません。

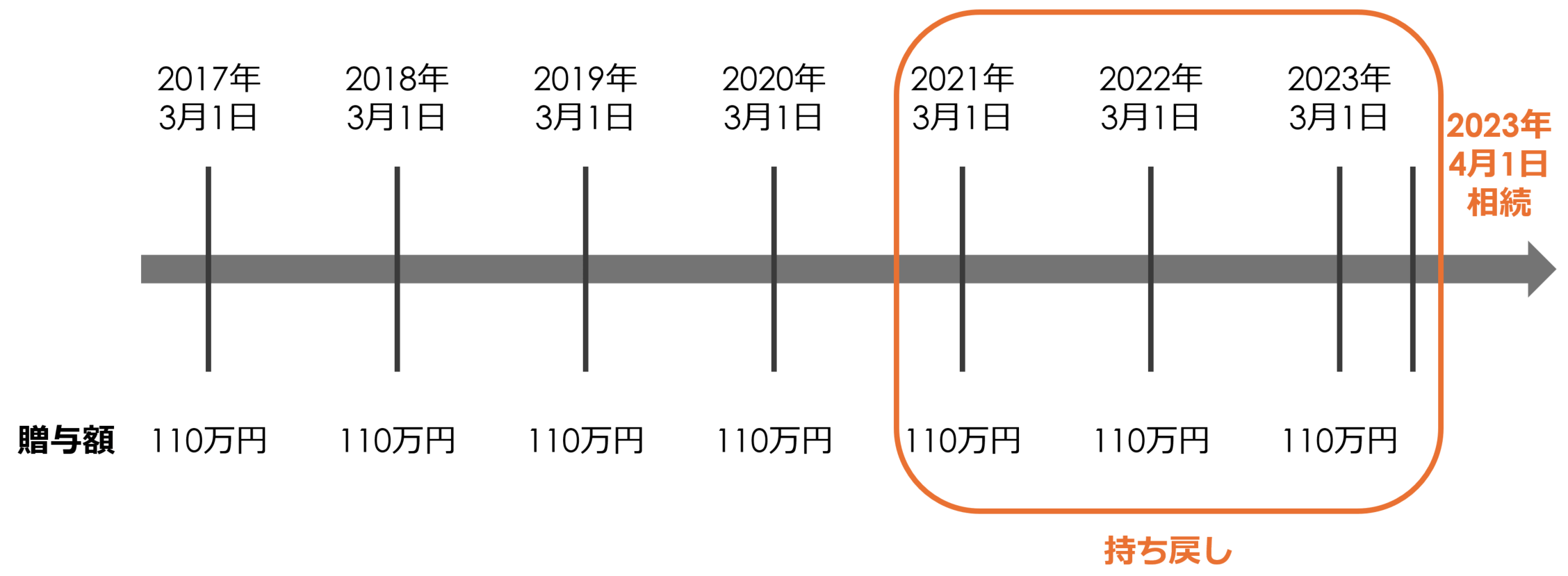

では、この持ち戻しの制度がどのように、変更されていくのか、例をもって考えていきましょう。

この例を考える上では、和暦よりも西暦の方が分かりやすいので、西暦で考えていきます。

登場人物は、父、母、子です。

父が1億円の財産を持っているとします。

このケースで、父から子への贈与を考えていきます。

持ち戻し制度が変更になるのは、令和6年つまり、2024年の1月1日からです。

まずは、変更になる前を考えていきます。

改正前の持ち戻し

2017年から2023年まで、毎年3月1日に、7年間110万円の暦年贈与をしたとしましょう。

合計770万円の贈与をしているので、相続財産は、1億円から、9,230万円となります。

この状況で、2023年4月1日に、父が亡くなったとします。

この場合、2023年4月1日から、3年以内の贈与に関して、相続財産に持ち戻して計算する事になります。

3年以内となると、2020年4月1日までとなります。

なので、2023年3月1日の分と、2022年3月1日の分、2021年3月1日の分の合計330万円を相続財産に持ち戻します。

その為、手元にある財産は、9,230万円ですが、3年以内に贈与をした330万円を足し合わせて、9,560万円を相続財産として、相続税を計算していきます。

これが改正前の持ち戻しです。

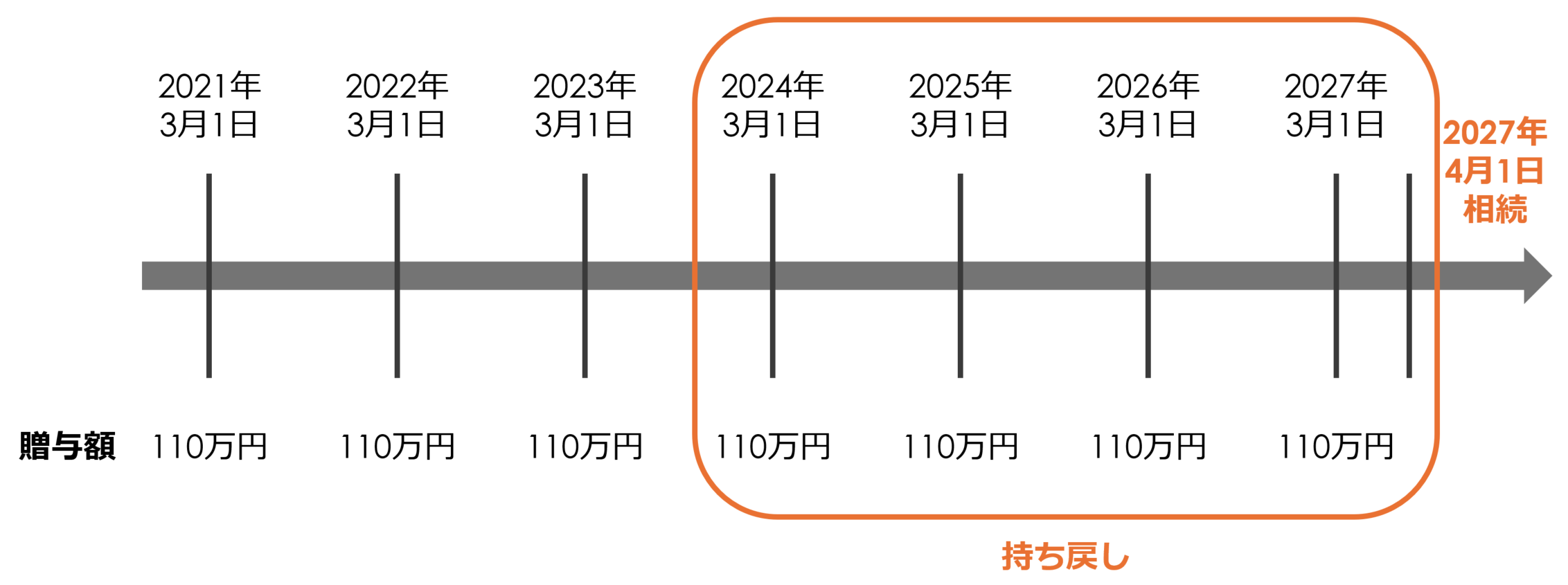

途中経過の持ち戻し

2021年から7年間贈与をしたパターンで考えてみます。

2021年から2027年まで、毎年3月1日に、110万円を贈与して、2027年4月1日に父が亡くなったとします。

合計770万円の贈与をしているので、相続財産は、1億円から、9,230万円となります。

この場合、2024年1月1日以降の贈与は、法改正後の内容になりますので、2024年1月1日から2027年4月1日までが、持ち戻しの対象となります。

その為、2024年、2025年、2026年、2027年の4回分の贈与が持ち戻しの対象です。

ただし、7年以内の持ち戻しになった時に、従前の3年ではなく、延長された4年間の分については、100万円までは、持ち戻さなくてもいい事になっています。

なので、従前の3年以内の持ち戻しにあたる2025年、2026年、2027年の分の330万円に関しては、今まで通り全額持ち戻しを行い、2024年の分の110万円は、100万円を引いた10万円が持ち戻しの対象となります。

なので、330万円+10万円で、340万円が持ち戻しの対象です。

この延長された4年間で引ける100万円というのは、1年間100万円ではなく、4年間の合計で100万円なので注意しましょう。

手元にある財産は、9,230万円ですが、持ち戻し対象の340万円を足し合わせて、9,570万円を相続財産として、相続税を計算していきます。

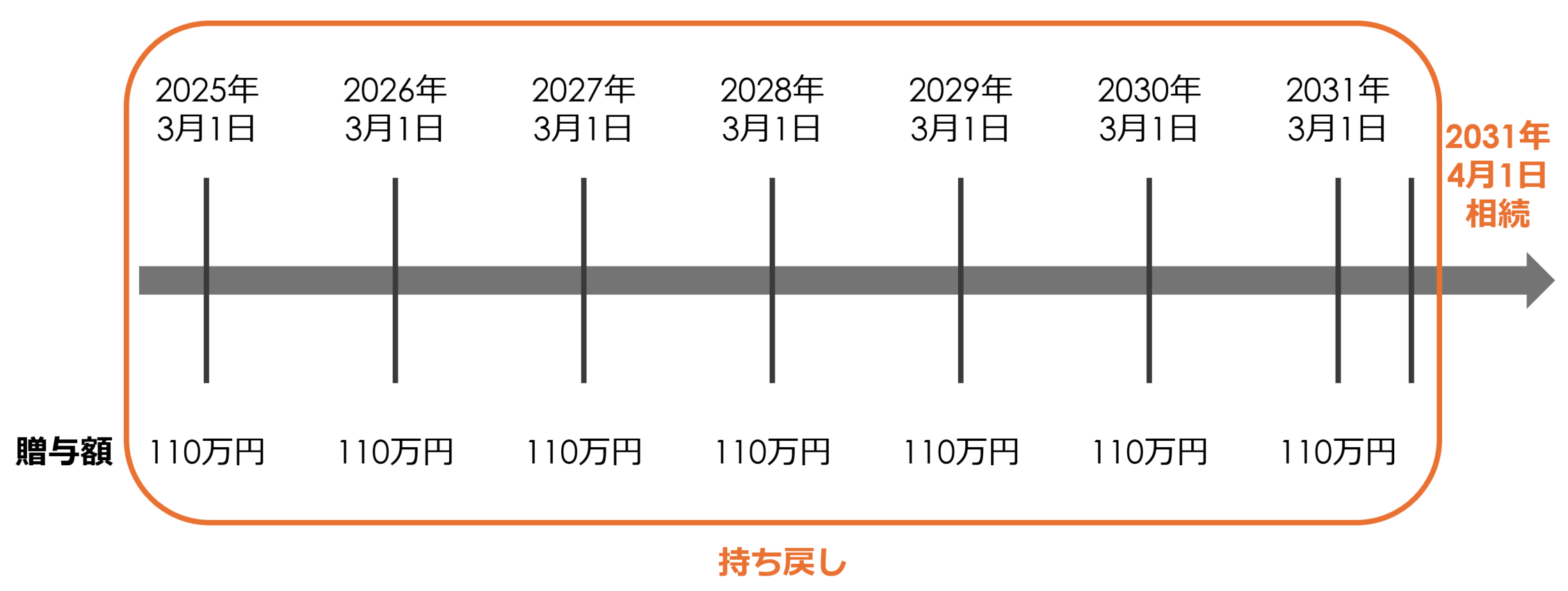

7年以内の持ち戻しに移行後

次は、完全に7年以内の持ち戻しに移行した後のケースを確認しましょう。

2025年から2031年の7年間、毎年3月1日に、110万円を贈与して、2031年4月1日に父が亡くなったとします。

合計770万円を贈与をしているので、相続財産は、1億円から、9,230万円となります。

この場合は、2024年1月1日の改正後、7年間が経過しているので、2025年から2031年までの7回分全てが、持ち戻しの対象となります。

2029年、2030年、2031年の相続開始前3年以内の持ち戻しの対象は、330万円全てを持ち戻し、2025年から2028年までの4年間の部分は、各年の110万円を全て足した440万円から100万円を引いた340万円が対象となります。

なので、3年以内の330万円と、残りの4年間の340万円を足した670万円が持ち戻しとなります。

手元にある財産は、9,230万円ですが、持ち戻し対象の670万円を足し合わせて、9,900万円を相続財産として、相続税を計算していきます。

このように、2024年1月1日以降、いきなり、7年以内の持ち戻しになるというものではなく、段階的に7年以内の持ち戻しへと移行されます。

従前は、3年間と短かったので、体力の衰えを感じ、それから、相続対策を考えるというタイミングでも間に合ったものが、それでは、間に合わないという事も出てきます。

相続時精算課税制度

相続時精算課税制度は、60歳以上の父母または祖父母などから、18歳以上の子または孫などに対し、財産を贈与した場合において選択できる制度です。

相続時精算課税制度には、基礎控除と特別控除があります。

基礎控除額は110万円で、毎年110万円までは、非課税で贈与をする事が出来ます。

この基礎控除は、令和5年度税制改正に変更になり、令和6年1月1日以降、利用する事が出来るようになりました。

特別控除額は2,500万円で、毎年の基礎控除額110万円を超える部分は、2,500万円まで贈与税が非課税になります。

基礎控除額110万円、特別控除額の2,500万円を超えた部分は、一律で税率20%です。

ただ、特別控除額の2,500万円は、非課税で財産移転が出来るという事ではなく、あくまでも、贈与税が非課税なだけで、相続時には、相続財産に全て贈与した財産を持ち戻します。

相続時精算課税制度の計算例

家族構成は、父、母、子供だとします。

父の財産は、3億円で、父が子供に相続時精算課税制度を利用して贈与をするケースを考えてみます。

相続時精算課税制度を使った贈与の方法は、3年間にわたり、年間1,110万円ずつを贈与していったとします。

では、1年ずつ確認をしていきましょう。

1年目

1年目、1,110万円を贈与します。

相続時精算課税制度には、基礎控除額の110万円があるので、1,110万円の内、110万円は純粋に控除されます。

残りは、1,000万円です。

特別控除額の2,500万円までは、贈与税は非課税なので、1,000万円使っても、特別控除額は残り1,500万円です。

このように、1年目は、贈与税がかかりません。

2年目

2年目も、1,110万円を贈与します。

2年目も同じように、1,110万円の内、110万円は純粋に控除されます。

残りは、1,000万円。

特別控除額は、2年目に、1,000万円を贈与しても、1年目と足し合わせて合計2,000万円なので、2,500万円の限度額に対して、まだ500万円残額が残ります。

よって、2年目も贈与税はかかりません。

3年目

3年目も、1,110万円贈与します。

3年目も同じように、1,110万円の内、110万円は純粋に控除されます。

残りは、1,000万円。

特別控除額は、2年間で、2,000万円贈与してきたので、残りは、500万円です。

残り500万円に対して、1,000万円贈与するので、500万円超過します。

この超過する500万円が贈与税の課税対象です。

相続時精算課税制度の税率は、一律20%なので、500万円×20%で、100万円。

3年目は、100万円の贈与税の支払いとなります。

ここまでが、贈与時の取り扱いです。

相続時の取り扱い

もともと、3億円の財産でしたが、1年ごとに1,110万円を3年間、合計3,330万円の贈与をしているので、手元にあるのは2億6,670万円です。

ですが、相続税の計算上、相続時精算課税制度の基礎控除額を超えて贈与した3,000万円は、足し合わせて計算を行います。

つまり、手元にある財産2億6,670万円+相続時精算課税制度を利用した3,000万円の合計2億9,670万円が課税対象です。

2億9,670万円の場合、相続税は、6,788万円です。

今回のケースでは、相続時精算課税制度を利用して贈与をした3年目に、贈与税として100万円払っていたので、相続税の支払いは、6,788万円の相続税から、既に払った贈与税の100万円を引きます。

なので、6,788万円から100万円を引き、支払う相続税としては、6,688万円となります。

ですが、税負担は、贈与税の100万円と、相続税の6,688万円を足して、合計6,788万円。

3億円が課税対象だった場合の相続税は、6,920万円。

つまり、相続時精算課税制度を利用して贈与をする事での節税効果は、6,920万円と6,788万円の差、132万円です。

この節税効果は、基礎控除額110万円を3年間した合計330万円に対する節税効果です。

特別控除額2,500万円は、節税効果はありません。

相続時精算課税制度のポイント

相続財産に持ち戻す時の価格

相続財産に持ち戻す際の価額は、相続時の価額ではなく、贈与時の価額です。

なので、贈与時よりも価値が上がると節税になります。

よく例にあげられるのは、新駅が出来る付近の不動産です。

新駅が出来る事で、不動産の相場が上がるという原理です。

ただし、新駅の近くの不動産でも、新駅が出来ると分かっていたら、既に価値におり込まれているかもしれません。

こういうケース自体が少ないという事もありますが、将来必ず値上がりするという事は考えにくいです。

なので、贈与時よりも相続時の価額が上がるという使い方は、注意が必要です。

相続時精算課税制度の利用には手続きが必要

贈与を受けた年の翌年の2月1日から3月15日までの間に一定の書類を添付した「相続時精算課税選択届出書」を提出する必要があります。

相続時精算課税制度を選択した後

相続時精算課税制度は、一度選択すると暦年贈与に戻る事は出来ません。

その為、利用する際には熟考が必要です。

基礎控除額110万円の持ち戻し

相続時精算課税制度の基礎控除額110万円は、暦年贈与の基礎控除額110万円と違い、持ち戻す必要がありません。

その為、暦年贈与を使い、基礎控除額110万円を超える贈与をした方が相続税の節税になる場合でも、死期が迫った場合には、相続時精算課税制度に移行する事も考えられます。

相続時精算課税制度の基礎控除と暦年贈与の基礎控除の併用

令和5年度税制改正で相続時精算課税制度に基礎控除が創設される前は、暦年贈与の基礎控除しか利用出来ませんでした。

基礎控除は、贈与者単位ではなく、受贈者単位なので、父から110万円、母から110万円、合計220万円という使い方は出来ず、あくまでも、受贈者1人に対して110万円が基礎控除の限度額でした。

しかし、相続時精算課税制度に基礎控除が創設された事で、相続時精算課税制度の基礎控除と暦年贈与の基礎控除が併用出来るようになりました。

例えば、父から暦年贈与で110万円、母から相続時精算課税制度で110万円、子供が贈与を受けたとします。

この場合、暦年贈与の基礎控除と相続時精算課税制度の基礎控除を併用出来るようになりました。

その為、子供は贈与がかかりません。

このように、令和5年度税制改正の施行前は、110万円が非課税限度額だったのが、施行後に220万円が非課税限度額になりました。

相続時精算課税制度について詳しくはコチラのページで解説しています

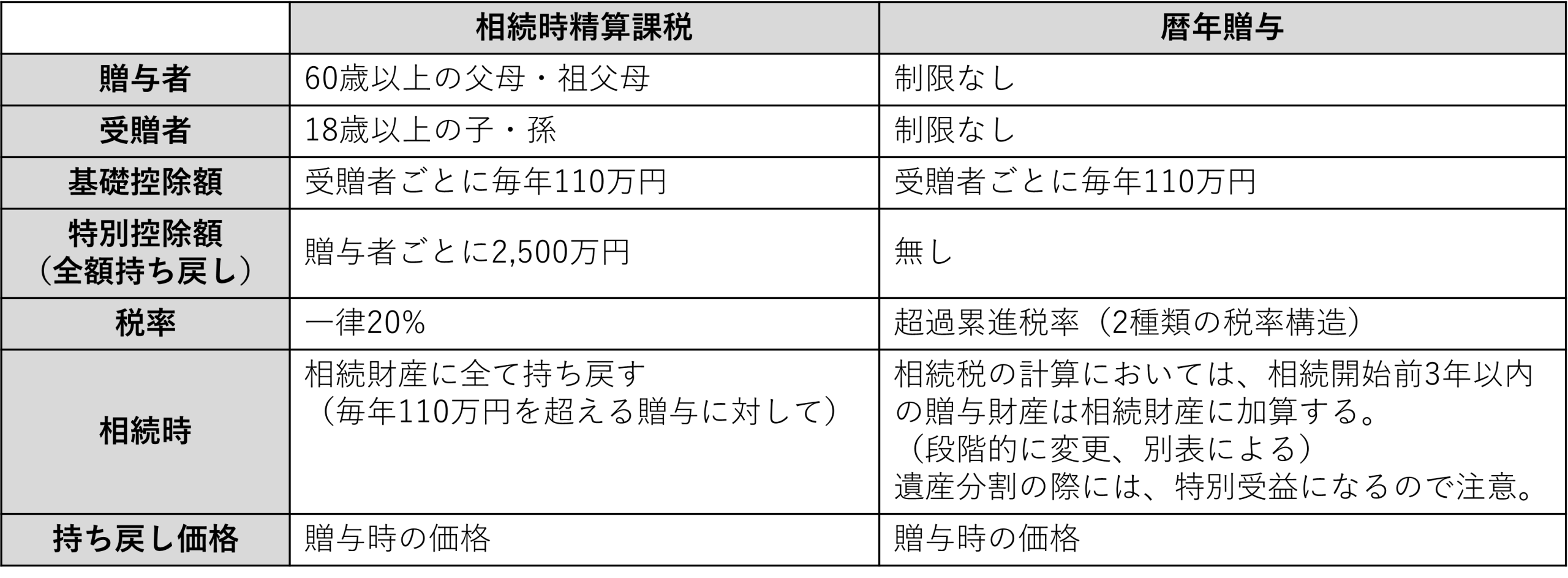

暦年贈与と相続時精算課税制度の比較

暦年贈与と相続時精算課税制度の比較は、下表です。

贈与者と受贈者

相続時精算課税制度の場合、贈与者は60歳以上の父母または祖父母など、受贈者は18歳以上の子または孫などという縛りがあります。

一方、暦年贈与はありません。

なので、極端に言えば、孫から祖父に暦年贈与をする事も出来ますし、夫婦間でも贈暦年与は可能です。

基礎控除額と特別控除額

暦年贈与は、基礎控除額が110万円です。

ただし、加算対象期間は、相続財産に持ち戻す必要があります。

相続時精算課税制度にも、基礎控除額が110万円あります。

相続時精算課税制度の基礎控除は、暦年贈与と違い持ち戻しをする必要がありません。

更に、相続時精算課税制度には、2,500万円まで贈与税が非課税になるという特別控除額があります。

特別控除額については、先述のように相続財産に全て持ち戻す為、節税効果はありません。

税率

相続時精算課税制度は、毎年110万円の基礎控除とトータル2,500万円の特別控除額を超えた部分は全て20%です。

暦年贈与は、一般税率と特例税率の二種類の税率構造です。

一般税率と特例税率のどちらも、贈与額が増えるごとに税率が上がる超過累進課税です。

相続時の取り扱い

相続時精算課税制度は、年間110万円の基礎控除を超えた部分は、相続財産に全額持ち戻して相続税の計算を行います。

暦年贈与は、令和6年1月1日から、段階的に7年以内の贈与を相続財産に持ち戻して相続税の計算を行います。

持ち戻し時の価格

暦年贈与、相続時精算課税制度、共に、相続時の価格ではなく、贈与時の価格を持ち戻します。

特別受益

今まで生前贈与について、主に税金の観点からお伝えしてきました。

ですが、相続対策は、税金の観点だけではなく、遺産分割の観点でも考える事が重要です。

生前贈与をする際に、遺産分割の観点で考えなければいけないのが、『特別受益』です。

特別受益とは、相続人のうち特定の人が、生前に被相続人から贈与や遺贈などの「特別な利益」を受けていた場合、その受けた利益のことを指します。

そして、相続の際には、この特別受益を相続財産に合算し、そこから相続分を算出する必要があります。

つまり、あらかじめ受け取っていた特別受益は「相続分の前渡し」にあたると扱われます。

この処理を 「特別受益の持ち戻し」 と呼びます。

特別受益の持ち戻しは、遺産分割の観点ですので、相続税の持ち戻しとは違うので、注意が必要です。

なぜ持ち戻しが必要なのか?

特別受益の目的は、相続の公平性を維持するためです。

生前贈与を受けている子供と、生前贈与を受けていない子供がいたら不公平ですよね。

その為、特別受益を設けています。

特別受益の計算例

例えば、相続人は、長男と長女の子供2人、相続財産は、5,000万円、遺言は無いとします。

この時に、生前贈与があった場合と生前贈与が無い場合を比較します。

生前贈与が無い場合

生前贈与が無かった場合、相続人は子供2人なので、相続財産に対して1/2の法定相続分が発生します。

相続財産は5,000万円なので、法定相続分が1/2だと2,500万円が相続分の額になり、長男と長女がそれぞれ2,500万円相続する権利があります。

生前贈与があった場合

次は、生前贈与があった場合です。

相続人は子供2人ですが、長男のみに、生前に贈与を500万円していたとします。

この場合、相続時の財産5,000万円に、生前贈与の500万円を足した5,500万円を相続分を考える上での財産の総額とします。

なので、法定相続分は1/2の為、財産5,500万円に対して法定相続分1/2の2,750万円が相続分の額です。

相続分は2,750万円ずつですが、長男は生前贈与で500万円受け取っているので、2,750万円から500万円を引いた2,250万円が長男の相続分となります。

この相続分を考える上で考慮した、生前贈与の500万円が特別受益です。

よくある特別受益のパターン

特別受益とみなされる生前贈与は、次のようなケースがあります。

- 生活資金

- 住宅取得資金

- 開業資金や事業資金

- 借金の肩代わり

上記のようなケースで、特別受益が問題になり、遺産分割争いで調停や審判になる事が多いです。

また、『不動産を無償で貸与する』というケースでは、財産を渡す訳ではありませんが、賃料相当額が実質的な利益として特別受益の対象となる可能性があります。

このように、財産の授受が無く、実質的な経済的な利益が特別受益として遺産分割争いの争点になることもあります。

生前贈与は、相続税の節税をする事が出来ますが、特別受益が発生するなど、遺産分割も考えて行わないと不要な争いを生みます。

その為、生前贈与を行う際には、節税対策だけでなく、遺産分割対策も併せて考える事が重要です。

生前贈与のメリットデメリット

特別受益でも分かるように、生前贈与はメリットしかないという制度ではありません。デメリットもあります。

デメリットも理解した上で、上手に活用する事が重要です。

ここでは、メリットとデメリットをそれぞれお伝えします。

メリット

相続税が節税出来る

暦年贈与や相続時精算課税制度の基礎控除、相続税と暦年贈与の贈与税の実効税率の差を利用する事で、相続税を節税する事が出来ます。

財産の増加を防ぐ事が出来る

アパートやマンションは、所有している事で家賃収入などで収益を生み、財産が増えていきます。

そのような財産が収益を生み、財産が増える財産を贈与する事で、相続財産の増加を防ぐ事が出来ます。

アパートやマンションなどの不動産は、土地と建物を両方贈与しなくても、建物だけ贈与する事で、建物の所有者が家賃収入を得る事が出来ます。

税制改正リスクの回避

相続税、贈与税の内容を決めている税法は、毎年のように改正されています。

相続税、贈与税の改正内容は、基本的には税金が少なくなるという改正よりも、多くなるという改正がほとんどです。

その為、今年は使えたのに、来年は使えないという状態になったり、特例で使える贈与額が減っていくという事もあります。

相続時に効果のある相続対策をしても、相続時の税法に左右される可能性がありますが、贈与は基本的に、1年ごとに清算をしていきます。

その為、贈与の効果を1年ごとに確定し、税制改正による効果が薄くなるリスクを回避する事が出来ます。

2.名義預金

日本の相続税はとても高いです。

高い税金だからこそ、税務調査に入る確率もとても高いです。

そんな税務調査の中でも、税務調査官が一番目を光らせているのが、名義預金です。

なので、名義預金の内容を理解せずに、間違った贈与をする事で、大きなペナルティを払い、全ての相続対策を帳消しにする可能性もあります。

それどころか、相続対策をする前よりも、多くの税金を払う可能性もあります。

だからこそ、名義預金の内容は、しっかり理解する必要があります。

名義預金の事を理解す為には、例で考えた方が分かりやすいので、まずは例をご紹介します。

名義預金の例

名義預金を行う背景

- 家族構成:父、母、子供3人

- 父の財産:3億円

- 相続税の総額:5,080万円

法定相続分通り、1億5,000万円を母が受け取ると、母は配偶者の税額軽減が使えるので、母の相続税である5,080万円の半分の2,540万円は無税になります。

残りの1億5,000万円を子供3人が受け取ると、相続税は合計2,540万円です。

配偶者の税額軽減を受ける事で、母の相続税は無税になり、父の相続で支払う相続税が2,540万円になりますが、相続税の支払いは、ここで終わりではありません。

母が亡くなり、母が財産を使い切らないと、母の相続で再度、相続税が課税されます。

母は、父から相続した財産とは別に自分名義の財産もあり、母が亡くなるまでは、もともとの自分名義の財産だけで生活をする事が出来てしまいそうです。

なので、父から相続した1億5,000万円がまるまる残る事も考えられます。

そうすると、母の相続の際は、相続税が、1,440万円。

父の相続での相続税2,540万円と、母の相続の相続税1,440万円で、父と母の相続税額の合計は、3,980万円です。

子供名義の預金を開設し入金

父は、約4,000万円の相続税がかかるのであれば、生前贈与をして節税をしたいと考えました。

ただ、子供に大きなお金を渡して、金銭感覚が狂ったり、お金を稼ぐ力を育むのを阻害するのも嫌です。

なので、子供の名義の通帳は作るけど、子供には渡さずに、自分で持っておくことにしました。

そうして、65歳の時に子供名義の口座への入金を始め、85歳の時に亡くなるまで、20年間、毎年3人の子供に、生前贈与の基礎控除額の110万円ずつを入金していきました。

1年で子供3人に110万円ずつ贈与をしたので、20年間行うと、合計6,600万円となり、85歳の時に父が亡くなった時点で、財産は、2億3,400万円となっていました。

父の相続が発生

ここまでにお伝えした状態で父が亡くなります。

父が亡くなった後に、3人の子供は預金の存在を知ります。

ここで子供たちは、自分名義なので、そのままありがたく受け取ります。

父が預金を続けたおかげで、財産は2億3,400万円になっており、相続税の総額は、3,550万円となります。

それを母が法定相続分通り1億1,700万円受け取ると、母の相続税1,775万円は無税になり、子供3人が支払う1,775万円が税負担です。

その為、父の相続の時に支払う相続税は、1,775万円。

母が亡くなった時に、財産がそのまま残って1億1,700万円の場合、相続税は、1,100万円。

父の相続での相続税1,775万円と、母の相続の相続税1,100万円で、父と母の相続税額の合計は、2,875万円です。

子供名義の預金をする前は、3,980万円でしたので、1,105万円の節税効果です。とても、大きな額ですよね。

このように、家族全員が、父が子供名義の預金を作ってくれていたことに感謝して、相続の手続きを終えるのです。

税務署からの連絡

父の相続から2年後、税務署から電話がかかってきます。

その電話は、相続税申告に対して税務調査の連絡です。

税務調査を迎えると、父が行っていた、子供名義の預金は、1年1年の110万円の入金は、贈与と認められず、名義は子供名義だけれども、あくまでも、父の相続財産と言われてしまいます。

そうすると、6,600万円が申告漏れとなり、1,105万円の節税効果はなくなってしまうどころか、ペナルティである追徴課税を払う事になりました。

生前贈与で節税をするつもりが、ペナルティである追徴課税を支払う事になってしまったというケースです。

名義預金の解説

上記の例が名義預金で、よくあるケースです。

このようなケースが日本全国でたくさん起きています。

今回の例は、親が子供に対してでしたが、祖父母が孫に対して作っているというケースもたくさんあります。

では、このような名義預金が起こらないように、名義預金とは何なのか、あらためて確認していきましょう。

名義預金は、父母や祖父母が、子や孫などの口座を作り、そこに、贈与をした体裁で、お金を入金していき作られていく事が多いです。

その贈与が、贈与としては認められず、相続の際に、名義預金として、相続財産に組み入れられ、相続税が課税されます。

では、なぜ贈与として認められないのでしょうか?

これは、贈与がどのように成立するか、という事がポイントになります。

相続は、被相続人が亡くなったら、相続人が財産を承継する権利が一方的に発生しますが、贈与は違いました。

贈与は、あげる人である贈与者と、もらう人である受贈者が、お互いあげる、貰うという意思があって、初めて成立する契約でした。

なので、父母や祖父母が、子や孫が知らない間に口座を作り、いつ、いくらをあげているか分からない状態で、口座に入金していっても、贈与は成立していないのです。

あくまでも、口座の名義は、子や孫でも、実質的な財産の所有者は、父母や祖父母という事です。

これが名義預金です。

名義預金の時効が成立しない理由

先ほどの例で、ある点が引っかかって疑問に思った人もいるかもしれません。

それが、父が65歳で子供名義の預金への入金をはじめ、85歳で亡くなり、20年間入金していたお金が贈与ではなく、全額名義預金になったという話の部分です。

贈与税の時効は、6年です。

悪質な場合で、脱税目的で生前贈与を隠すなど故意に申告しなかった場合でも、7年。

なので、20年というと、7年を超える部分は、時効が成立しているのでは?と思う人もいたと思います。

しかし、残念ながら時効は成立していません。

なぜなら、生前贈与が成立していれば、時効は成立しますが、そもそも生前贈与が成立していないので、時効が成立しないのです。

名義預金は、20年前に名義預金を始めた時から、生前贈与はされておらず、名義上は子供の口座だけど、実質的に親の財産という状態です。

この贈与税の時効については、後ほど、詳しく解説していきますが、生前贈与の場合、時効は、ほとんど成立しませんので注意が必要です。

なので、どうせ子や孫に生前贈与をするのであれば、名義預金だと判断されないようにしなければいけません。

税務署が名義預金かを判断する4つのポイント

先述の通り、どうせ子や孫に生前贈与をするなら名義預金と判断されないようにする必要があります。

ここでは、税務署が名義預金かを判断する4つのポイントについてお伝えします。

口座の管理

贈与は、あげます、貰いますという契約です。

なので、貰う人が自由に使えるお金でないと、貰ってる状態になっていないのです。

子や孫の口座は、通帳、届出印、キャッシュカードなど、口座の管理に係るものは、子や孫が管理している必要があります。

尚、未成年の場合は、親が管理していても大丈夫です。

ただし、成人したら、子供に管理させてください。

子どもが管理をせずに、父母や祖父母が管理している事なんて、バレないと安易に考える人が多いですが、スグにバレます。

合法に行えば基礎控除などを使い、問題なく節税が出来るので正しく生前贈与をしましょう。

届出印

届出印が、贈与者である父母や祖父母と、受贈者である子や孫で違うものを使っているかも税務署が名義預金かを判断するポイントです。

贈与者である父母や祖父母と、受贈者である子や孫が、それぞれ自分の口座を別々に管理している場合、同じ印鑑だったら、本来は使い勝手が悪いです。

もし、別々に住んでいたとしたら、尚更、使い勝手が悪いです。

それなのに、同じ印鑑を使っているという事は、贈与者である父母や祖父母が管理しやすいように、同じ印鑑を使っているのではないかと考えるのが、普通だと思います。

実際に、同じ印鑑を使っている場合は、高い確率で名義預金になっているようです。

なので、口座の届出印は、別々の印鑑を用意しましょう。

口座作成時の届出住所

次は、口座作成時の届出住所が、子、孫の住所になっているかです。

最近は、本人確認なども厳しくなっているので、住民票や本人確認に使用する住所と違う住所で口座を作る事自体が難しくなっていると思いますが、口座の住所が受贈者の子や孫の住所ではなく、贈与者の父母や祖父母の住所になっている場合も、名義預金と疑われる要因です。

子や孫が、口座を作る時も、管理している時も、実際に住んでいる住所と口座に登録している住所が違うという事は考えにくいです。

贈与税の申告を誰がしているか

最後は、110万円を超える贈与をした場合、子や孫が自分で贈与税の申告をしているかです。

贈与税の申告を提出すれば贈与が認められると思って、贈与者の父母や祖父母が贈与税の申告を出すケースがとても多いです。

ですが、これは間違っています。

まず、贈与税の申告をすれば贈与になるという前提自体も間違いです。

贈与は、あげます、貰いますという、お互いの意思があって成立する契約です。

なので、贈与税の申告をしているか、否かではありません。

税法上の贈与税の申告をしても、あげます、もらいますという、お互いの意思が無ければ、民法上の贈与は成立していません。

また、贈与税の申告は、贈与を受けた受贈者がするものです。

贈与をした贈与者がするものではありません。

それを、贈与者が作成して提出している事は、本来あり得ません。

また、贈与税の申告は、筆跡や使用している印鑑など、様々な所から、本人が提出していない場合はバレてしまいます。

本人が提出していない贈与税の申告だとバレてしまうと、他にも怪しいところがあるのではないかという事で、税務調査を誘発します。

なので、絶対に辞めた方が良いでしょう。

ちなみに、未成年の場合は、親権者が法定代理人となり、贈与税の申告を提出する事が出来ます。

贈与税の申告は、贈与を受けた年の翌年の2月1日から、3月15日までに行います。

贈与を行った場合は、受贈者が申告期限内に必ず申告をしましょう。

名義預金の調査方法と調査内容

税務調査というと、税務調査官が家に来て、細かくチェックしていくというイメージをお持ちの方が多いと思います。

これは、間違ってはいないのですが、税務調査は、家に来る前から始まっています。

被相続人や贈与者などの対象者はもちろんのこと、相続人や贈与者などの関係者の口座の入出金の記録は、事前に確認して来ているのです。

なので、家に来る時点では、ほとんど、証拠は掴んだ状態で来ているのです。

だから、口座の通帳を隠しても意味が無く、むしろ、税務調査官は口座の存在を知っているのに、それを隠すような事をする方が怪しまれます。

この時にどうやって口座を持っている金融機関を調べるかというと、申告書に記載されている金融機関、所得税などの申告書に記載されていた金融機関、納税に使われた金融機関などは、簡単に調べがつきます。

そして、この金融機関に照会文書というものを送ります。

照会文書というのは、この口座から振り込みなどをして、お金を移動させている形跡があれば、その口座を教えなさい、という内容です。

この照会文書をキッカケに得た取引内容を基に、他の口座を見つけていきます。

そして、大きな入金や出金などがあれば、その内容を調査していきます。

その中で、父母や祖父母の口座から、出金があった日付と、子や孫の口座に入金があった日付が近ければ、すぐにバレてしまいます。

また、入金があった時間が、仕事に行ってる時間など、金融機関に行ける時間帯でない場合は、父母や祖父母が管理しているだろうなという事が想像出来てしまいます。

また、税務調査官が怪しいと思った事があれば、金融機関にも直接ヒアリングを行います。

このように、様々な所から、名義預金がバレてしまうのです。

ちなみに、金融機関の履歴は、金融機関が過去10年分の記録を持っているので、過去10年分見る事が出来ます。

また、過去の記録だけでなく、相続後の記録も確認します。

何の為かというと、入るはずの収入が入っていないような事があれば、お金の流れに怪しい点が出てきますよね。

そういう事も漏らさず、調査していくのです。

このように、過去から相続後まで、税務調査官は隅々確認していきます。

なので、安易に名義預金で脱税をしようとすると、簡単にバレて、大きなペナルティを払う事になります。

税務調査官にいかにバレずに名義預金を運用するかを考えるのではなく、正攻法な生前贈与を行いましょう。

名義預金を解消する3つの方法

既に名義預金をしてしまっているという人もいると思います。

そんな人は、名義預金を解消した方が良いという事を知った時点で、すぐに名義預金を解消してください。

次は、そんな人の為に、名義預金を解消する方法について、お伝えします。

名義預金を解消する方法について、ここでは、3つの方法をお伝えしていきます。

口座を本人に管理させ、適法な贈与をする

口座を子供が管理している状態にして、贈与契約書を作るなど、後ほど解説する贈与の方法で、贈与を行います。

そうする事で、贈与をした形はとる事が出来ます。

ただ、このやり方だと、過去に行った名義預金が清算されずに新たな贈与を行っているような形に見える事もあり、お金の流れが分かりにくくなってしまいがちです。

なので、次の方法の方が確実です。

名義預金を解約し、父母や祖父母に返金

名義預金を解約し、父母や祖父母に返金をします。

名義預金を解消し、その後、適法に贈与をするという事です。

一つ目よりも、こちらの方がスッキリして分かりやすいです。

誰が見ても、分かるような内容になるので、この方法がスタンダートです。

相続税申告をする

これは、事前に解消するというより、最終的な事務処理といったイメージです。

名義預金に気付かないまま、被相続人が亡くなった場合などは、名義預金を相続財産として計上し、相続税申告をしていく事になります。

適切に贈与をすれば、贈与税の基礎控除など、受けられるはずのメリットが、名義預金になっていることで、享受出来ません。

ただし、名義預金を隠そうとして、後から見つかり、ペナルティを支払うよりは、断然いいです。

この時に、気を付けたいのは、名義預金は民法上の贈与にあたらないということです。

なので、名義は子や孫でも、実質的には、名義預金を作った父母や祖父母の財産です。

という事は、口座の名義になっている人の財産という事ではなく、名義預金も遺産分割の対象になるということです。

このように、名義預金は、税金面だけでなく、遺産分割の面でも、トラブルを誘発します。

併せて押さえたいポイント

妻名義の預金

夫が働いて得た収入を生活費として妻が受け取り、その残額を妻名義の預金にしていくというものです。

夫が得た収入は、夫婦の共有財産と思いがちですが、法律上は夫名義の財産です。

生活費の余りというと、大した額にならないと思うかもしれません。

しかし、夫婦のお金のやりとりは、何十年となるので、何百万円、何千万円となる事も少なくないのです。

夫婦間だとしても、贈与が成立していないのであれば、妻名義で預金したとしても、実質的に夫の財産なので名義預金となります。

名義株

今回のテーマは名義預金ですが、名義預金以外にも、名義株というものがあります。

子や孫などの名義で、証券口座を作り、父母や祖父母の財産で、株を購入するというものです。

名義株は、名義預金と同じように、名義は子や孫なんだけど、実質、父母や祖父母の財産です。

名義保険

子や孫などを契約者として、保険に加入します。

通常、保険の契約者に保険料の支払い義務があります。

その保険料を父母や祖父母が支払ってしまうのです。

このように、保険の契約者は子や孫でも、保険料を父母や祖父母が支払っている状態は、実質、父母や祖父母の財産です。

これを名義保険といいます。

3.贈与税の時効とペナルティ

贈与税の時効は原則6年、脱税目的で贈与を隠すなど故意に申告しなかった場合には7年に延長されます。

なので、7年を過ぎると、時効になり、国税局は税金を徴収出来なくなるのです。

じゃあ、7年を過ぎたら大丈夫なんだと、思ってしまうんですが、そんな甘くありません。

7年の時効というのは、ほとんどのケースで適用されません。

なぜかと言うと、時効が成立しないというよりも、そもそも贈与自体が成立していないのです。

相続は、被相続人が亡くなったら、相続人が財産を承継する権利が一方的に発生しますが、贈与は違います。

贈与は、財産をあげる贈与者と、財産もらう受贈者が、お互いあげる、貰うという意思があって、初めて成立する契約です。

なので、父母や祖父母が、子や孫が知らない間に口座を作り、いつ、いくらをあげているか分からない状態で、口座に入金していっても、贈与は成立していないという取り扱いになります。

あくまでも、口座の名義は、子や孫だとしても、実質的な財産の所有者は、父母や祖父母だという事です。

このように、贈与が成立していないから、贈与税の時効も成立しないのです。

贈与が成立するケース

不動産の場合、所有権移転登記を行うと、誰でも取得出来る登記簿謄本で、所有者の確認が出来ます。

不動産の所有権移転を行うと、登記簿謄本に贈与をした事実が記載される事になります。

なので、贈与が成立し、時効のカウントも進んでいくという現象が生まれます。

ただし、税務署は、不動産の登記情報を取得していますので、贈与が成立し、贈与税の時効までのカウントが進んだとしても、無申告であれば結局バレます。

このように、贈与が成立して贈与税の時効までのカウントダウンが進んだとしても、贈与税の時効を迎えることなく、ペナルティが発生します。

贈与税の延滞税と加算税

贈与税を脱税しようとして、税務署にバレると、ペナルティを支払う事になります。

ここでは、このペナルティの内容についてお伝えします。

ペナルティは、贈与税の支払いが遅れた場合、贈与税を少なく申告した場合、贈与税の申告をしなかった場合で、発生します。

延滞税と加算税です。

延滞税

延滞税は、税金の納付が期限に間に合わなかったことに対するペナルティです。

延滞税の税率は2段階に分けられていて、贈与税の支払い期限の翌日から2か月後までであれば原則年7.3%、2か月経過以降であれば原則年14.6%です。

しかし、日本の低金利の状況とあまりにも乖離し、税率があまりに高すぎるという事で、特例が設けられています。

尚、2025年は、贈与税の支払い期限の翌日から2か月後までであれば原則年2.4%、2か月経過以降であれば原則年8.7%です。

この実際に適用される延滞税の税率は、その年によっても変わります。

加算税

加算税は、本当の額よりも少なく申告した過少申告加算税と、申告自体をしていない無申告加算税、課税を免れようとして意図的に申告しなかった重加算税があります。

過少申告加算税

贈与税の申告期限までに、贈与税の申告はしているけど、本当の贈与税額よりも低い額を申告した場合に、過少申告加算税が課されます。

過少申告加算税の額は、次のように求めます。

過少申告加算税の額=追加で納めることになった贈与税の金額×過少申告加算税の税率

この計算をする際に、追加で納める贈与税額のうち、期限内に申告した額と50万円のいずれか多い方以下の部分と超える部分に分けて計算します。

期限内に申告した額と50万円のいずれか多い方以下の部分

- 税務調査の事前通知より前に自主的に申告した場合 なし

- 税務調査の事前通知を受けてから税務調査を受けるまでに申告した場合 5%

- 税務調査を受けてから申告した場合 10%

期限内に申告した額と50万円のいずれか多い方を超える部分

- 税務調査の事前通知より前に自主的に申告した場合 なし

- 税務調査の事前通知を受けてから税務調査を受けるまでに申告した場合 10%

- 税務調査を受けてから申告した場合 15%

事例

父から子へ500万円の贈与があった場合で考えていきます。

この場合、110万円の非課税枠があるので課税対象は、500万円から110万円を引いた390万円です。

・通常の贈与税

一般税率の場合、400万円以下は、税率が20%、控除額は25万円なので、390万円×20%-25万円で、53万円です。

よって、本来の贈与税は、53万円です。

・追加納税額

このケースで、500万円の贈与を300万円の贈与と贈与額を過少に申告した場合について考えていきます。

300万円の贈与の場合は、110万円の非課税枠を引くと190万円。

190万円が課税対象です。

一般税率の場合、200万円以下は、税率10%、控除額は無いので、190万円×10%で、19万円。

300万円を贈与した場合の贈与税は、19万円です。

500万円の贈与は、本来53万円なのに対して、19万円の贈与税しか支払いっていなければ、34万円足りません。

よって追加納税額は、34万円です。

・過少申告加算税

追加で納める贈与税額のうち、期限内に申告した額と50万円のいずれか多い方以下の部分に該当する為、過少申告加算税は次のようになります。

①税務調査の事前通知より前に自主的に申告した場合

追加納税額34万円 + 過少申告加算税なし

②税務調査の事前通知から税務調査までに申告した場合

追加納税額34万円 + 過少申告加算税1万7,000円(34万円×5%)

③税務調査を受けてから申告した場合

追加納税額34万円 + 過少申告加算税3万4,000円(34万円×10%)

無申告加算税

無申告加算税は、贈与税の申告をしていない場合に、課されます。

無申告加算税の額は次のように求めます。

無申告加算税の額=本来納めるべき贈与税の金額×無申告加算税の税率

この計算をする際に、贈与税額のうち、50万円以下の部分と、50万円超300万円以下の部分、300万円を超える部分に分けて計算をします。

50万円以下の部分

- 税務調査の事前通知より前に自主的に申告した場合 5%

- 税務調査の事前通知を受けてから税務調査を受けるまでに申告した場合 10%

- 税務調査を受けてから申告した場合 15%

50万円超、300万円以下の部分

- 税務調査の事前通知より前に自主的に申告した場合 5%

- 税務調査の事前通知を受けてから税務調査を受けるまでに申告した場合 15%

- 税務調査を受けてから申告した場合 20%

300万円超の部分

- 税務調査の事前通知より前に自主的に申告した場合 5%

- 税務調査の事前通知を受けてから税務調査を受けるまでに申告した場合 25%

- 税務調査を受けてから申告した場合 30%

税務調査の事前通知を受けてから税務調査を受けるまでに申告した場合、税務調査を受けてから申告した場合に関しては、前年度及び前々年度の国税に無申告加算税・重加算税が課され、さらに同じ税目で無申告があった場合は、当年度分の税率が10%加算されます。

税務調査を受けてから申告した場合に関しては、過去5年以内に同じ税目で無申告加算税または重加算税を課されたことがある場合は、税率が10%加算されます。

事例

父から子へ500万円の贈与があった場合で考えていきます。

500万円の贈与をした場合、110万円の非課税枠があるので課税対象は、390万円です。

一般税率の場合、400万円以下は、税率が20%、控除額は25万円なので、390万円×20%-25万円で、53万円。

よって、本来の贈与税は、53万円です。

無申告加算税の対象者は、贈与税の申告を行っておらず、納税もしていないので、53万円全額が追加納税額となります。

・税務調査の事前通知より前に自主的に申告した場合

追加納税額53万円 + 無申告加算税2万6,500円(53万円×5%)

・税務調査の事前通知から税務調査までに申告した場合

追加納税額53万円 + 無申告加算税5万4,500円(50万円×10%+3万円×15%)

・税務調査を受けてから申告した場合

追加納税額53万円 + 無申告加算税8万1,000円(50万円×15%+3万円×20%)

このように、少ない贈与税額で申告をした過少申告加算税と比べても、申告自体をしなかった無申告加算税はペナルティの金額が高くなります。

重加算税

重加算税は無申告の場合と過少申告の場合では税率が異なり、それぞれ無申告加算税と過少申告加算税の代わりに課されます。

税率は、無申告の場合が40%、過少申告の場合が35%です。

また、前年度及び前々年度の国税に無申告加算税・重加算税が課され、さらに同じ税目で無申告があった場合は、当年度分の税率が10%加算されます。

事例

500万円の贈与をした場合、110万円の非課税枠があるので課税対象は、390万円です。

一般税率の場合、400万円以下は、税率が20%、控除額は25万円なので、390万円×20%-25万円で、53万円。

よって、本来の贈与税は、53万円です。

・意図的に申告しなかった場合

無申告の場合は、贈与税の申告を行っておらず、納税もしていないので、53万円全額が追加納税額となります。

追加納税額53万円 + 重加算税21万2,000円(53万円×40%)

・意図的に過少に申告した場合(当初申告額は、300万円とする)

500万円の贈与を300万円の贈与と贈与額を過少に申告した場合について考えていきます。

300万円の贈与の場合は、110万円の非課税枠を引くと190万円。

190万円が課税対象です。

一般税率の場合、200万円以下は、税率10%、控除額は無いので、190万円×10%で、19万円。

300万円を贈与した場合の贈与税は、19万円です。

500万円の贈与は、本来53万円なのに対して、19万円の贈与税しか支払いっていなければ、34万円足りません。

よって追加納税額は、34万円です。

追加納税額34万円 + 重加算税11万9,000円(34万円×35%)

このように、最も重いペナルティになります。

4.正しい贈与のやり方

前述したように意図しても、意図しなくても、正しく贈与をせずに、ペナルティが発生すると、延滞税、過少申告加算税、無申告加算税、重加算税、いずれも、払わなくても良いものをたくさん払う事になります。

なので、正しい贈与のやり方が分からないと、贈与をして節税するつもりが、余計な税金をたくさん支払う事になってしまうなんてことにもなりかねません。

その為、ここでは正しい贈与のやり方をお伝えします。

ここでは、正しい贈与のやり方のポイントを3つお伝えします。

贈与契約書を作る

贈与契約書を作る事で、贈与をした証拠を作ります。

ただし、その贈与契約書がいつ作られたのかという事も、税務調査官は考えています。

やろうと思えば、過去の日付の贈与契約書を後から作るという事も出来ます。

こういう事も調査の対象になります。

税務調査官は、色々な手を使って、贈与契約書を後から作成した事を見破ります。

なので、後から、贈与契約書を作成するという事は、やめておきましょう。

贈与契約書は後から作る事を考えるよりも、後から作ったと誤認されない事が重要です。

後から作ったと誤認されない為には、この日付で贈与を行ったという証拠を作る作業をします。

それが、確定日付という制度です。

確定日付は、公証役場でお金を払って、その日付の証拠を貰う事が出来るのです。

確定日付は、当日でないと、その日付の証拠を貰う事は出来ません。

なので、確定日付があれば、後から作ったものではないという証拠になります。

この確定日付は、2025年現在、1件につき、700円で行う事が出来ます。

贈与税の申告書の提出

110万円を超える贈与を行い、贈与税の申告書を提出するのも一つの証拠作りとなります。

ただ、気を付けたいのは、名義預金を作って、父母や祖父母などの贈与者が、子や孫などの受贈者の贈与税の申告書を作って提出するというケースです。

これも、バレる可能性が高く、バレた場合には、他にもあやしい所があるのではないかという事で、税務調査を誘発します。

なので、父母や祖父母などの贈与者ではなく、子や孫などの受贈者が提出するようにしてください。

贈与が現金だった場合、振り込みで贈与を行う

現金で持っている物を現金で渡すと、証拠がありません。

税金の対策は、隠すのではなく、誰が見ても納得が出来る証拠を作る事が重要です。

なので、後から誰が見ても分かるように、贈与は、振り込みで行い、証拠を作っておきます。

ただし、注意したいポイントがあります。

受贈者の口座は、贈与者が管理するのではなく、受贈者が管理しているという状態です。

通帳や印鑑、キャッシュカードなども、受贈者が管理し、入出金なども受贈者が行え、管理している状態にしてください。

そうしないと名義預金と勘違いされてしまいます。

5.みなし贈与

贈与税は、贈与をしていなくても、贈与税が課税される事があります。

それがみなし贈与です。

みなし贈与は、贈与をしているから贈与税がかかる民法上の贈与と違い、民法上の贈与はしていないけど、税法上、贈与したものとみなして、贈与税が課税されるというものです。

具体的にどのような時に、みなし贈与になってしまうのか、例をもってお伝えした方が分かりやすいので、例をご紹介します。

ここでは、みなし贈与になる例を10個お伝えします。

低額で不動産を譲り受けた場合

贈与の特徴として、110万円の基礎控除だったら税金はかからないないし、110万円を超えても200万円までなら10%と低い税率になるなど、低額の贈与なら非課税もしくは少ない税金になる特徴があります。

しかし、高額の贈与は、税金が高いです。

なので、不動産のような高額な資産は、贈与には向いていません。

そこで、不動産を贈与すると、高い贈与税になるので、低い金額で売買しようとするのが、今回のケースです。

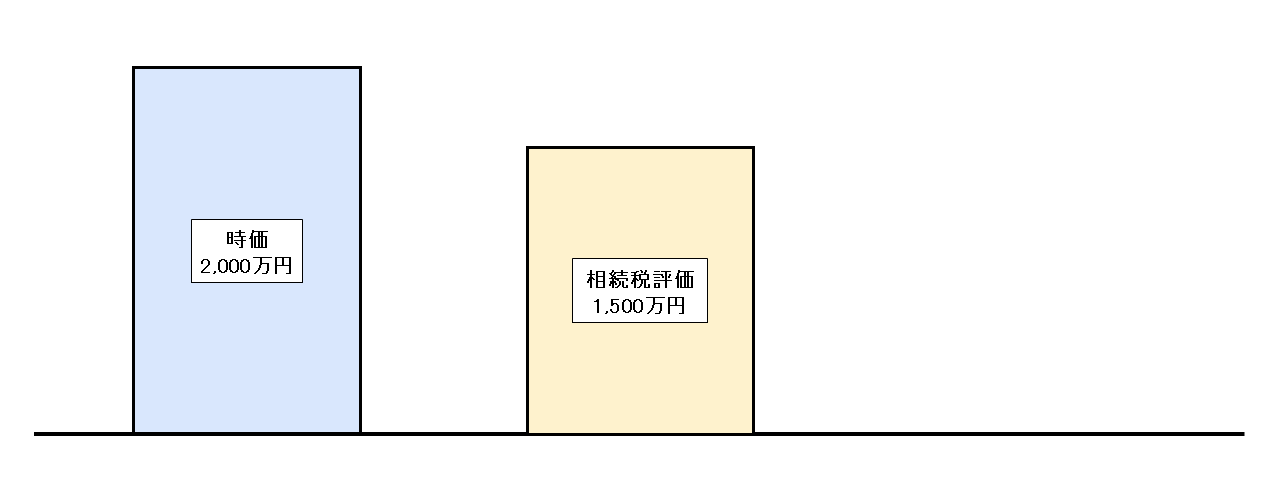

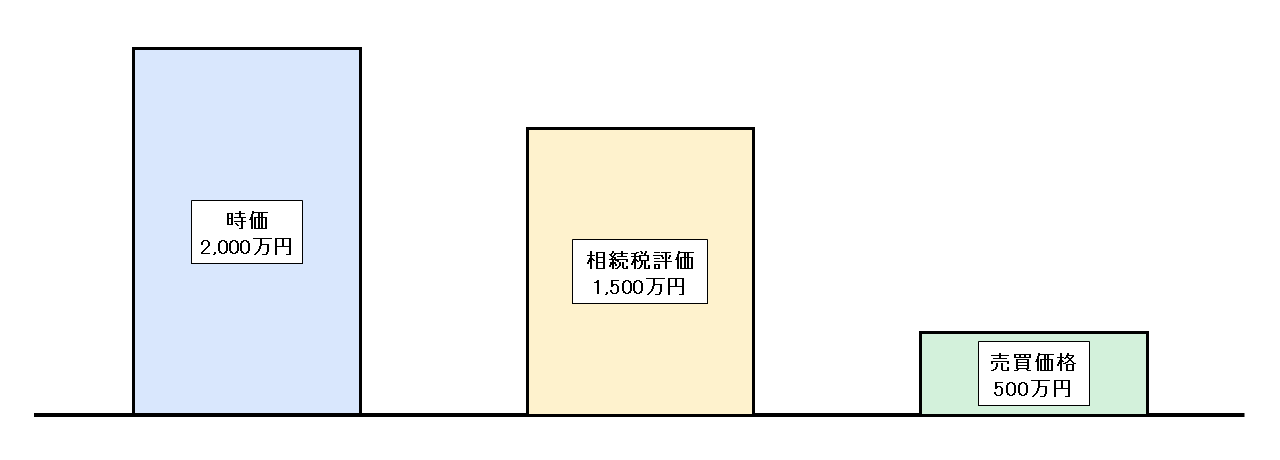

具体的な事例で説明をします。

事例

贈与すると税金が高くなるので、父が子に、土地を売買する事を検討しています。

対象の土地は、時価2,000万円、相続税評価1,500万円です。

その土地を子に500万円で売買したとします。

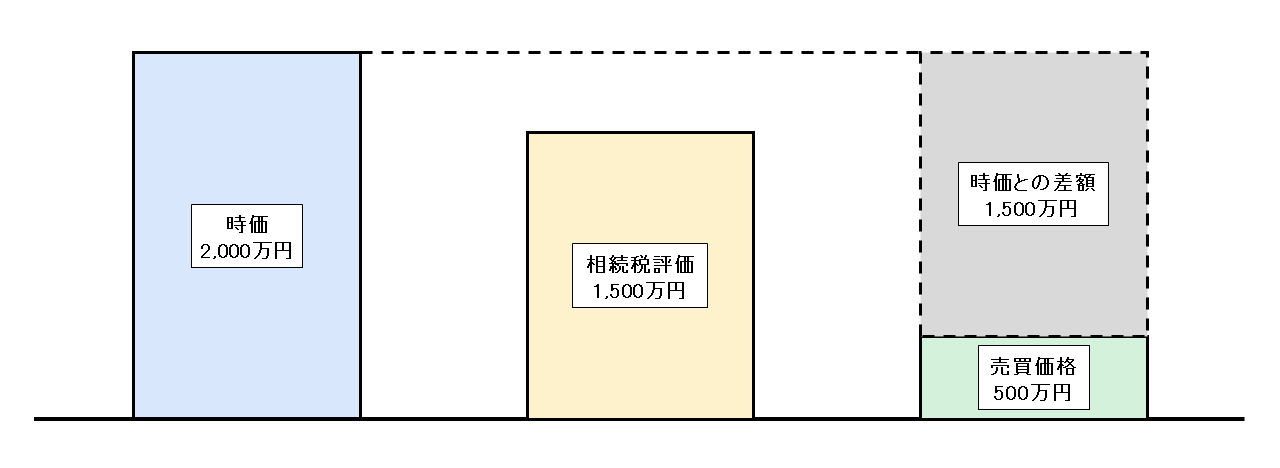

このケースでは、売買代金を支払っているので、民法上の贈与ではありません。

売買なので、譲渡となります。

しかし、子は土地を時価の半分以下で買って1,500万円ほど経済的利益を受けています。

このように、売買であっても、時価より安い金額で取引があった場合、安く買った人には贈与税がかかります。

つまり、子には1,500万円に対して贈与税がかかります。

このケースを図にしたのが下図です。

通常、民法上の贈与をする場合は、時価の2,000万円ではなく、相続税評価の1,500万円に対して贈与税がかかります。

ですが、500万円の価格で売買をした場合のみなし贈与は、注目すべき点が、相続税評価1,500万円と売買価格の500万円の差額の1,000万円に対して、贈与税が課税されるのではないことです。

時価2,000万円と売買価格の500万円との差額の1,500万円に対して、贈与税が課税されます。

このように、民法上の贈与の時と、税法上のみなし贈与の時では、課税のされ方も違うので注意が必要です。

低額で自社株を譲り受けた場合

法人を経営し、自社株を持ってる場合、相続まで持っていると相続税が高くなるとか、特定の子供に自社株を集中させて経営を安定させたいという希望を持っている人が多いです。

そんな希望を叶えようと、自社株を低額で売買するというケースです。

これも先ほどの不動産の時と同じように、不当に低い金額で自社株の売買を行い、経済的に利益を得るようなら贈与税が課税されます。

住宅ローンの負担割合と持ち分が相違する場合

住宅を購入する際に、夫婦共働きの場合、夫婦それぞれ住宅ローンを組むことがあります。

例えば、4,000万円の不動産を購入するのに、夫が3,000万円、妻が1,000万円の住宅ローンを組んだとしましょう。

この場合、不動産の持ち分は、お金を出した割合通り、夫が3/4、妻が1/4にする必要があります。

しかし、このケースで、夫1/2、妻1/2にする事も、所有権の登記をする際には、出来てしまいます。

そうすると、どうなるかというと、夫から妻に、1,000万円の贈与があったものとみなされてしまうのです。

このように、実際に贈与はしていなくても、1,000万円分の不動産の持ち分を得る事で、みなし贈与と認定されてしまいます。

ちなみにこれは、厳密に言うと、住宅ローンだけでなく、支払った割合に連動します。

例えば、4,000万円の不動産を購入するのに、夫が3,000万円の住宅ローンを組み、妻が住宅取得資金の贈与を受けて1,000万円を拠出して、夫が1/2、妻が1/2の持ち分を取得するという場合でも、同じように、夫から妻に1,000万円の贈与があったものとみなされてしまいます。

このように、不動産を購入する場合、支払った割合と所有権の割合が相違するとみなし贈与が発生するので注意が必要です。

自己名義でない建物にリフォームをした場合

自己名義でない建物にリフォームをした場合は、例えば、次のようなケースです。

親の家を将来相続する子供が親とその家に同居することになったとします。

親が、足が悪くなってきたので、バリアフリーのリフォームを行う為に、子供がリフォーム費用を拠出しました。

この場合、子供から親に対して、みなし贈与が発生してしまうのです。

親の所有権の家であれば、本来、親がリフォームをすべき、というのが税法の考え方です。

なので、親の所有権の家のリフォーム費用を子供が出すというのは、子供から親へのみなし贈与という形になります。

無利息での金銭を貸借した場合

親子間の金銭の貸借は、親子どうしだから、利息をかけずに、貸借するのが当たり前と思う人が多いです。

しかし、無利息で貸付を行った場合、通常かかるはずの利子がかからない分、経済的な利益を得る事になります。

その経済的な利益がみなし贈与とみなされます。

借入金の債務を免除した場合

親が子供に貸したお金は、返済してもらわなくてもいいと思ってしまう事があります。

子供がお金を必要な時に、親が出すのは当たり前と思いがちです。

しかし、借入金の債務を免除するというのは、経済的な利益を受ける事になります。

その為、みなし贈与となります。

親の借地権が子に贈与された場合

親の借地権が子に贈与された場合は、2つのパターンが考えられます。

親が借地してる底地部分を子供が買い取った時と、親の借地に子供が家を建てた時です。

親が借地してる底地部分を子供が買い取った時

親が借地してる底地部分を子供が買い取った時は、親子間だから借地権という強い権利ではなく、単純な使用貸借として、相続の際には、相続税の計算に借地権を入れなくて良いのではないかと思いがちです。

しかし、これでは、借地権の分を子供が得した事になります。

なので、そうするとみなし贈与が発生します。

このパターンは、事前に書類を提出する事で防ぐことが出来ます。

それが、『借地権の地位に変更が無い旨の申出書』です。

これは、親子間でも借地権を存続させる事を明確にしておく為の書類です。

この書類を提出しておくことで、みなし贈与にはなりません。

親の借地に子供が家を建てた時

基本的に、建物の権利を持っている人が借地権の権利を持ちます。

従前の建物は、親名義で、親名義の建物を解体し、新しく家を建てる時は、子供の名義で建てるという場合が今回のケースです。

このケースでは、建物を子供の名義にしてしまうと、子供が借地権を持っているという事になってしまいます。

そうすると、子供が親から、借地権を無償で譲り受けたような状態になってしまい、みなし贈与が発生してしまうのです。

ただ、このケースでも、書類を提出する事で、みなし贈与を防ぐ事が出来ます。

それが、『借地権の使用貸借に関する確認書』です。

こちらは、あくまで借地権を持っているのは、親で、その借地権を使用貸借して、子供が家を建てているという確認をする書類です。

この書類を作る事で、借地権の所有者は親という事を明確にする事が出来ます。

離婚の際の財産分与

通常、財産分与に贈与税はかかりません。

しかし、どちらかが得た財産が、あまりにも多すぎる場合は、みなし贈与になるケースがあります。

無対価で財産の名義変更をした場合

例えば、親が子供に車をあげるというケースです。

この場合も、無償で車を貰って、経済的な利益を受けるので、みなし贈与に該当します。

生命保険で、契約者、被保険者、受取人が違う場合

相続対策では、よく生命保険を使います。

相続対策で使う生命保険は、例えば次のようなケースです。

契約者、被保険者は父、受取人は子供というようなケースです。

このケースだと、父が亡くなった時に、子供が保険金を受け取るという形になります。

このような生命保険は、みなし相続財産となり、相続税の計算で、500万円×法定相続人の数の非課税枠が使えます。

しかし、次のようなケースではいかがでしょうか?

契約者は父、被保険者は母、受取人は子供というケースです。

この時に、母が亡くなったとします。

お金を払ったのは、契約者である父です。

亡くなったのは母なので、父は亡くなっていません。

なので、父から子供に相続ではない状態で、財産が移転しています。

ということは、相続税の対象にならないのです。

このケースでは、贈与税の対象になります。

贈与税の対象なので、もちろん、母の相続税を計算する際の生命保険の非課税枠も使えません。

6.定期贈与、連年贈与

贈与を使った節税対策は、基礎控除の110万円を使ったり、低い税率になる小さな額の贈与を複数回行う事で効果が出ます。

この複数回行う時に、毎年同じ日に贈与をしたり、同じ額で贈与をすると、1年1年の贈与ではなく、全ての贈与を一体の贈与として捉えられてしまい、大きな贈与税がかかるという噂が相続の業界にはあります。

例えば、こういうケースです。

毎年、孫の誕生日の3月1日に、110万円の贈与を10年間します。

『1年1年は、110万円の非課税枠があるので、大丈夫だと思っていたのですが、毎年同じ日に、毎年同じ額を贈与すると、110万円の贈与を10回したのではなく、合計1,100万円に対して、贈与税を課税されるという噂を聞きました。

大丈夫ですか?』

みたいな相談が、よくあるんです。

こういうケースですが、結論から言うと、問題ありません。

このように、毎年行う贈与の事を連年贈与と言います。

連年贈与は、適法に行っていれば、全く問題ありません。

毎年同じ日に、毎年同じ額の贈与をすると、各年の贈与ではなく、一体の贈与だと思ってしまうよくあるケースは、国税庁のHPに掲載されている内容を間違った解釈をしてしまうケースです。

国税庁のHPの内容は、下記です。

親から毎年100万円ずつ10年間にわたって贈与を受ける場合、各年の受贈額が110万円の基礎控除額以下なので、贈与税がかからないことになりますか?

定期金給付契約に基づくものではなく、毎年贈与契約を結び、それに基づき毎年贈与が行われ、各年の受贈額が110万円以下の基礎控除額以下である場合、贈与税がかかりませんので申告は必要ありません。

ただし、毎年100万円ずつ10年間にわたって贈与を受けることが、贈与者との間で契約(約束)されている場合、契約(約束)をした年に、定期金給付契約に基づく定期金に関する権利(10年間にわたり100万円ずつの給付を受ける契約に係る権利)の贈与を受けたものとして贈与税がかかります。

この回答に出て来る定期金給付契約がポイントです。

定期金給付契約というのは、このような契約です。

一つの贈与契約書に、『合計1,000万円を贈与します。その内訳として、100万円を毎年贈与します。』というような内容を記載した贈与契約です。

通常、贈与契約には、このような内容は記載しません。

誰が、誰に、幾らの金額をいつ贈与するという内容を記載し、数年にわたって幾らとか、複数年の合計は幾らという内容は入れません。

なので、通常の贈与契約書を作って、定期金給付契約の内容を入れていなければ大丈夫です。

このように合計幾らとすることで、一体の贈与とみられてしまう定期金給付契約の贈与の事を定期贈与と言います。

定期贈与は一体として見られるけど、連年贈与は大丈夫という事です。

ちなみに、定期金給付契約は、契約書だけでなく、口頭でも、契約は成立します。

なので、気を付けたいのは、定期金給付契約の贈与契約書が無かったとしても、税務調査に入られた際に、税務調査官に定期金給付契約があったのか、直接もしくは間接的に聞かれた際に、定期金給付契約があった旨を話してしまうと、定期贈与になってしまいます。

7.生前贈与の特例

生前贈与には、暦年贈与と相続時精算課税制度以外にも、特例があります。

特例を使うと、節税効果が大きくなることもあります。

ただし、特例だからと言って、使わない方が良いものもあります。

なので、一つ一つの特例の概要やメリット、デメリットを理解して、上手に活用出来るようにしましょう。

住宅取得資金の贈与

住宅取得資金の贈与は、母や祖父母などの直系尊属から、マイホームを購入したり、建てたりする場合に使う為の金銭の贈与を受けた場合、一定の要件を満たすと、最高1,000万円まで非課税になるという制度です。

令和8年12月31日まで利用する事ができます。

住宅取得資金の贈与は、例えば、次のようなケースで利用出来ます。

家族構成は、65歳の父と母、35歳の子供。

35歳の子供には、配偶者と子供、65歳の父と母からすると、孫が1人います。

この35歳の子供が家を購入する際に、65歳の父から、家を購入する際の資金に充てるお金を一定の要件を満たして受け取ると、最高1,000万円まで贈与税が非課税になるという制度です。

なお、この時に、父と母の両方から、1,000万円ずつの住宅取得資金の贈与を受ける事が出来るかというと、それは出来ません。

住宅取得資金の贈与は、贈与者単位で考えるのではなく、受贈者単位で考える制度だからです。

ただ、子供と子供の配偶者が、それぞれの父母や祖父母などの直系尊属から、住宅取得資金の贈与を受けた場合、それぞれ1,000万円ずつ、合計2,000万円の住宅取得資金の贈与を使う事が出来ます。

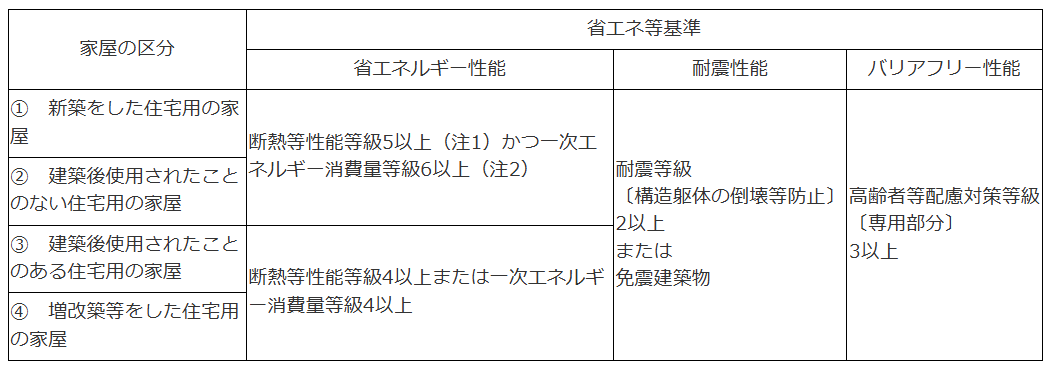

非課税限度額

住宅取得資金の贈与は、最高1,000万円までですが、どのような時に、いくら使えるのか、という非課税限度額についてお伝えしていきます。

非課税限度額の最高額は、省エネ等住宅かそれ以外の住宅かによって変わります。

省エネ等住宅が、1,000万円、それ以外の住宅が500万円です。

注1:断熱等性能等級の評価基準のうち、結露の発生を防止する対策に関する基準を除く。

注2:令和5年12月31日までに建築確認を受けた住宅用の家屋または令和6年6月30日までに建築された住宅用の家屋で、断熱等性能等級4以上または一次エネルギー消費量等級4以上のいずれかに適合する住宅用の家屋であることにつき、住宅性能証明書など一定の書類を贈与税の申告書に添付することにより証明がされたものについては、省エネ等住宅に該当するものとするなお、その省エネ等住宅に該当するものとみなされた住宅用の家屋が、令和5年12月31日までに建築確認を受けたもの(令和6年6月30日までに建築されたものを除きます。)の場合、住宅性能証明書など一定の書類に加えて、確認済証の写しまたは検査済証の写しも贈与税の申告書に添付することが必要。

暦年贈与、相続時精算課税制度と併用

住宅取得資金の贈与は、暦年贈与、相続時精算課税制度と併用出来ます。

暦年贈与と併用する場合、住宅取得資金の贈与の1,000万円と暦年贈与の110万円を足した1,110万円まで、贈与税が非課税で、贈与出来ます。

暦年贈与を併用する場合、気を付けたいのは、持ち戻しです。

住宅取得資金の贈与は、暦年贈与の持ち戻し対象期間に相続が発生しても、持ち戻す必要ありません。

しかし、住宅取得資金の贈与と同時に行った暦年贈与は、持ち戻し対象期間であれば持ち戻す必要があります。

相続時精算課税制度の場合、住宅取得資金の贈与の1,000万円と、相続時精算課税制度の基礎控除110万円、特別控除分の2,500万円を足した3,610万円まで、贈与税が非課税で贈与出来ます。

なお、前述のとおり、相続時精算課税制度の特別控除分の2,500万円は、贈与税は非課税ですが、相続税の計算には、全額持ち戻します。

受贈者の要件

住宅取得資金の贈与を受ける事が出来る受贈者は、次の要件全てを満たす必要があります。

- 贈与を受けた時に、贈与者の直系卑属であること。

- 贈与を受けた年の1月1日において、18歳以上であること。

- 贈与を受けた年の所得税の合計所得金額が2,000万円以下(新築等をする家屋の床面積が40㎡以上50㎡未満の場合、1,000万円以下)であること。

- 平成21年分から令和5年分までの贈与税の申告で「住宅取得等資金の贈与を受けた場合の贈与税の非課税」の適用を受けたことがないこと。

- 自己の配偶者、親族などの一定の特別の関係がある人から住宅用の家屋の取得をしていないこと、または請負契約等により新築もしくは増改築等をしたものでないこと。

- 贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用の家屋の新築等をすること。

- 贈与を受けた時に日本国内に住所を有していること(一定の場合の除く)。

- 贈与を受けた年の翌年3月15日までにその家屋に居住すること、または同日後遅滞なくその家屋に居住することが確実であると見込まれること。

住宅用の家屋の新築、取得または増改築等の要件

新築または取得の場合の要件

イ 新築または取得した住宅用の家屋の登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が40㎡以上240㎡以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること。

ロ 取得した住宅が次のいずれかに該当すること。

- 建築後使用されたことのない住宅用の家屋

- 建築後使用されたことのある住宅用の家屋で、昭和57年1月1日以後に建築されたもの

- 建築後使用されたことのある住宅用の家屋で、地震に対する安全性に係る基準に適合するものであることにつき、一定の書類により証明されたもの

- 上記2および3のいずれにも該当しない建築後使用されたことのある住宅用の家屋で、取得の日までに同日以後、耐震改修を行うことにつき、一定の申請書等に基づいて申請し、かつ、贈与を受けた翌年3月15日までに耐震基準に適合する証明がされたもの

増改築等の場合の要件

イ 増改築等後の住宅用の家屋の登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が40㎡以上240㎡以下で、かつ、床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること。

ロ 増改築等に係る工事が、自己が所有し、かつ居住している家屋に対して行われたもので、一定の工事に該当することについて、「確認済証の写し」、「検査済証の写し」または「増改築等工事証明書」などの書類により証明されたものであること。

ハ 増改築等に係る工事に要した費用が100万円以上であること。また、要した費用の2分の1以上が、自己の居住用部分の工事に要したものであること。

住宅取得資金の贈与の手続き

住宅取得資金の贈与を利用する場合には、税務署での手続きが必要です。

毎年一定数の人が、手続きをせずに、住宅取得資金の贈与の特例が使えない状態になります。

額が大きな贈与なので、使えなかった時は、大きな贈与税を払う事になります。

なので必ず、手続きは行うようにしましょう。

住宅取得資金の贈与の特例の適用を受けるためには、贈与を受けた年の翌年2月1日から3月15日までに、手続きを行います。

手続きを行う際には、住宅取得資金の贈与の特例の適用を受ける旨を記載した贈与税の申告書に、戸籍謄本、新築や取得の契約書の写しなど一定の書類を添付します。

提出先は、納税地の所轄税務署です。

土地・建物の登記事項証明書については、贈与税の申告書に不動産番号を記載することなどにより、その添付を省略することができます。

住宅取得資金の贈与のよくある質問

質問1

Q.質問

私は、令和6年12月に父から住宅取得のために贈与を受けた資金を、同月中に契約締結したマンションの頭金の支払に充てましたが、このマンションの完成・引渡しは令和7年6月になる予定です。この場合、私は非課税制度の適用を受けられますか?

A.解答

マンションや建売住宅の場合は、住宅用家屋の「取得」に当たりますが、この場合、住宅取得等資金の贈与を受けた翌年の3月15日までにその引渡しを受けていなければ、非課税制度の適用を受けられません。

つまり、今回の場合は、適用出来ません。

贈与を受けたお金を手付金に利用したので、引渡しまでの時間が長く、住宅取得資金の贈与が利用が出来なくなってしまいました。

手付金は、自分で用意するか、暦年贈与で贈与するか、貸付をするなど、住宅取得資金の贈与以外で用立て、引渡しが近い時に、住宅取得資金の贈与を使えば、問題なく使う事が出来ました。

このように、進め方一つで、住宅取得資金の贈与が使えなかったり、使えるようになる事があります。

質問2

Q.質問

私は、夫と共に住宅を取得するに当たり、祖父から贈与を受けました。

私が贈与を受けたお金は全額を土地の取得資金に充てて、建物は夫が銀行から借入金により取得しました。

この結果、土地は私と夫の共有、家屋は夫の単独所有となりました。

この場合、私が祖父から贈与を受けたお金は、住宅取得資金の贈与の特例を受けることはできますか?

A.解答

住宅取得資金の贈与は、贈与を受けたお金で、新築等をする建物の土地の取得に充てる場合も対象です。

ただし、贈与を受けた年の翌年3月15日までに、取得した土地の上の建物を所有することにならない場合、住宅取得資金の贈与の適用を受けることはできません。

共有でも、建物の所有権を取得しないと、住宅取得資金の贈与の特例は使えません。

質問3

Q.質問

父から居住用の不動産の贈与を受けましたが、住宅取得資金の贈与の適用を受ける事はできますか?

A.解答

住宅取得資金の贈与の特例は、居住の用に供する建物の新築、もしくは取得または増改築等の対価に充てるための金銭の贈与を受けた場合に限られています。

なので、不動産の贈与を受けた場合には、住宅取得資金の贈与の対象にはなりません。

質問4

Q.質問

現在居住している住宅のローンを返済するために、父から金銭の贈与を受けまし。

住宅取得資金の贈与の適用を受けることはできますか?

A.解答

住宅取得資金の贈与は、居住の用に供する家屋の新築、もしくは取得または増改築等の対価に充てるための金銭の贈与を受けた場合に限られます。

なので、住宅ローンを返済するための金銭の贈与を受けた場合、住宅取得資金の贈与の対象になりません。

質問5

Q.質問

住宅取得等資金の贈与者が亡くなった場合、相続税申告を提出する際の相続税を計算する時には、住宅取得資金の贈与の特例を使ったお金は、相続税の課税価格に加算しますか?

A.解答

住宅取得資金の贈与は、相続税の課税価格に加算する必要はありません。

住宅取得資金の贈与について詳しくはコチラのページで解説しています

教育資金の一括贈与

教育資金の一括贈与は、30歳未満の子や孫などが、父母や祖父母などの直系尊属から、教育資金に充てるためのお金の贈与を一定の手続きを経て行った場合、1,500万円まで非課税となる制度です。

令和8年3月31日まで利用出来ます。本記事を作成している令和7年12月現在、令和8年3月31日以降は延長を行わない予定です。

延長を行わない背景は、幼児教育・保育の無償化や高校授業料の実質無償化が進み、公的支援が拡充した事や制度の恩恵を受けられるのが一部の富裕層だという指摘から、延長をしない方針です。

ただし、期間内は利用が出来ますので、解説をしていきます。

教育資金の一括贈与は、一定の手続きを経る必要があるので、暦年贈与とは違い、贈与契約書を作って、振り込んで終わりという訳ではありません。

贈与契約書を作成し、教育資金の一括贈与が利用出来る金融機関に口座を開設します。

その開設した口座に、教育資金の一括贈与をするお金を預け入れます。

そして、教育資金に充てた領収書を金融機関に持っていくなど一定の手続きを行い、払い戻しを受けます。

その為、一括贈与と言っても、一括で全額を受け取れるのではなく、口座に大きな額を入れておいて、都度引き出すというものです。

受贈者の要件

- 30歳未満の直系卑属

- 合計所得金額が、1,000万円以下

教育資金の一括贈与が使える範囲

教育資金の一括贈与が使える範囲は、学校等に対して直接支払われる金銭なのか、学校等以外に対して直接支払われる金銭なのかに分かれます。

学校等とは、次のような定義です。

- 学校教育法上の幼稚園,小・中学校,義務教育学校,高等学校,特別支援学校,高等専門学校,大学,大学院,専修学校,各種学校

- 認定こども園又は保育所など

- 一部の外国の教育施設

外国教育施設とは、外国にあるものと国内にあるものに分かれます。

外国にあるものは、その国の学校教育制度に位置づけられている学校,日本人学校,私立在外教育施設です。

国内にあるものは、インターナショナルスクール,外国人学校,外国大学の日本校,国際連合大学 などです。

インターナショナルスクールは、国際的な認証機関に認証されたもの、外国人学校は、文部科学大臣が高校相当として指定したものに限られます。

学校等に対して直接支払われる金銭

- 入学金,授業料,入園料,保育料,施設設備費又は入学試験、入園試験の検定料など

- 学用品費,修学旅行費,学校給食費など学校等における教育に伴って必要な費用など

学校等以外に対して直接支払われる金銭

学校等以外に対して直接支払われる金銭は、次のような金銭で、社会通念上相当と認められるものになります。

・学習塾や水泳教室などの役務提供又は指導を行う者に直接支払われるもの

- 学習塾,そろばん教室など教育に関する役務の提供の対価や施設の使用料など

- 水泳,野球などのスポーツ又はピアノ,絵画などの文化芸術に関する活動、その他 教養の向上のための活動に係る指導への対価など

- 1の役務提供又は2の指導で使用する物品の購入に要する金銭

・物品の販売店など、学習塾や水泳教室などの役務提供又は指導を行う者に直接支払われるもの以外に支払われるもの

- 学用品費,修学旅行費,学校給食費など学校等における教育に伴って必要な費用などに充てるための金銭であって,学校等が必要と認めたもの

- 通学定期券代

- 留学渡航費,学校等に入学・転入学・編入学するために必要となった転居の際の交通費

尚、令和元年度より23歳以上の受贈者については,学校等に支払われる費用,学校等に関連する費用,教育訓練給付金の支給対象となる教育訓練を受講するための費用に限定されました。

教育資金の一括贈与は、合計1,500万円の利用が可能ですが、学校等以外に対して直接支払われる金銭は、500万円という制限があります。

これは、1,500万円+500万円という意味ではなく、1,500万円の内、500万円までが利用出来るという意味です。

契約期間中に贈与者が亡くなった場合

契約期間中に贈与者が亡くなった場合において、次の1又は2に掲げる場合に該当するときは、贈与者が死亡した旨を金融機関等の営業所等へ届出る事が必要になります。

- 令和3年4月1日以後にその贈与者から信託受益権等の取得をし、この非課税制度の適用を受けた場合

- 平成31年4月1日から令和3年3月31日までの間にその贈与者から死亡前3年以内に信託受益権等を取得し、この非課税制度の適用を受けた場合

贈与者が死亡する事で、次の事由に該当する場合を除き、管理残額が相続等により取得したものとみなされます。

受贈者が贈与者の死亡日において、Ⓐ23歳未満である場合、Ⓑ学校等に在学している場合又はⒸ教育訓練給付金の支給対象となる教育訓練を受けている場合は、相続等によって取得したものとはみなされません。

尚、Ⓑ又はⒸに該当する場合は、その旨を明らかにする書類を贈与者が死亡した旨を金融機関等の営業所等へ届出る際に併せて提出した場合に限ります。

ただし、令和5年4月1日以後に贈与者から信託受益権等の取得をし、この非課税制度の適用を受けた場合で、同日以後にその贈与者が死亡したときにおいて、その贈与者に係る相続税の課税価格の合計額が5億円を超えるときは、その信託受益権等に対応する部分が、相続等により取得したものとみなされます。

贈与者に係る相続税の課税価格の合計額が5億円を超えるか否かの判定は、管理残額を加算する前の相続税の課税価格の合計額で判定します。

贈与者の死亡日における管理残額は、各金融機関等の営業所等で確認します。

その結果、その贈与者から相続等により財産を取得した人のそれぞれの課税価格の合計額が、遺産に係る基礎控除額を超える場合には、相続税の申告期限までに相続税申告を行う必要があります。

なお、受贈者が贈与者の孫などの子以外の一定の者である場合には、管理残額のうち、令和3年4月1日以後に贈与により取得した信託受益権等に対応する部分の相続税額について、相続税額の2割に相当する金額を加算する規定が適用されます。

教育資金口座に係わる契約の終了

教育資金の一括贈与の口座の契約は、次の1〜5の事由に応じ、それぞれに定める日のいずれか早い日に終了します。

- 受贈者が30歳に達した場合(受贈者が30歳に達した日において学校等に在学している場合又は教育訓練を受けている場合を除く)

- 受贈者が、その年の学校等に在学した日又は教育訓練を受けた日があることを、金融機関等の営業所等に届け出なかった場合、その年の12月31日に終了します。(30歳以上の者に限る)

- 受贈者が40歳に達した場合、40歳に達した日に終了します。

- 口座の残高が0になり、かつ、その口座に係る契約を終了させる合意があった場合、合意に基づき終了する日に終了します。

- 受贈者が死亡した場合、受贈者が死亡した日に終了します。

1〜4に該当したことにより、教育資金口座に係る契約が終了した場合、非課税拠出額から教育資金支出額を控除した残額があるときは、その残額が終了の日の属する年の受贈者の贈与税の課税価格に算入されます。

その結果、その年の贈与税の課税価格の合計額が基礎控除額を超えるなどの場合には、贈与税の申告期限までに贈与税の申告を行う必要があります。

暦年課税で申告を行う場合、令和5年4月1日以後に取得した信託受益権等に対応する部分は、一般税率が適用されます。

5の場合、贈与税の課税価格に算入されるものはありません。

教育資金の一括贈与を利用する流れ

教育資金の一括贈与の利用の流れについて、必要書類の準備、申し込み・預け入れ、払い戻しの順番でお伝えします。

必要書類の準備

教育資金の一括贈与を金融機関に申し込む際には、次のような書類が必要になります。

贈与契約書、戸籍謄本等の原本、受贈者の確定申告書・源泉徴収票、本人確認書類、マイナンバー、受贈者の銀行届出印、申し込み手数料です。

金融機関によって、多少持ち物の違いはありますが、概ね同じです。

申し込み・預け入れ

多くの場合、贈与者、受贈者同席で手続きを行います。

申し込み・預け入れをすると、金融機関が「教育資金非課税申告書」を税務署宛てに提出します。

払い戻し

教育資金の一括贈与の口座のお金は、教育資金に関する費用の領収書等を金融機関に提出することで受けられます。

領収書等とは、次の定義に当てはまるものをいいます。

教育資金の支払に充てた金銭に係る領収書、その他の書類または記録で教育資金の支払の事実を証するもの。

領収書等は、教育資金として学校等または学校等以外のものに直接支払った事実を証する内容である必要があり、次の1~6が記載されている必要があります。

- 支払い日付

- 金額

- 摘要(学校等以外への支払の場合、資金使途に加えて、その内訳についても記載されている事が必要)

- 支払者(原則受贈者名である必要がありますが、保護者等の名義で発行されたものでも可)

- 支払先の氏名や名称

- 支払い先の住所(支払先の住所の記載は原則必要ですが、学校等への支払の場合に限り住所の記載がなくても可。また、学校等以外への支払の場合、受贈者もしくは法定代理人が住所を補記した上で、署名または押印する取扱も可。)

学校等で必要な費用を、学校等以外の者に支払う場合、領収書等に加え、学校等の書面を提出する必要があります。

学校等の書面とは、年度や学期の始まりに配布されるプリントや学校便り、教科書購入票、シラバス、講義要領等、学校等が業者を通じての購入や支払を保護者に依頼している書面です。

書面には「学校等の名称」、「用途・費目」が記載されていることが必要です。

年月日については原則として必要ですが、年月日の記載がなくても無効とはなりません。

尚、請求書は、領収書等に該当しないので、注意が必要です。

また、次の3つの要件に該当する領収書等は受理されないので、注意が必要です。

- 領収書等の支払日付が属する年の翌年3月15日の翌日以降に、領収書等を提出した場合(翌年3月15日の翌日が、銀行休業日の場合はその翌営業日)

- 領収書等の支払日付が非課税措置を受けるための口座に最初に預け入れした日より前の場合

- 領収書等の支払日付が教育資金の一括贈与の口座に関する特約終了日より後の場合

教育資金の一括贈与とその都度生活費の関係

教育資金の一括贈与は、名前は一括贈与ですが、口座に一括で入金はするけど、その後の運用は一括どころではなく、結構手間暇のかかる制度です。

なので、教育資金の一括贈与を利用しないという人もいます。

それでは、贈与税がかかってしまうのでは?と思う人もいますが、教育資金の一括贈与は使わなくても、もともと教育資金に贈与税はかかりません。

これを理解する為には、その都度生活費を理解する必要があります。

その都度生活費

贈与には、贈与税がかかる財産とかからない財産があります。

贈与税がかからない財産には次のような財産があります。

夫婦や親子、兄弟姉妹などの扶養義務者から生活費や教育費に充てるために取得した財産で、通常必要と認められるもの。

ここでいう生活費は、その人にとって通常の日常生活に必要な費用をいい、治療費、養育費その他子育てに関する費用などを含みます。

また、教育費は、学費や教材費、文具費などをいいます。

なお、贈与税がかからない財産は、生活費や教育費として、必要な都度直接これらに充てるためのものに限られます。

したがって、生活費や教育費の名目で贈与を受けとった場合でも、それを預金したり、株式や不動産などの買入資金に充てている場合には贈与税がかかることになります。

夫婦や親子、兄弟姉妹などの扶養義務者という言葉がありましたが、扶養義務者とは何かというと、次のようになります。

直系血族及び兄弟姉妹並びに家庭裁判所の審判を受けて扶養義務者になった三親等内の親族、三親等内の親族で生計を一にする者です。

つまり、父母や直系血族である祖父母などは、扶養義務者に該当します。

その扶養義務者から生活費や教育費に充てるために、必要な都度、取得した財産は、贈与税がかかりません。

このように、教育資金の一括贈与を使わなくても、教育費はもともと、贈与税がかからずに渡す事が出来ます。

教育資金の一括贈与を使ってしまうと、払い戻すのに領収書を提出したり、残額が相続税や贈与税がかかるなどの縛りがありますが、その都度生活費の場合は無いのです。

なので、教育資金の一括贈与は使わないという人が多いです。

教育資金の一括贈与を使った方が良い場合

その都度生活費があるので、教育資金の一括贈与は絶対に使わないのかというと、そうではありません。

では、どのようなケースで利用すべきなのかというと、財産が5億円以下で、受贈者の年齢が若い時です。

23歳以上だと、贈与者が亡くなると、管理残額に相続税が課税されます。

管理残額に相続税が課税される状態であれば、わざわざ教育資金の一括贈与を使わずに、その都度生活費を行えば、面倒な手続きもなく、同じ効果を得る事が出来ます。

しかし、贈与者の相続税の課税価格の合計額が5億円以下で、受贈者が23歳未満の場合は、贈与者が亡くなっても、教育資金の一括贈与が引き続き利用出来ます。

その為、贈与者が亡くなった後でも、相続税の節税効果を得る事が出来るのです。

このように、贈与者の相続税の課税価格の合計額が5億円以下で、受贈者がまだ若い場合という限定がありますが、教育資金の一括贈与を利用した方が良いケースもあります。

その都度生活費があるので、教育資金の一括贈与は使わなくても良いというわけではなく、教育資金の一括贈与を使った方が良い場合もあるので、メリット、デメリットを理解して利用しましょう。

教育資金の一括贈与について詳しくはコチラのページで解説しています

結婚子育て資金の一括贈与

結婚子育て資金の一括贈与は、子や孫が、父母や祖父母などの直系尊属から、結婚、子育てに充てるためのお金の贈与を一定の手続きを経て行った場合は、1,000万円まで非課税となる制度です。

令和9年3月31日まで利用する事が出来ます。

結婚子育て資金の一括贈与は、贈与契約書を作成し、利用出来る金融機関に口座を開設します。

開設した口座に、結婚子育て資金の一括贈与をするお金を預け入れます。

そして、結婚子育て資金に充てた領収書をその金融機関に持っていき、払い戻しを受けます。

その為、一括贈与と言っても、一括で全額を受け取れるのではなく、一括で口座に一度全額入れ、都度引き出していくというものです。

受贈者の要件

- 18歳以上、50歳未満であること

- 合計所得金額が、1,000万円以下であること

結婚子育て資金の一括贈与が使える範囲

結婚子育て資金の一括贈与は、1,000万円まで使えます。

結婚、子育てに関して利用が出来ますが、結婚に関しては、1,000万円の内、300万円まで利用出来ます。

ここでは、結婚、子育て、それぞれ利用出来る範囲を確認していきます。

結婚

結婚資金は、婚礼、家賃等、引越しの3つがあります。

婚礼

会場代、衣装代、飲食代、引き出物代、写真・映像代、演出代、装飾代、ペーパーアイテム、人件費など、挙式や披露宴の開催に必要な費用に関して使う事が出来ます。

上記は、入籍日の1年前以降の支払いに限ります。

一方、結婚情報サービスの利用など婚活に要する費用、両家顔合わせ・結納式に要する費用、指輪代、エステ代、交通費・宿泊費、新婚旅行代には使う事は出来ません。

家賃等

賃料、敷金、共益費、礼金、仲介手数料、契約更新料など、結婚を機に受贈者が新たに物件を賃借する際に要する費用に関して使う事が出来ます。

上記は、入籍日から1年前後以内に受贈者名義で契約した賃貸借契約をしている場合、契約日から3年以内の支払いである場合に限ります。

あくまでも、家を借りる為の資金に使う事ができ、地代、光熱費、家具・家電など設備購入費には使えません。

引越し

結婚を機に受贈者が新たな物件に転居するための引越し費用に使う事が出来ます。

上記は、入籍日の1年前後以内の引越しの場合に限ります。

あくまでも、家を借りる為の資金に使う事ができ、地代、光熱費、家具・家電など設備購入費には使えません。

子育て

子育ては、妊娠、出産、子育ての3つがあります。

妊娠

人工授精など不妊治療・医薬品に要する費用、妊婦健診、妊娠に起因する疾患の治療・医薬品に要する費用に使う事が出来ます。

医薬品に関しては、処方箋に基づくものに限ります。

出産

分べん費、入院費、検査・薬剤料、処置・手当料、その他出産のための入院から退院までに要する費用、出産に起因する疾患の治療・医薬品、産婦健診に要する費用、産後ケア等に要する費用に使う事が出来ます。

医薬品に関しては、処方箋に基づくものに限ります。

妊娠と出産に関しては、結婚子育て資金の一括贈与を受ける受贈者本人だけでなく、配偶者の妊娠、出産でも大丈夫です。

また、公的助成を受けていても利用する事が出来ます。

その際には、実際に支払った金額が非課税となります。

子育て

受贈者の子の治療、予防接種、乳幼児健診、医薬品に要する費用、受贈者の子の入園料、保育料、施設設備費、入園のための試験に係る検定料、在園証明その他記録に係る証明に係る手数料、行事への参加に要する費用、食事の提供に要する費用、その他育児に伴って必要な費用に使う事が出来ます。

医薬品に関しては、処方箋に基づくものに限ります。

子育ての対象は、未就学児までです。

結婚子育て資金の一括贈与の契約終了

結婚子育て資金の一括贈与の契約が終了するパターンは、4つあります。

契約期間中に贈与者が亡くなった場合

契約期間中に贈与者が亡くなった場合、結婚子育て資金の一括贈与として口座に入れた金額のうち、残額を、贈与者から相続等により取得したこととされます。

例えば、1,000万円を口座に入れたけど、500万円しか使っていなかったら、残りの500万円は、相続等により取得したこととされます。

孫やひ孫など、被相続人の一親等の血族及び配偶者以外の人が相続した場合、相続税額の2割が加算されます。

受贈者が50歳に達した場合

受贈者が50歳に達すると、結婚・子育て資金口座に係る契約が終了します。

結婚子育て資金の一括贈与として口座に入れた金額のうち、残額があるときは、その残額はその契約終了時に贈与があったものとされます。

なので、その年の贈与税の課税価格の合計額が基礎控除額を超える場合、贈与税の申告期限までに贈与税の申告を行う必要があります。

口座の残高が無くなった場合

結婚子育て資金の一括贈与を利用した口座の残高が亡くなった場合、契約は終了します。

契約終了の手続きをした場合

結婚子育て資金の一括贈与の利用を終了したと思い、手続きを行った場合にも、契約は終了します。

結婚子育て資金の一括贈与を利用す流れ

結婚子育て資金の一括贈与の利用の流れについて、必要書類の準備、申し込み・預け入れ、払い戻しの順番でお伝えします。

必要書類の準備

結婚子育て資金の一括贈与を金融機関に申し込む際には、次の書類が必要になります。

贈与契約書、戸籍謄本等の原本、受贈者の確定申告書・源泉徴収票、本人確認書類、マイナンバー、受贈者の銀行届出印、申し込み手数料です。

金融機関によって、多少持ち物の違いはありますが、概ね同じです。

申し込み・預け入れ

多くの場合は、贈与者、受贈者同席で手続きを行います。

申し込み・預け入れをすると、金融機関が「結婚・子育て資金非課税申告書」を税務署宛て提出します。

払い戻し

結婚子育て資金の一括贈与の口座のお金は、結婚・子育てに関する費用の領収書等と払出請求書を提出することで受けられます。

金融機関からは、定期的に報告書が届き、払い出し金額や残額を確認する事ができます。

結婚子育て資金の一括贈与とその都度生活費の関係

教育資金の一括贈与の項目で、その都度生活費についてお伝えしましたが、結婚子育て資金の一括贈与を使わなくても、もともと贈与税がかからずに渡す事が出来る財産があります。

結婚子育て資金の一括贈与を使うと、払い戻すのに領収書を提出したり、残額が相続税や贈与税がかかる場合がありますが、その都度生活費の場合は領収書の提出や残額に税金がかかる事も無いのです。

また、教育資金の一括贈与は、贈与者の相続税の課税価格の合計額が5億円以下で、受贈者が23歳未満の場合は、贈与者が亡くなっても、教育資金の一括贈与が引き続き利用出来るので、利用するという選択肢もありましたが、結婚子育て資金の一括贈与の場合は、贈与者が亡くなると終了してしまいます。

なので、相続発生前にしか使えず、その都度生活費で代用できるなら、結婚子育て資金の一括贈与は必要がなくなります。

結婚子育て資金の一括贈与について詳しくはコチラのページで解説しています

おしどり贈与

おしどり贈与は、婚姻期間が20年以上の夫婦の間で、居住用不動産または居住用不動産を取得するための金銭の贈与が行われた場合、最高2,000万円まで控除出来、非課税で贈与できる制度です。

『夫婦の間で居住用の不動産を贈与したときの配偶者控除』という名称ですが、婚姻期間が20年以上の夫婦が使える制度なので、通称『おしどり贈与』と言われています。

おしどり贈与は、暦年贈与と併用する事が出来ます。

なので、暦年贈与の110万円の非課税枠と合わせると、2110万円まで、贈与する事が可能です。

おしどり贈与の特例の適用を受ける為の要件

おしどり贈与の特例の適用を受ける為の要件は、3つあります。

1.夫婦の婚姻期間が20年を過ぎた後に贈与が行われたこと

別の特例などでは、特例を使う年の1月1日においてなどの数え方をするケースもありますが、おしどり贈与の場合は、贈与をした日時点で、20年が経過しているかです。

2.配偶者から贈与された財産が、 居住用不動産であることまたは居住用不動産を取得するための金銭であること

居住用不動産の所有権を贈与する際には、100%の所有権でなくても大丈夫です。

居住用不動産の所有権を贈与する際の評価は、相続税を計算する際の評価で行います。

建物は、固定資産税評価額、土地は、路線価がふられているなら路線価方式、路線価がふられていなければ倍率方式です。

3.贈与を受けた年の翌年3月15日までに、贈与により取得した居住用不動産または贈与を受けた金銭で取得した居住用不動産に、贈与を受けた人が居住し、その後も引き続き住む見込みであること

上記は、「その後も引き続き住む見込みであること」という内容が入っています。

この内容が、大きな意味を持ちます。

マイホームを売却する際には、3,000万円控除という特例があります。

マイホームを売却する際に利益が出たら、3,000万円まで控除出来る特例です。

例えば、マイホームを売却して5,000万円で売れたとします。

ここでは、簡便的に考える為に、5,000万円全て、利益だとします。

そうすると、3,000万円控除が使えると、5,000万円から3,000万円を引き、2,000万円が利益となります。

この2,000万円に対して、譲渡税という税金がかかります。

所有期間が5年超なら、20%の税金がかかるので、3,000万円控除を使う前の5,000万円の利益の時なら、譲渡税は1,000万円、3,000万円控除を使った後の2,000万円の利益の時なら、譲渡税は400万円です。

このように、3,000万円控除が使える事で、600万円の税金が変わります。

この制度は、1人3,000万円の控除が使えるので、複数の所有者がいれば、所有者ごとに利用が出来ます。

その為、おしどり贈与を使って、妻に2,000万円分の所有権を移転すれば、3,000万円控除を2人分使えるのではないかと考える人がいます。

たしかに、持ち分を持っている人が分かれていれば、各々3,000万円控除を使う事が出来ます。

5,000万円の不動産で、3/5を夫、2/5を妻が所有権を持っていれば、売却による利益も夫が3,000万円、妻が2,000万円となり、お互い3,000万円控除を使えば、税金は0円になります。

このように、おしどり贈与を使い、更にマイホームを売却する際の3,000万円控除を使う事が出来れば、かなりの得をする事が出来るのです。

ただし、先ほどの「その後も引き続き住む見込みであること」という部分が意味を持ちます。

住む見込みというという事は、売却をしないという事です。

おしどり贈与を使い、その後、3,000万円控除を使った場合には、否認されてしまう可能性もあります。

注意点

おしどり贈与の特例の適用を受ける為には、2つの注意点があります。

居住用不動産の敷地と家屋の要件

「居住用不動産」は、国内にあるものをいい、海外の不動産には、適用出来ません。

居住用家屋の敷地には借地権も含まれます。

居住用家屋のみ、または居住用家屋の敷地のみ贈与を受けた場合もおしどり贈与を適用できます。

ただし、居住用家屋の敷地のみ、おしどり贈与を適用する場合には、次のいずれかに当てはまることが必要です。

- 夫または妻が居住用家屋を所有していること

- 贈与を受けた配偶者と同居する親族が居住用家屋を所有していること

『贈与を受けた配偶者と同居する親族が居住用家屋を所有していること』について、事例を2つご紹介します。

- 妻が居住用家屋を所有していて、その夫が敷地を所有しているときに、妻が夫からその敷地の贈与を受ける場合

- 夫婦と子供が同居していて、その居住用家屋の所有者が子供で敷地の所有者が夫であるときに、妻が夫からその敷地の贈与を受ける場合

なお、居住用家屋の敷地が借地権のときに金銭の贈与を受けて、地主から底地を購入した場合も、居住用不動産を取得したことになり、おしどり贈与を適用する事ができます。

また、店舗兼住宅の持ち分だとしても、居住用部分から優先的に、おしどり贈与を使うことができます。

居住用部分がおおむね90%以上の場合は全て居住用不動産として扱うことができます。

同じ配偶者からの贈与

おしどり贈与は、同じ配偶者からの贈与については、一生に1度しか適用を受けることができません。

なので例えば、20歳で結婚をして、41歳の時におしどり贈与を行った人が、42歳の時に離婚したとします。

その後、45歳の時に、別の人と結婚をして、66歳の時に再びおしどり贈与を使う。

これは、利用が出来ます。

また、おしどり贈与は、2,000万円が上限ですが、1回目で500万円しか使っていないから、2回目で1,500万円を行うというやり方は出来ません。

上限は、2,000万円ですが、2,000万円を上限に、何度でも出来るという制度ではなく、あくまでも、同じ相手には、一生に1度しか使えません。

おしどり贈与の申告

おしどり贈与は、贈与を受けた年の翌年の2月1日から3月15日までに、住所地の所轄税務署に申告書を提出をします。

申告書には、次の書類を添付する必要があります。

- 財産の贈与を受けた日から10日を経過した日以後に作成された戸籍謄本または抄本

- 財産の贈与を受けた日から10日を経過した日以後に作成された戸籍の附票の写し

- 居住用不動産の登記事項証明書、その他の書類で贈与を受けた人がその居住用不動産を取得したことを証するもの

なお、金銭ではなく居住用不動産の贈与を受けた場合は、1~3の書類のほかに、居住用不動産を評価するための書類が必要になります。

土地・建物の登記事項証明書については、贈与税の申告書に不動産番号を記載することにより、その添付を省略することができます。

おしどり贈与のメリット、デメリット

ここでは、おしどり贈与のメリットを3つ、デメリットを3つ、お伝えします。

メリット

1.相続財産を減らす事が出来る

例えば、家族構成は、父、母、子供2人だとします。

父が、マイホームを含めた財産を5,500万円持っていて、母が、500万円の財産を持っていたとしましょう。

この父母の場合、仮に父が亡くなったら、相続人は、母と子供2人、合計3人なので、基礎控除は、4,800万円となります。

その為、5,500万円の相続財産から4,800万円の基礎控除を引いた700万円に対して、相続税が課税されます。

ただ、このケースでは、小規模宅地等の特例や配偶者の税額軽減を使えば、相続税は0円になります。

ただし、基礎控除は上回っているので、小規模宅地等の特例や配偶者の税額軽減を使って相続税が0円だとしても、相続税申告は必要になります。

なので、税理士に依頼すれば、報酬を払う必要があります。

しかし、相続が発生する前に、おしどり贈与を使い、父の財産を2,000万円移転していれば、夫の財産は、5,500万円から2,000万円を引いて、3,500万円、母の財産は、500万円に2,000万円を足して、2,500万円になります。

こうしておけば、遺産分割のやり方次第では、父母の相続のどちらの場合でも、基礎控除を下回るので、申告の必要もなくなります。

そうすると、相続税申告も必要が無くなるので、税理士報酬の負担も無くなります。

このように、おしどり贈与を使うと、相続財産が減らせるというメリットがあります。

ただ、この場合でも、デメリットの部分もあるので、メリットだけを考えない事が重要です。

デメリットに関しては、後程お伝えします。

2.相続税を計算する時の暦年贈与の持ち戻しの対象にならない

暦年贈与には、持ち戻しという制度があります。

持ち戻し対象期間には、生前贈与をした額を相続財産に持ち戻す制度です。

しかし、おしどり贈与は、持ち戻しという制度がありません。

3.特別受益の持ち戻し免除

特別受益の持ち戻し免除を解説する前に、持ち戻しについて確認します。

特別受益の持ち戻しの例

例えば、相続財産5,000万円、相続人は長男と長女の2人、遺言は無いとします。

相続人は子供2人なので、法定相続分は1/2ずつです。

相続財産5,000万円を1/2にした2,500万円が、法定相続分の額です。

この場合に、長男が、生前に500万円の贈与を受け取っていたとします。

そうすると、生前の500万円の贈与を貰ってる長男と貰っていない長女では、不平等が生じます。

その為、生前贈与で受け取った500万円を遺産分割の計算をする中で、相続財産に足し合わせて計算するのが、特別受益です。

今回であれば、相続財産5,000万円に、生前贈与の500万円を足し合わせて、5,500万円をベースに考えていきます。

5,500万円をベースに考え、これを1/2にしたものが、相続分の額です。

そうすると、相続分の額は、2,750万円となります。

先ほどの、2,500万円から250万円増えました。

更に、実際は、5,000万円しかないのに、相続分は2,750万円ずつなので、合計5,500万円となっています。

この帳尻がどう合うのかというと、生前贈与を受け取った長男の相続分2,750万円から、生前贈与の500万円を引いた2,250万円が、長男の相続分となるのです。

長男が2,250万円、長女が2,750万円で、合計5,000万円となり、帳尻が合うのです。

また、長女は、相続の時に2,750万円を受け取り、長男は、生前贈与で500万円、相続で2,250万円、合計2,750万円で、同額となり、平等になるのです。

これが特別受益の持ち戻しです。

この特別受益の持ち戻しですが、おしどり贈与には、特別な規定があります。

この規定は、2018年の相続法の改正で、定められました。

これが、『婚姻期間が20年以上の夫婦間における居住用不動産の贈与等に関する優遇措置』です。

従前は、おしどり贈与をした場合でも、おしどり贈与をした財産は、特別受益にあたりました。

なので、相続財産に持ち戻すなら、遺産分割対策としては、効果が無いという状態になっていました。

例えば、次のようなケースです。

改正前のおしどり贈与の例

家族構成は、父、母、子だとします。

父が、現預金4,000万円、自宅不動産の土地、建物2,000万円、合計6,000万円持っていたとします。

この場合、財産の合計6,000万円の1/2である3,000万円が、母と子の法定相続分になります。

仮に、母が2,000万円の自宅不動産を相続すると、現預金は1,000万円です。

父と母は、現預金が1,000万円では、父が亡くなった後の母の生活が心配なので、自宅をおしどり贈与で贈与してしまい、相続財産を4,000万円にしてしまえば、母と子は、2,000万円ずつになるので、母の取り分が1,000万円増えのでは?と計画しました。

ですが、従前、おしどり贈与をした自宅不動産の2,000万円は、特別受益とする制度でした。

このように、父が母を想って、おしどり贈与をしたにも関わらず、相続での取り分は変わりませんでした。

これが、『婚姻期間が20年以上の夫婦間における居住用不動産の贈与等に関する優遇措置』で変りました。

この『婚姻期間が20年以上の夫婦間における居住用不動産の贈与等に関する優遇措置』が施行された2019年7月1日からは、おしどり贈与をした分は、被相続人の意思で行われたものと推定され、特別受益には、考慮しない事となったのです。

改正後のおしどり贈与の例

先ほどのケースの場合、おしどり贈与をした自宅不動産2,000万円は、特別受益にはなりません。

その為、遺産分割の対象となる相続財産は、現預金4,000万円となります。

そうすると、法定相続分は、現預金4,000万円の半分の2,000万円になります。

このように、おしどり贈与は遺産分割対策として、非常に優れた機能を持っています。

気を付けたいには、一つ前にご紹介したメリットの相続税を計算する上での暦年贈与の持ち戻しと、今回ご紹介した特別受益の持ち戻しは、違う制度というです。

暦年贈与の持ち戻しは、相続税法の話で、特別受益の持ち戻しは、民法の話です。

管轄の法律も違います。注意しましょう。

デメリット

1.移転コストが高い

相続で不動産の所有権を移転する場合と、贈与で不動産の所有権を移転する場合は、移転コストが違います。

具体的には、登録免許税と、不動産取得税です。

・登録免許税

登録免許税は、所有権移転の登記をする際の登記費用です。

この登録免許税が、相続登記の場合は、税率が4/1,000。

算出する際には、固定資産税評価額に、4/1,000をかけて計算します。

これが、贈与になると、税率が20/1,000になります。

相続と比べて、5倍です。

・不動産取得税

相続で不動産を取得する際には、不動産取得税はかかりません。

ですが、贈与の場合には、不動産取得税がかかります。

不動産取得税を計算する際も、土地、建物ともに、固定資産税評価額を基準とします。

宅地の場合、令和9年3月31日までは、固定資産税評価額の1/2を課税価格とします。

建物は、固定資産税評価額そのものが課税価格です。

税率は、土地が3%で、建物は通常4%ですが、住宅用は3%です。

例えば、固定資産税評価額が、土地1,000万円、建物500万円だった場合は、次のようになります。

土地1,000万円×1/2×3%=15万円

建物500万円×3%=15万円

土地15万円+建物15万円=合計30万円

このように、相続だとかからない不動産取得税の30万円が、おしどり贈与を使う事で、かかってしまうのです。

ただし、おしどり贈与をする不動産が次の全てに該当する場合、不動産取得税は軽減されます。

- 居住用の建物であること

- 建物の建築が、昭和57年1月1日以後

- 建物の床面積が、登記上50㎡以上240㎡以下であること

この軽減措置が受けられると、不動産取得税が0円になったり、数万円となる場合もあります。

ただし、先ほどの3つの要件全てを満たす必要があるので、土地のみの贈与では、軽減措置は該当しません。

2の昭和57年1月1日以後の建物というのも、3の建物の床面積が、登記上50㎡以上240㎡以下であることというのも、建物を所有する事が前提です。

なので、建物自体は、2と3の条件を満たしていても、土地しか贈与をしていなければ、軽減措置を受けられません。

2.相続の時の配偶者の税額軽減を活かせなくなる

相続税を計算する際に、配偶者の税額軽減という制度があります。

夫婦の財産は、夫婦で築いたものだから、配偶者は大きな優遇をしようというのが、この制度です。

配偶者は、法定相続分もしくは、1億6,000万円まで相続しても相続税がかからないという制度です。

なのでもともと、1億6,000万円以下の相続財産の場合は、相続税がかかりません。

配偶者の税額軽減を使い相続税がかからないのに、無理しておしどり贈与をする必要が無い事もあります。

相続税と贈与税と移転コスト、トータルで考える必要があります。

3.小規模宅地等の特例が活かせない

相続税を計算する際には、小規模宅地等の特例という制度があります。

小規模宅地等の特例は、被相続人が住んでた不動産を一定の相続人が相続すると、相続税を計算する際の評価額が8割引になるという制度です。

一定の相続人は、配偶者、同居の親族、賃貸に住んでる親族です。

配偶者は、この小規模宅地等の特例を無条件に使えます。

なので、おしどり贈与を使わなくても、低い相続税の評価額で、相続税を計算する事が出来ます。

小規模宅地等の特例を使えば、もともと相続税がかからなかったのに、おしどり贈与を利用する事で、払う必要の無かった不動産取得税と、割高な登録免許税がかかってしまうという事があります。

贈与税が非課税になるという事だけに着目するのではなく、全体のコストを考える必要があります。

おしどり贈与を使った方が良い人、使わない方が良い人

おしどり贈与を使わない方が良い人

おしどり贈与を使わない方がいい人、それは、節税目的の人です。

基本的には、おしどり贈与は、相続税や移転コストまで考えると、費用対効果は合いません。

デメリットの部分で確認してきましたが、相続と比べて贈与の方が、移転コストは高いです。

その割高な移転コストを払うのにもかかわらず、相続税が少ししか減っていないという状況になると、本末転倒です。

それであれば、無理しておしどり贈与という制度を使わずに、相続を待って所有権移転をした方が良いでしょう。

おしどり贈与を使った方が良い人

おしどり贈与を使った方がいい人、それは、遺産分割対策として使う場合です。

メリットの所でお伝えした、特別受益に参入されないというメリットを利用する場合です。

配偶者が亡き後の住まいと、生活をしていく為のお金を確保するというのは、とても大事な作業です。

おしどり贈与を使わずに、不動産は相続したけどお金が無いとか、お金は相続したけど住むところが無いなど、生活に困ってしまう人が実際にいたからこそ、こういう制度が出来ています。

多少お金がかかったとしても、配偶者の生活を確保すると考えたら、安いコストだと思います。

8.生前贈与の効率

生前贈与は、財産を移転して、税金を安くしようとする行為です。

つまり、経済的な利益を得ようとする行動なので、一つの資産運用と考える事が出来ます。

なのでまず、生前贈与自体の効率をお伝えする前に、資産運用の効率を一つ確認します。

その資産運用というのは、定期預金です。

運用と言っても、リスクがほとんどないので、株や不動産と比べたら、イメージがしやすいと思います。

定期預金の現在

突然ですが、この定期預金が今、金利何%くらいかご存知ですか?

今では、メガバンクやネット銀行で、1%前後の定期預金があります。

また、年金の受取口座になっている金融機関のキャンペーンものの金利であれば、0.3~0.5%上乗せというものがあります。

仮に、定期預金の金利が0.4%だったら、その金利の定期預金で、相続税の納税資金が貯められると思いますか?

0.4%の金利では、到底相続税の納税資金は貯められないですよね。

つまり、0.4%の金利では、相続対策は、厳しいです。

これが現在の定期預金です。

上記の定期預金をしっかりと覚えておいてください。

では、あらためて、生前贈与について、考えていきたいと思います。

実際に例を使って考えてみたいと思います。

まずは、生前贈与をする事での節税額を考えます。

生前贈与の節税額

110万円を贈与するとします。

110万円を贈与した人が亡くなった場合の相続税の実効税率は10%だとしましょう。

つまり、生前贈与をする事で、贈与をした人が亡くなった時に、相続財産から贈与をした110万円が少なくなります。

相続財産から110万円少なくなることで、その110万円に対して相続税が課税されなくなります。

相続税の実効税率は10%なので、110万円の10%である11万円が節税になります。

このように、110万円を贈与する事で、11万円の節税になるのです。

では、この11万円の節税は、いつ節税になるのでしょうか?

多くの人が生前贈与をした時と間違えます。

しかし、生前贈与をした時ではなく、相続の時です。

生前贈与をした時には、贈与税の基礎控除があるので110万円が非課税になりますが、これはあくまでも贈与税です。

生前贈与は、相続の時に相続財産から生前贈与をした分が財産額が少なくなってるから、相続税の節税になります。

つまり、贈与をした時ではなく、贈与をした後、数年後に相続が発生した時に、節税になるのです。

では、この生前贈与の仕組みって、何かに似ていませんか?

具体的に、考えてみます。

生前贈与の仕組み

65歳で生前贈与をして、85歳で相続が発生したとします。

この生前贈与の仕組みが、何かに似ていませんか?

少し表現方法を変えます。

65歳で110万円の生前贈与をして、85歳の時に11万円の節税になります。

どうですか、気づきましたか?

そう、この仕組みって、定期預金に似ているのです。

65歳で110万円の定期預金に入って、85歳で11万円の利息を受け取るというのと、経済的な効果は一緒なのです。

では、定期預金と仕組みが同じなのであれば、効率はどのように考えれば良いでしょうか?

11万円という節税額(定期預金の場合は利息の額)ですか?

もしそうであれば、55歳で贈与をして85歳で相続が発生する時と、75歳で贈与をして85歳が発生する時、同じ効率になりますよね。

55歳で贈与をして85歳で相続が発生した場合は、30年間で11万円の節税。

75歳で贈与をして85歳で相続が発生した場合は、10年間で11万円の節税。

30年間で11万円の利息を得る定期預金と、10年間で11万円の利息を得る定期預金、同じ効率ですか?

10年間で11万円の利息を得られる定期預金を3回行ったら、30年間で33万円になります。

このように、同じ利息の額だったとしても、その経済的な利益を得られる時間で、効率は全然違います。

定期預金の効率を判断する際でも、利息ではなく、経済的な利益をどれだけの期間で得られるかまでが考慮された金利で判断を行います。

では、この生前贈与が金利でいったら、何%なのかという効率を計算していきましょう。

生前贈与の金利(簡易計算)

先ほどの65歳で110万円の生前贈与をして、85歳で相続が発生した例で考えます。

11万円の節税は、65歳で生前贈与をして、85歳で相続が発生した20年間の効率です。

その為、次の式で計算します。

節税額11万円 ÷ 20年間 ÷ 贈与額110万円

これを計算すると、0.5%です。

これが、生前贈与の効率です。

しかも、これは体感して頂きたいので、単純計算をしましたが、実際の計算はもう少し複雑です。

銀行の金利というのは、複利という仕組みで出来ています。

先ほど、計算したものは、単利という計算方法です。

では、複利で計算すると、何%なのかというと、0.48%です。

0.48%だと、冒頭にお話しした0.4%の定期預金では相続対策は出来ないと確認をしたものと、ほぼ変わりません。

このように、本当の効果を知ると、生前贈与に頼った相続対策では、どれだけ効率が悪いかが分かると思います。

こういう話をすると、生前贈与は、複数人に贈与するから効果がある、複数回やるから効果があるという人がいます。

なので、コチラも検証してみましょう。

複数人に贈与をする効率

生前贈与よりも、定期預金の方がイメージしやすいので定期預金でイメージをしてください。

先ほどの例の110万円で0.48%の金利の定期預金が気に入ったので、他の銀行でも作るとします。

もともと作ったのがA銀行。

追加する銀行が、B銀行、C銀行、D銀行だとします。

金額は同じ110万円、金利も同じ0.48%です。

つまり、金額110万円、金利0.48%の定期預金を4本作った状態です。

金額110万円、金利0.48%の定期預金が1本から、4本に増えるという事です。

この場合、効率は変わりますか?

金利0.48%の定期預金を何個作っても、0.48%という効率は、変わりません。

つまり、複数人に贈与をしたとしても、効率は変わらないのです。

では、1人ではなく、複数人に贈与をしても効率が変わらないのであれば、生前贈与の額が多くしても、効率は変わらないのでしょうか?

こちらも検証してみます。

住宅取得資金の贈与は、金額が大きいので、効率が良いと思っている人も多いです。

なので、住宅取得資金の贈与で考えてみます。

贈与額が多い場合

住宅取得資金の贈与は現在、最高1,000万円です。

この1,000万円で考えてみます。

65歳の親が40歳の子に、住宅取得資金の贈与として、1,000万円を贈与したとします。

贈与をした時に65歳だった親は、85歳で亡くなり、亡くなった時の相続税の実効税率は10%です。

なので、節税額は、次のようになります。

贈与額1,000万円×10%=節税額100万円

65歳で1,000万円の住宅取得資金贈与の贈与をして、20年後の85歳の時の相続税が100万円少なくなるというものです。

では、この時の金利を考えてみましょう。

先ほどの単利の計算では次のようになります。

節税額100万円 ÷ 20年間 ÷ 贈与額1,000万円

計算すると、0.5%です。

先ほどと一緒です。

複利の計算をしても、やはり0.48%です。

このように、贈与額が大きくなったとしても、効率は上がりません。

ここまで話を聞くと、相続税の実効税率10%というのが低く見積もられてるせいで効率が悪いのでは?と思うかもしれません。

ちなみに、相続税の速算表では、1,000万円以下の10%が一番低いです。

ですが、今回お伝えしているのは、速算表の税率ではなく、実効税率です。

実効税率は、基礎控除を使ったり、速算表の控除額を引いたり、小規模宅地等の特例や配偶者の税額軽減などの特例なども使った後の税率です。

例えば、家族構成は、父、母、子供2人、父が亡くなった時を想定し、被相続人は父、相続人は、母と子供2人、父の相続財産は1億円だとします。

この場合、相続税の総額は630万円です。

この相続の時に、法定相続分通り相続し、母が1/2、子供が1/4ずつ相続すると、母は配偶者の税額軽減が使えるので無税になり、支払う相続税は子供が支払う315万円となります。

その為、相続財産1億円に対して、相続税が315万円なので、実効税率は、3.15%です。

1億円で3.15%ですから、10%という設定が決して低くない事が、分かるでしょう。

では次に、生前贈与を複数回行ったパターンで考えてみたいと思います。

贈与を複数回した場合

例えば、65歳から贈与をし始め、74歳までの10年間、110万円ずつ贈与をしたとします。

なので、贈与をした総額は、110万円×10年で、1,100万円です。

このケースで、相続税の実行税率が10%だった場合を考えます。

1回の生前贈与の効率を考える時に、複利の計算を行う際は、IRRという指標を使います。

ですが、複数回になる事で、MIRRという指標を使います。

これは、マンションなどのデベロッパーも、効率を計る指標としても使う手法です。

そうすると、このケースでは、効率は、0.48%となるのです。

先ほどの住宅取得資金の贈与でも、額が大きくなったことで、効率が上がるわけではないという事が分かったと思いますが、贈与を複数回行っても、贈与を始めた年次第で、効率は左右されるという事なのです。

ちなみに、55歳で贈与をして、85歳で亡くなる30年のパターンだと、0.32%。

75歳で贈与をして、85歳で亡くなる10年のパターンだと0.96%です。

このように、お金の支出を行って、節税というリターンを早く得られれば得られるほど、生前贈与の効率は高くなるのです。

生前贈与というのは、一般的に早くから始め、複数人に行うのが、良いと言われています。

ですが、生前贈与の本当の効率を見ると、一般的に言われている事が正しいとは限らないと分かります。

生前贈与自体の効率は、高くないので、生前贈与の効率を最大限高める使い方をする事で、効率は上がります。

生前贈与の効率を高める1つの方法は、贈与を受けた受贈者が効率の良い使い方をする事です。

例えば、住宅取得資金の贈与でも、贈与を受ける事で、住宅ローンを組まなくていい事になります。

この時、住宅ローンの金利が35年固定で、2%だとしましょう。

そうすると、生前贈与の効率が先ほど例に出した0.48%だったとしても、住宅ローンを組まなくて良くなったので、住宅ローンの金利2%を足して、2.48%の効率になります。

このように、生前贈与の効率だけでなく、贈与を受け取った受贈者が何に使うかで効率が変わるのです。

なので、贈与を受けたお金を使って、不動産投資をする、保険に入る、有価証券に投資をするなど、運用をする事で効果が高くなります。

せっかく贈与を受けたお金を遊興費などに使ってしまうと、効率は運用の0%です。

しかし、受贈者が運用する事で、効率は大きくプラスになるので、贈与はあげるだけでなく、使う所までセットで考えると、同じ額の贈与をしたとしても効果が全然違います。

このように、贈与は、贈与自体の効率は高くないのですが、受贈者がどう運用するかで、効率は大きく変わります。

更に、同じ贈与をするとしても、一番節税出来る贈与額で贈与をする事で、贈与の効果を最大化します。

一番節税出来る贈与額については、事項でお伝えします。

9.一番節税出来る贈与額

もしあなたが、生前贈与を使った相続税の節税対策を考えるなら、どのように内容を考えますか?

110万円の贈与額を複数人に行う?

相続人ではない、孫や子の配偶者に行う?

1年ではなく、複数年行う?

色々と考え方はあると思います。

ですが、今の選択肢で気づいて頂きたいのが、どれも当事者ごとにカスタマイズされた内容ではなく、制度の説明という事です。

相続人ではない孫や子の配偶者なら持ち戻しの対象にならないことは制度の解説です。

複数人に行う、複数回行うのは、当然の話です。

そもそも、110万円というのは基礎控除額であって、一番節税出来る贈与額ではないです。

では、一番節税が出来る贈与額をどうやって導けば良いでしょうか?

一番節税出来る贈与額の基本的な考え方

一番節税出来る贈与額を考える前に、まず、節税が出来ているかどうかは、どう考えれば良いでしょうか?

節税出来ているかどうかであれば、生前贈与をする前の相続税と、生前贈与をした後の相続税と贈与税を比較すれば分かります。

生前贈与をする前の相続税と、生前贈与をした後の相続税と贈与税の比較は、節税出来ているかどうかだけでなく、どれだけ節税出来ているかという額も分かります。

贈与税を考える時には、一回の贈与だけでなく、複数年で複数回贈与した贈与税で考える必要があります。

ただ、この方法では、節税出来るかどうかが分かり、いくら節税出来るかが分かりますが、1回の贈与のパターンです。

なので、いくらの贈与額が一番節税出来るかが分かる訳ではありません。

一番節税出来る贈与額を探す為には、10万円刻みなどで変えた贈与額で、生前贈与をした後の相続税と贈与税を無数に計算し、無数に計算した中から一番低い額を探すという方法になります。

比較する相続税の注意

生前贈与をする前の相続税と、生前贈与をした後の相続税と贈与税の比較をする際に、気を付けておきたいポイントがあります。

相続税は、夫婦の場合、片方の相続税で考えても意味がありません。

夫婦の場合、夫婦の相続税額の合計額で考えないと、意味がないのです。

夫婦の場合、先に亡くなる方を一次相続、後に亡くなる方を二次相続と言いますが、一次相続の時に、配偶者がどれだけ相続するかという配分一つで、夫婦の相続額の合計額が2倍前後変わる可能性があります。

例えば、相続財産1億円、家族構成は、父、母、子供が2人の場合、夫婦の相続税額の合計額の最小値は、365.4万円、最大値は770万円、その差は約405万円です。

約405万円というと、最小値の365.4万円の2倍以上です。

このように、夫婦の相続では、片方の相続で考える事は意味が無く、夫婦の相続税額の合計額で考える必要があります。

その為、一番節税出来る贈与額を算出する為に、生前贈与をする前の相続税と、生前贈与をした後の相続税と贈与税を比較する際、夫婦の場合、片方の相続税ではなく、夫婦の相続税の合計額で考える必要があるのです。

つまり、生前贈与をする前の一次相続の相続税、二次相続の相続税と、生前贈与をした後の一次相続の相続税、二次相続の相続税、贈与税を比較して、一番節税出来る贈与額を探していきます。

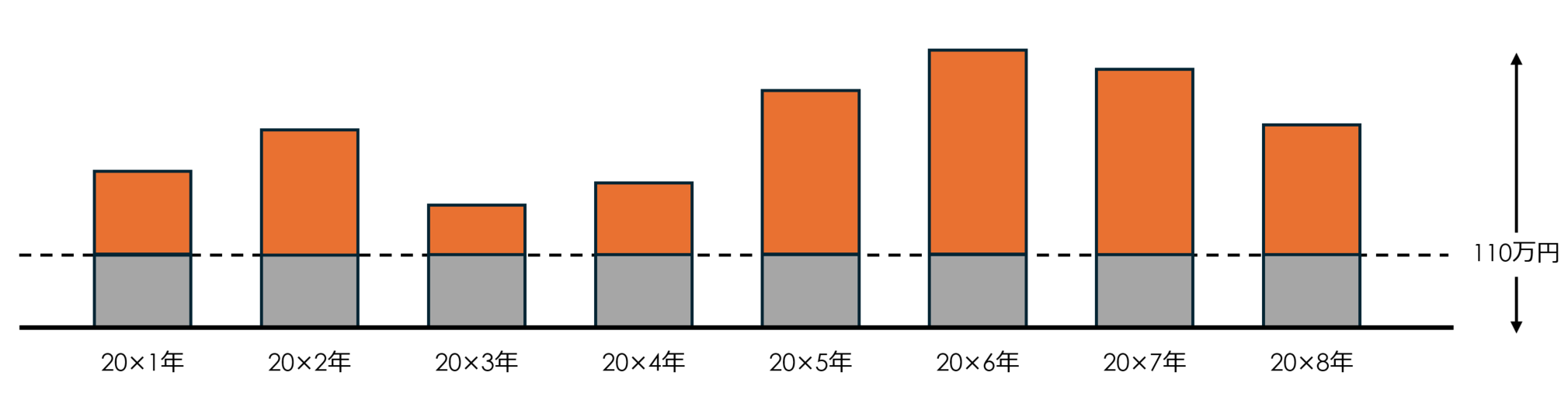

一番節税出来る贈与額のシミュレーション

今回は、贈与額を10万円刻みで、シミュレーションしていきます。

贈与額を10万円刻みで複数のパターン計算しつつ、一次相続と二次相続の相続税を一次相続の時の配偶者の取得割合を1%刻みで計算していきます。

その為、計算量は膨大になるので、電卓で計算を行うというのは、到底無理です。

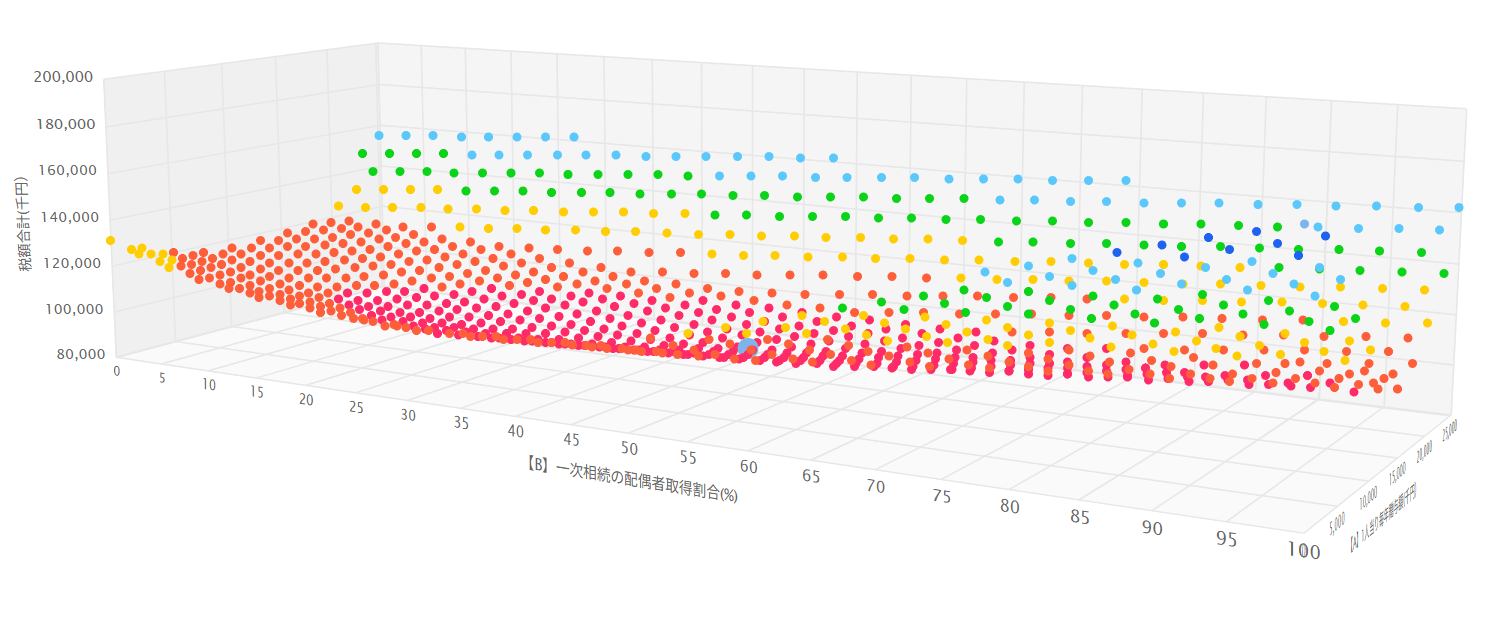

これを計算していくと、このようなグラフになります。

このグラフの点、全てが、計算した点です。

これだけ膨大な計算量が必要です。

ここまで計算するからこそ、顧客の財産額や家族構成、贈与をする回数、一般税率か特例税率かなどによって違う一番節税出来る贈与額を正確に出す事が出来ます。

このような計算は、電卓で計算する事も難しいですし、エクセルでも関数を使って計算する事も難しいです。

ただし、このような計算は、計算を行う為のシステムを利用すれば、必要ないくつかの情報を入力するだけで、簡単に算出する事が出来ます。

一番節税出来る贈与額の計算例

家族構成は配偶者と子供2人、贈与をするのは子供2人、財産は5億円、配偶者は固有の財産を持っていないものとします。

相続が発生した時は、法定相続分通り相続したとします。

相続の10年前からの暦年贈与を想定した場合、7年以内の持ち戻しを加味したら、一番節税出来る贈与額は、1,080万円になります。

贈与をした場合と、贈与をしない場合の税負担の差は、16,902,300円になります。

ちなみに、年間110万円の贈与だと、4,189,300円の節税効果しか出せず、12,713,000円の節税効果の差が生まれます。

今回算出した贈与額1,080万円を計算で出そうと思ったら、何百回、何千回と計算を行い、何百、何千という計算結果から、一番低い贈与額を手作業で探すという作業です。

一番節税出来る贈与額は、一次相続の時に配偶者にどれくらい財産の割合を渡すか、配偶者は固有の財産を持っているか、相続時精算課税制度を併用するかどうか、によっても変わります。

これらの計算は、電卓などでは、到底できません。

一人一人にカスタマイズした贈与額の応用

ここまで、一番節税出来る贈与額をお伝えしましたが、一人一人にカスタマイズした贈与額で出来る事は他にもあります。

生前贈与をする前の相続税と、生前贈与をした後の相続税と贈与税の税負担が同じなら、先に贈与してもいいというパターンです。

先ほどの家族構成は配偶者と子供2人、贈与をするのは子供2人、財産は5億円、配偶者は固有の財産を持っておらず、相続が発生した時に法定相続分通り相続したとケースで考えてみます。

贈与をしていない時の相続税は、一次相続が6,555万円、二次相続が4,920万円、一次相続と二次相続の合計額が1億1,475万円です。

子供2人に1,970万円を10年間贈与すると、贈与税は1億1,440万円です。この時の一次相続の相続税は0円、二次相続の相続税は109万9,900円。一次相続の相続税、二次相続の相続税、贈与税の合計は1億1,549万9,900円となります。

贈与をする前の相続税が1億1,475万円、贈与をした後の贈与税と相続税が1億1,549万9,900円、その差は749,900円です。

税負担がほぼ一緒なのであれば、早めに財産移転したいという考え方も出来るでしょう。

税負担が少し増えるのが気になれば、贈与額を1,970万円ではなく、1,960万円にしても良いでしょう。

このように、生前贈与は様々な使い方が出来るので、一人一人の背景、一人一人の要望に合った使い方をしましょう。

10.子供に大きなお金を持たせたくない対策

生前贈与を使って、相続税の節税はしたいけど、若いうちに大きなお金を渡して、金銭感覚が狂わせたくないとか、稼ぐ力を育む事を阻害したくない、親の財産をあてにしてほしくないという事があります。

そんな気持ちをカバーする対策があります。

それが、生命保険を使った対策です。

これは、事例を用いると分かりやすいので、事例を用いて説明していきます。

事例

家族構成は、父、母、子です。

父から子に、毎年110万円ずつ贈与を行います。

ここで何もしないと、子供が毎年110万円という大金を手にしてしまうので、金銭感覚が狂ったり、稼ぐ力を育む事を阻害されるという事が心配になります。

なので、こういう場合に、生命保険を使います。

贈与で貰う毎年の110万円を生命保険の保険料を支払う原資にして、生命保険に加入します。

契約者は子、被保険者は父、受取人は子という形で、加入します。

あくまでも、子供が保険料を支払いますが、保険料は贈与を受けたお金を使って捻出します。

そうすると、子は、贈与で110万円は受け取りますが、保険料としてすぐ払ってしまうので、手元で使えるお金は無くなります。

こうして、保険料として払っていくお金は、被保険者である父が亡くなった時に受け取る保険金として受け取らないと、自由に使えるお金ではなくなります。

このように、生命保険を用いて対策をすれば、いずれ使えるけど、今は使えないという仕組みが出来ます。

厳密にいえば、途中解約は出来ますし、契約者貸し付けと言って、貯まった解約返戻金を限度にお金を借りる事も出来ます。

しかし、形式的に被保険者である父が亡くなった時しかお金が使えない仕組みになります。

そもそも、子供が途中解約する事を心配するような状態であれば、別の相続対策を考えてもらうといいでしょう。

子供との信頼関係があるという事も利用する際のポイントです。

11.参考動画

今回お伝えした相続時精算課税制度、名義預金、名義保険、贈与税の時効、みなし贈与、定期贈与、連年贈与、住宅取得資金の贈与、教育資金の一括贈与、結婚子育て資金の一括贈与、おしどり贈与、生前贈与の効率、一番節税出来る贈与額、生前贈与 完全攻略については、下記の動画でもお伝えしています。

・相続時精算課税制度

・名義預金

・名義保険

・贈与税の時効

・みなし贈与

・定期贈与、連年贈与

・住宅取得資金の贈与

・教育資金の一括贈与

・結婚子育て資金の一括贈与

・おしどり贈与

・生前贈与の効率

・一番節税出来る贈与額

・生前贈与 完全攻略

動画で学びたい方は、参考にしてください。

12.まとめ

ここまで、生前贈与の基礎、暦年贈与、相続時精算課税制度、名義預金、贈与税の時効、みなし贈与、定期贈与、連年贈与、住宅取得資金の贈与、教育資金の一括贈与、結婚子育て資金の一括贈与、おしどり贈与、生前贈与の本当の効率、一番節税出来る贈与額、子供に大きなお金を持たせたくない対策、についてお伝えしました。

生前贈与は、非常に良い制度ですが、使い方を誤ると大きなペナルティを支払う事になります。

また、非常に良い制度と言っても、生前贈与自体は、効率が低いので、贈与を受け取る受贈者がどう使うかという事でも、大きく効率が変わります。

効率が低い中でも、住宅取得資金の贈与や教育資金の一括贈与などを利用したり、一番節税出来る贈与額を算出して贈与をする事で、生前贈与自体の効率を最大限に引き上げる事も出来ます。

節税だけでなく、おしどり贈与では、遺産分割対策も出来ました。

一つ一つのポイントを押さえながら、生前贈与をトータルで考え、対策を行っていきましょう。

また、相続の専門家を目指す人で、より具体的に相続対策を実践したい、相続を仕事にする為の知識を得たい、相続を体系的に学んでいきたいという人は下記より特典を手に入れて下さい。