この記事で解決出来る悩み

- 生命保険の相続税での評価方法

- 生命保険の非課税枠

- 生命保険のシミュレーション

- 遺産分割時の生命保険

- 生命保険を使った対策

1.生命保険の基礎

生命保険の用語

まず、最初に押さえておきたいのが、保険の用語です。

用語の意味を間違えると、相続税の計算も、遺産分割も、対策も、間違った内容になるので、しっかり押さえましょう。

押さえたい言葉は、5つです。

保険契約者、被保険者、受取人、保険料、保険金です。

それぞれ確認していきます。

・保険契約者

保険契約をした人で、契約の権利と保険料の支払い義務を持つ人

・被保険者

生死・病気・ケガなど保険の対象となっている人

・受取人

保険金・給付金・年金などを受け取る人

・保険料

契約者が保険会社に支払うお金

・保険金

被保険者の死亡・高度障害状態・満期などの時に保険会社から受取人に支払われるお金

5つの用語の意味を確認した上で、例を考えてみましょう。

夫が、自分が亡くなった時に備えて、万が一があった場合に、妻がお金を受け取れる保険に入りました。

このケースをさっきの用語使って説明すると、次のようになります。

覚えてしまうと当たり前のような話ですが、一つ一つの意味を間違えると、内容が大きく変わるので、しっかりと押さえる必要があります。

生命保険の種類

保険には、色々な種類があります。

その色々と種類がある生命保険の中から、必要な用途にあった最適な生命保険を選択する必要があります。

その為、生命保険の種類については、内容をしっかりと押さえておきましょう。

ここで紹介するのは、保険の中でも、人が亡くなった時に保険金がおりる保険です。

人が亡くなった時の保険は、基本的に3種類あります。

終身保険、定期保険、養老保険です。

一つずつ解説していきます。

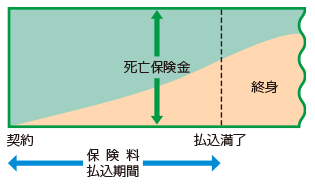

終身保険

終身保険は、死亡・高度障害の保障が一生涯続き、死亡時に保険金が支払われる保険です。

保険期間が終身なので、途中で解約しない限り、保険金はいつか必ず支払われます。

下図は、終身保険を表した図です。

上図をご覧頂くと、右側に終わりがない形になっています。

これは、保険金を受け取れる期間に終わりが無く、保障が一生涯続く事を意味しています。

このように、保障が一生涯続くので、相続対策では、基本的に終身保険を使います。

相続が発生し、生命保険が活用出来てると思っていたら、相続が起こる前に満期が来て、生命保険で受けられるはずのメリットが享受出来ないのでは悔やんでも悔やみきれません。

なので、保障が一生涯続く終身保険を相続対策では利用します。

一生涯保障が続くという特性にする為に、終身保険の保険料は、掛け捨てではなく積み立てタイプです。

積立と言っても、節税対策の場合は、何年かかけてお金を払うというよりも、保険料を一回で払う一時払いという支払い方法を利用する事が多いです。

保険料よりも保険金が多く、受け取った人が得をする形だと、加入者は嬉しいですが保険会社は損をします。

保険会社が損をするようだと、商品として成り立ちませんが、生命保険に加入する際、一括で保険金を受け取ってしまえば保険会社のリスクも減ります。

その為、生命保険に加入時に一括で支払う(一括で支払う事を一時払いと言います)終身保険の場合、90歳でも加入出来る商品があります。

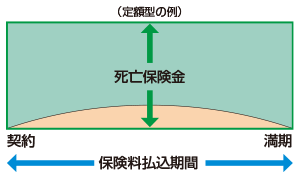

定期保険

定期保険は、保険期間内に被保険者が死亡または高度障害になった場合に、保険金が支払われる保険です。

終身保険と違い、満期があり、保険金を受け取れる期間が限定されているのが定期保険です。

保険料は掛け捨てで、満期保険金はありませんが、同じ保険金額の終身保険より保険料が割安になる事が特徴です。

下図は、定期保険を表した図です。

上図を見ると、保険金を受け取れる期間が決まっているので、右側の先に終わりがあり、箱型の図になっています。

その為、定期保険は箱型の保険とも言われます。

このように、定期保険は保険金を受け取れる期間に定めがあるので、相続対策では、定期保険は基本的には使いません。

ただ、だからといって定期保険が悪い保険かというと、そういう事ではありません。

相続対策には、不向きという事です。

若い人が、一定の期間、残された家族の生活を支える為に生命保険に入る場合、大きな保険金が必要になります。

その場合には、保険料を支払える範囲で終身保険に加入しても、保険金が足りない場合がほとんどです。

なので、若い人が残された家族の為に生命保険に加入するような場合は、定期保険で決まった期間に決まった額をカバーするのは、正しい選択です。

他にも、独身の人が、万が一のことがあった場合に、残された家族に迷惑をかけない為に、保険金で葬儀費用を捻出する為に、定期保険に加入するなどの使い方もあります。

このように、相続で使わないから、一概に悪い保険という訳ではありません。

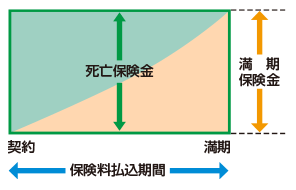

養老保険

養老保険は、保険期間内に、死亡・高度障害状態になれば死亡保険金または高度障害保険金が、満期まで生存していれば満期保険金が支払われます。

下図は、養老保険を表した図です。

上図を見ると、定期保険と同じように保険金を受け取れる期間に定めがあります。

定期保険と違うのは、保険料は掛け捨てではなく、積み立てです。

その為、死亡や高度障害などが無くても、満期時には満期積立金を受け取る事が出来ます。

ただし、保険金を受け取れる期間に定めがある保険なので、相続対策では基本的に使いません。

生命保険の相続時の取り扱い

生命保険の相続時の取り扱いは、遺産分割と相続税で異なります。

なぜなら、遺産分割は民法、相続税は相続税法の話だからです。

大きな括りとして民法があり、その中にある税金の決まりが相続税法です。

民法で考える遺産分割、相続税法で考える相続税、ここを混同すると、良かれと思って加入した生命保険が争いの火種になる事もあるので注意が必要です。

遺産分割の取り扱い

生命保険の保険金は、原則として、相続財産ではありません。

生命保険の保険金を受け取った受取人固有の財産です。

その為、遺産分割の対象ではありません。

遺産分割の対象ではありませんので、遺留分の対象にもなりません。

事例

被相続人:父

相続人:子供3人

相続財産:6,000万円

法定相続分は、子供3人なので、1/3ずつです。

財産が全て現金の場合、6,000万円×法定相続分1/3で、2,000万円が法定相続分の額です。

これが、生命保険に加入していたら、次のようになります。

財産6,000万円のうち、生命保険に1,500万円加入して、残りが現金4,500万円だとします。

そうすると、生命保険の1,500万円は相続財産ではなく生命保険金の受取人固有の財産となり、相続財産は4,500万円となります。

よって、4,500万円×1/3で、1,500万円が法定相続分の額となります。

このように、生命保険の保険金というのは、相続財産ではありません。

この特性を理解していないと、遺産分割争いの火種を作ります。

相続の現場では、相続税の節税の為に生命保険に加入したものの、遺産分割について考えられていなかった事で遺産分割争いになることがよくあります。

なので、相続税の節税で生命保険を使いたいと思っても、遺産分割対策もセットで行う必要があるのです。

尚、生命保険の保険金が相続財産ではないという特性を使い、特定の一人に対して、生命保険の保険金額を極端に高くして財産を移転させようとるすと、『通常ありえないほどの不公平』が生じるという事で、認められないという裁判所の判断が出た事があります。

その為、生命保険の保険金が相続財産ではありませんが、全ての相続財産に対する割合が高くなると、裁判所の判断になる場合に否認されることがあるので、これらを理解したうえで生命保険を活用する必要があります。

相続税の取り扱い

相続税法という法律は、民法という大きな法律の中にある小さな法律です。

なので、原則は民法に従い、相続税法で決められた特別な内容があれば相続税法に従います。

遺産分割を考える民法上、生命保険の保険金は、基本的には相続財産ではありません。

しかし、相続税を考える相続税法上は、相続財産とみなして相続財産に計上します。

本来は相続財産ではないけど、相続税を計算する上では相続財産とみなすので、みなし相続財産という取り扱いです。

生命保険の非課税

生命保険の保険金は、相続財産ではありませんが、みなし相続財産として、一度相続財産に全額計上します。

その上で、下記の式を限度に相続税を非課税にする措置があります。

500万円×法定相続人の数

上記はあくまでも、非課税になる限度額です。

非課税になる限度額は、上記の式で決まりますが、実際に適用される非課税額は1人500万円というわけではありません。

実際に適用される非課税額は、次の式になります。

非課税限度額×その相続人が受け取った生命保険金の金額/全ての相続人が受け取った生命保険金の合計額

このように、全体の生命保険の保険金額に対して、受け取った生命保険金の保険金額が幾らという比率によって、使える非課税枠が変わります。

なので、1人500万円ずつ使えると思っている人がいますが、1人500万円ではないので注意が必要です。

では、生命保険を使う事で実際にどのくらい節税が出来るのか検証してみましょう。

節税効果の検証

- 被相続人:父

- 相続人:子供3人

- 相続財産:1億円

生命保険に入っている場合と、生命保険に入っていない場合で相続税を比較します。

まずは、生命保険に入っていない場合です。

生命保険に入っていない場合の相続税は、1億円に対して、課税される形となり、相続税は630万円です。

次は、生命保険に入っている場合です。

生命保険は、法定相続人3人の非課税限度額の1,500万円に加入していたものとします。

この場合、もともと相続財産は1億円ですが、1,500万円の生命保険には課税されず、8,500万円が課税対象となります。

8,500万円が課税対象だと、相続税は405万円になります。

このように、生命保険に入っていない場合が630万円、入っている場合が405万円で、差が225万円です。

つまり、225万円が節税効果という事です。

節税効果の検証でも分かる通り、生命保険には節税効果があります。

これは、現金を生命保険という形に変えるだけで得られます。

即効性もあり、非常に使い勝手が良いのが特徴です。

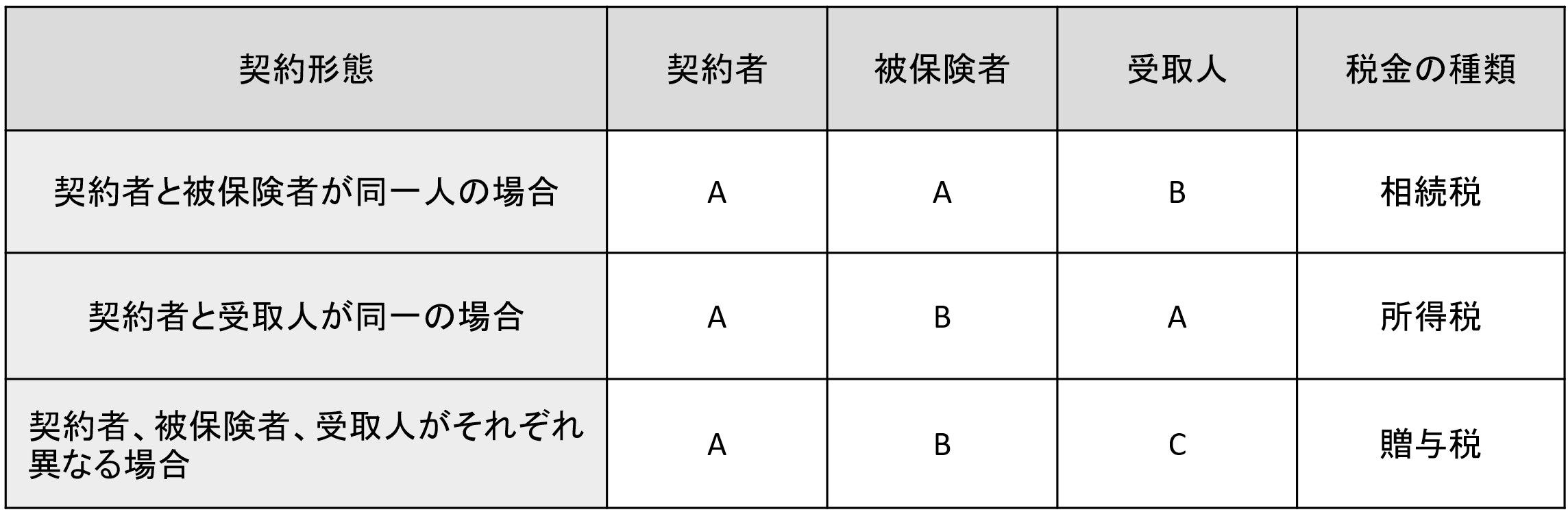

生命保険の課税関係

先ほど、生命保険は相続税の非課税枠があるとお伝えしました。

ただし、加入の仕方によっては、使えないケースがあります。

同じ保険の商品でも、相続税の非課税枠が使える加入の仕方と、相続税の非課税枠が使えない加入の仕方があるので、注意が必要です。

なので、どのように加入すると、どのような税金がかかるかは、確実に押さえた上で生命保険に加入します。

そんな加入の仕方で変わる生命保険の税金の種類についてお伝えします。

生命保険は、契約者、被保険者、受取人の関係で課税される税金の種類が変わります。

課税される税金は、相続税、所得税、贈与税の3種類です。

下記は、契約者、被保険者、受取人によって変わる税金の種類を表にしたものです。

相続税

契約者と被保険者が同じ場合です。

例えば、契約者Aが父、被保険者Aが父、受取人Bが母という状態です。

この場合の取り扱いは、相続税です。

この場合のみ、相続税の非課税枠が使えます。

逆を返すと、他の場合では相続税の非課税枠は使えないので注意です。

所得税

契約者と受取人が同じ場合です。

例えば、契約者Aが父、被保険者Bが母、受取人Aが父という状態です。

この場合は、所得税です。

契約者である父が保険料を支払い、保険料を支払った父が、保険金を受け取るので、所得税の取り扱いです。

所得税がかかるといっても、保険金全額が課税対象という訳ではありません。

課税対象は、下記になります。

(保険金-払込保険料総額-特別控除50万円)×1/2

このように、所得税が課税されるといっても、支払った保険料に対して貰った保険料の方が多い場合に、特別控除50万円を引いて、1/2をかけたものが課税対象です。

このケースは相続税の非課税枠は使えませんが、相続対策では別の使い方をします。

別の使い方については、後ほど詳述します。

また、被保険者が亡くなった場合は、所得税が課税対象ですが、契約者が先に亡くなる場合もあります。

契約者が先に亡くなる場合は、保険金の支払い事由ではないので、保険契約は継続されます。

その上で、保険を解約した場合の解約返戻金相当額が相続財産として、遺産分割、相続税の対象になります。

贈与税

契約者、被保険者、受取人がそれぞれ異なる場合です。

例えば、契約者Aが父、被保険者Bが母、受取人Cが子供という状態です。

この場合、贈与税です。

父が保険料を払い、母が亡くなった時に、保険料を払っていない子供が経済的な利益を得ます。

この時、あくまでも母が亡くなり、父は存命なので、贈与はしていないけど、税法上は、贈与をしたものとみなし、贈与税という取り扱いなります。

また、このケースでも、契約者が先に亡くなった場合、保険金の支払い事由ではないので、保険契約は継続されます。

その上で、保険を解約した場合の解約返戻金相当額が相続財産として、遺産分割、相続税の対象になります。

2.生命保険の注意点

ここでは、相続で生命保険を活用する際の注意点を3つお伝えします。

どれも重要なポイントなので、しっかりと押さえてください。

遺産分割

生命保険は遺産分割の対象にならない事を先述しました。

相続の現場では、この視点が抜けている人が、とても多いです。

例えば、子供2人で、一人には500万円の生命保険をかけて、もう一人には生命保険をかけていないような場合です。

このような場合、生命保険金を受け取らない相続人は、被相続人に対して、『何故?』という気持ちも生まれるし、少なく受け取る事に不平等感を感じ、もう一人の子供との関係もギクシャクしたりします。

このように、誰かを受取人にしているけど、誰かを受取人にしていなかったり、相続人ごとに金額が違うなどのケースでは遺産分割争いの火種となります。

なので、生命保険を使うのであれば、遺言などの遺産分割対策はセットで必ず行うべきです。

また、出来れば生前に被相続人から、なぜこのような生命保険に入ったのか、なぜこのような遺産分割の内容にしたのかを説明してあげると良いでしょう。

相続発生後に、遺言として文字で見るのと、相続発生前に、本人に聞くのでは、納得感が違います。

このように、相続対策で生命保険を使う場合には、遺産分割対策をセットで行う事が重要です。

受取人を誰にするか

保険金の受取人を誰にするのか、ここで気を付けたいのが孫と配偶者です。

孫の場合

孫が保険金の受取人になると、デメリットがたくさんあります。

ここでは、4つのデメリットをお伝えします。

デメリット1 生命保険の非課税枠が使えない

契約者、被保険者が同じ場合、500万円×法定相続人の数を限度額に非課税になります。

孫が受取人の場合、この非課税枠が使えません。

なぜなら、この非課税枠は法定相続人限定になります。

なので、法定相続人ではない孫が受取人の場合には、使えません。

ただし、孫が代襲相続をしているなどで法定相続人の場合は使えます。

デメリット2 二割加算の対象になる

相続税法には、このような取り扱いがあります。

孫は、被相続人の一親等の血族および配偶者ではないので、この規定が適用されるのです。

相続税の2割が加算されるというのは大きな金額です。

なので、よほど他のメリットが無い場合、財産を渡したければ、相続ではなく、贈与などで財産を渡していきます。

ちなみに、孫が代襲相続する場合は、2割加算の対象にはなりません。

デメリット3 生前贈与が持ち戻しの対象になる

相続税法には、次のような取り扱いがあります。

こちらは、従前に3年以内の持ち戻しと言われた制度で、令和6年から段階的に7年以内の持ち戻しに変更される制度です。

相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人が、贈与を受けた場合に適用される、この持ち戻しの制度ですが、通常孫は、相続、遺贈や相続時精算課税に係る贈与で財産を取得しない為、持ち戻しの対象から外れます。

なので、生前贈与を孫に行うのは、とても効果的なんです。

それが、生命保険で保険金を受け取ると、相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人になってしまい、持ち戻しの対象になってしまいます。

デメリット4 税理士の報酬が高くなる可能性がある

相続税申告の税理士報酬は、個人、事務所ごとに報酬金額が違い、報酬の計算方法も違います。

これが、個人、事務所によっては、財産を受け取る人の数によって、報酬額が変わる場合があります。

この財産を受け取る人の数によって報酬額が変わる事務所の場合、法定相続人でない孫が増えると、費用が高くなる可能性があるという事です。

配偶者の場合

配偶者も、相続対策では保険金の受取人にしない方がいいことが多いです。

ここでは、3つの理由をお伝えします。

理由1 配偶者の税額軽減が使える

配偶者は、1億6,000万円か法定相続分まで無税になる配偶者の税額軽減が使えます。

その為、生命保険の非課税枠を使わなくても、もともと大きな金額の控除があります。

理由2 小規模宅地等の特例が使える

配偶者は、評価額を80%オフ出来る小規模宅地等の特例が要件なく使えます。

その為、生命保険の非課税枠を使わなくても、もともと大きな金額の控除があります。

理由3 二次相続で課税される

配偶者が、保険金を受け取ったとしても、配偶者が亡くなると再度課税されます。

なので、配偶者に生命保険の非課税が使えても、同一世代である配偶者が亡くなった時に課税されるのであれば、節税にはなりません。

また、配偶者が保険金を受け取り、配偶者の時に相続税がかかると、相続税の基礎控除が減るなどして、配偶者が保険金を受け取る時よりも高い税金になります。

受取人は誰にすべきか?

ここまで確認したように、孫と配偶者は生命保険の受取人に向きません。

その為、相続対策として生命保険に加入する場合、受取人は基本的に子供にします。

これはあくまでも相続対策として生命保険の考え方です。

若い人が、自分に万が一のことがあった場合の保障を用意する為に、配偶者を受取人する場合などは全く問題ありませんので、何を目的に生命保険に加入するかによって、受取人を決めていきます。

名義保険

名義預金

父母や祖父母が子や孫名義の預金を作り、その子や孫名義の口座に預金をし、相続の時に申告せずに子や孫に渡そうとする人がいます。

しかし、これは贈与が適法に行われていないので、その子や孫名義の口座は、名義は子や孫だけど、あくまでも父母や祖父母の財産として、相続財産に計上する必要があります。

これを名義預金と言います。

名義預金は、税務調査の時に、一番狙われる項目です。

名義預金と共に、指摘される事が多いのが、名義保険です。

名義保険は、次のような保険です。

通常、契約者が保険料の支払い義務を負います。

しかし、子や孫が契約者の保険を父母や祖父母が保険料を支払ってしまう人がいるのです。

このような状態を名義保険と言います。

これは例を用いた方が分かりやすいので、例で考えてみます。

契約者は子供でも、保険料を親が支払っているのであれば、実質は親の財産です。

その為、その保険を解約した場合の解約返戻金相当額が相続財産として計上されます。

ちなみに先ほどの事例で、親ではなく、子供が先に亡くなった場合はどうなるでしょうか?

この場合、子供は保険料を支払っていないのに、孫が保険金という経済的な利益を得る事になります。

なので、孫は贈与税が課税されます。

契約者、被保険者が同じ場合は、通常は相続税の取り扱いですが、名義保険なので贈与税の取り扱いになるのです。

親が先に亡くなるケースも、子供が先に亡くなるケースも、1年1年の保険料が贈与になるのではなく、親が亡くなった時や保険金が支払われる時に、全額が課税対象になるので、大きな額になり、税金が高くなる事が多いです。

このように、名義保険は、上手に財産を移転し、相続税の節税をしてるつもりが、余計な税金を払う事になってしまいます。

3.生命保険を使った相続対策

相続税の非課税枠を使う

先述の通り、生命保険には、『500万円×法定相続人の数』の非課税枠があります。

この非課税枠を使い、相続税の節税をします。

現金を生命保険という形に変えるだけで、相続税が減るので、即効性がある対策です。

気を付けたいのは、相続税の節税だけを考え、遺産分割対策を行わない事です。

生命保険の保険金は、受取人固有の財産なので、遺産分割の対象ではありません。

保険金を受け取る相続人と受け取らない相続人がいると、大きな不平等を生み、遺産分割争いの原因になります。

その為、相続税の節税対策だけでなく、遺産分割対策も併せて行う事が重要です。

保険金をすぐ受け取れるメリットを活かす

金融機関が死亡の事実を確認すると、被相続人の口座は凍結され、原則としてお金を引き出すことはできなくなります。

相続人に手持ちの資金がなく、医療費、葬儀費用の支払いの為の現金が被相続人の口座にしかない場合、金融機関によっては葬儀費用に限って引き出しを可能としてくれるところもありますが、凍結された口座は遺産分割協議がまとまるまで解除できないのが原則です。

生命保険は、書類を整え受取人が請求を行うことにより早ければ即日、概ね5営業日ほどで保険金の支払いを受ける事が出来ます。

なので、生命保険の保険金を使い、必要な支払いをしていく事が可能です。

尚、2019年7月1日から、預貯金が遺産分割の対象となる場合、各相続人は遺産分割が終わる前でも、一定の範囲で預貯金の払戻しを受けることができるようになりました。

しかし、大きな額を引き出せなかったり、一部を引き出す事によって、余計なトラブルになるなど、実務上は、引き出さない方が良い事があるので、やはり、生命保険が使えると便利です。

相続財産がマイナスの場合の対策

生命保険は、民法上の相続財産ではありません。

その為、生命保険の受取人である相続人が相続放棄をした場合でも、生命保険金は受け取ることが可能です。

なので、相続財産がマイナスになるような場合、相続放棄はするけど、保険金で財産を受け取るという事が出来ます。

対策例

父が会社を経営していたけど業績が良くない中、亡くなってしまった。

相続をすると、会社が抱えている負債も相続しなければいけなくなるので、相続放棄をすることになった。

でも、父が入ってくれていた生命保険があった。

その生命保険は、相続放棄をしても、受け取る事が出来た。

というような使い方が出来ます。

中小企業の経営者は、会社の借り入れの個人保証に入っているケースもよくあります。

なので、生命保険は、遺される家族への保障という観点でも、生命保険は検討するべきでしょう。

この時、注意したいのが、相続放棄をすると生命保険金は受け取れないと思っている人が多い事です。

生命保険金は、請求して受け取りが可能となります。

なので、請求手続きをすることが必要です。

多く遺したい相続人がいる場合

生命保険の保険金は相続財産にならないという特性を活かし、多く渡したい相続人がいれば、多く渡したい相続人を生命保険の保険金の受取人にします。

そうすると、法定相続分と遺留分が減ると共に、特定の人に多くの財産を渡す事が出来ます。

このように、生命保険を特定の人に渡したい時に注意したいのは、遺言などの他の遺産分割対策もする事です。

誰か特定の人が保険金を受け取ると、不平等が生じます。

特定の人に財産を渡す事は、介護をしてくれたり、仕事や家事を手伝ってくれたなど、感謝の気持ちを形にする事なので、全く問題無いです。

ただ、特定の人に財産を渡す事は、公平な判断ですが、不平等ではあるので、その状態で相続人に遺産分割協議をさせると、揉める原因になります。

なので、必ず遺産分割対策もセットで行う事が重要です。

また、保険金の額が相続財産の全体の割合に対して、『通常ありえないほどの不公平』と裁判所が判断すると認められない可能性もあります。

その為、特定の人を受取人にする際には、相続財産全体に対する保険金の割合にも注意が必要です。

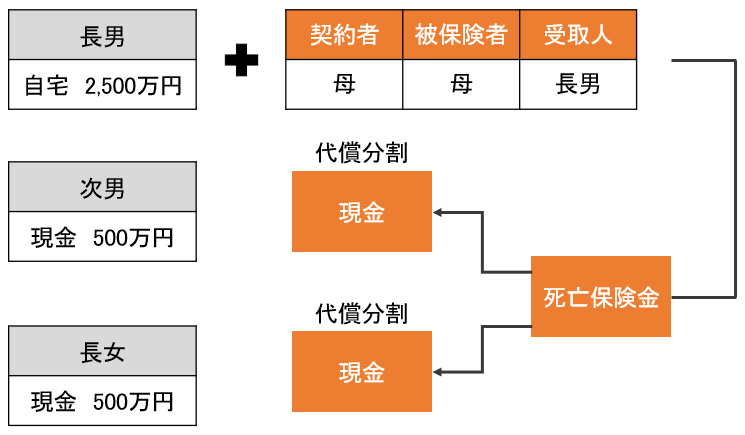

不動産や自社株などの分割しにくい財産への対策

この対策は、例を用いた方が分かりやすいので例を用いてお伝えしていきます。

対策例

- 家族構成:母、長男、次男、長女

- 相続財産:自宅土地建物2,500万円、現預金1,000万円、合計3,500万円

母の介護の為、長男は転職し、実家に戻りました。

長男は、既に亡くなっている父の生前、父の介護も行っていました。

母は、そんな長男に感謝し、財産を多く相続させたいと思っています。

この場合、遺言だけで対策をしようとすると、遺留分は、3,500万円の1/6ずつで583万円です。

母が、長男に自宅を相続させようと思うと、分割内容は下記になります。

- 長男:2,500万円

- 次男:500万円

- 長女:500万円

2,500万円の自宅を長男に相続させて、残りの現金1,000万円を半分ずつ次男と長女に相続させようと思うと、長男は遺留分より、1,917万円多く、次男と長女は83万円少ない状況になります。

この状況だと、次男と長女の83万円ずつである166万円を長男が用意出来れば、遺留分を請求されたとしても、自宅を受け取る事が出来ます。

しかし、長男は介護の為に自宅に戻り、転職もしています。

なので、収入が下がり、預貯金も無い、という事が多いのではないでしょうか。

となると、166万円を用意出来ずに、母の想いは叶えられなくなります。

このような場合に、生命保険を使います。

どのように使うかというと、現金1,000万円を全額生命保険にします。

この時の加入方法は、契約者は母、被保険者は母、受取人は長男です。

こうする事で、まず、1,000万円の生命保険は、遺産分割の対象から外れます。

よって相続財産は自宅土地建物の2,500万円となります。

2,500万円の1/6が遺留分なので、416万円が遺留分です。

先ほどの、583万円から167万円下がりました。

この状態で、長男が1,000万円の生命保険金を受け取ります。

で、2,500万円の自宅土地建物を受け取る代わりに、500万円ずつ払うという代償分割という分割方法をとれば、遺留分は416万円なので、遺留分を84万円上回ります。

なので、後から遺留分侵害額請求をされる事もありません。

遺言だけでは、母の思いを完全に叶える事は出来ませんでした。

ただし、遺言と生命保険をセットで使う事で、母の想いを完全に叶える事が出来るのです。

対策例にもあるように、遺産分割対策は遺言だけでは完結しない事が多いです。

遺産分割対策に生命保険が活用できると、遺言だけでは出来ない遺産分割対策を実現します。

節税はしたいが大きなお金を渡したくない対策

生前贈与で節税対策はしたいけど、若いうちから大きなお金を渡すと、金銭感覚が狂ったり、お金を稼ぐ力を育む事を阻害するのが嫌だという人が、たくさんいます。

そんな気持ちをカバー出来るのが、この対策です。

こちらも、例を用いた方が分かりやすいの、例を用いてお伝えしていきます。

対策例

家族構成:父(70歳)、母(70歳)、長男(30歳)

父と母は、将来の相続税を考え、長男に相続税を節税したいと考えています。

ただ、長男はまだ30歳の働き盛りです。

若いうちから大きなお金を渡すと、金銭感覚が狂ったり、お金を稼ぐ力を育む事を阻害されるのが心配です。

こういうケースで、生命保険を使います。

どのように使うかというと、まず、父から長男へ贈与をします。

ここでは、贈与税の非課税枠の110万円贈与するとします。

この贈与を受けた110万円を原資に生命保険の保険料を支払う生命保険に加入します。

加入方法は、契約者は長男、被保険者は父、受取人は長男です。

こうすれば、贈与で一回110万円は長男に渡りますが、すぐに、保険会社へ保険料として支払う為、長男が無駄遣いする事は出来なくなります。

しかも、被保険者を父としているので、父が亡くなるまで、保険金としては受け取れず、贈与したお金が使えない仕組みが出来るのです。

この対策は、厳密に言えば、契約者の意思で解約も出来るし、積み立てていく解約返戻金を原資に貸し付けを受ける事も出来ます。

ですが、便宜上、父が亡くならないと、お金が使えない仕組みが出来るのです。

解約をしたり、貸付を受けることが心配な受贈者の場合には、この対策は利用しない方が良いでしょう。

贈与者と受贈者の信頼関係がある場合に利用する事をお勧めします。

この対策を使えば、生前贈与で節税するというメリットも享受しながら、金銭感覚が狂ったり、お金を稼ぐ力を育む事を阻害されるという事も防げます。

また、税金でのメリットもあります。

贈与は、上手く活用すると大きな額を贈与出来ます。

贈与をする際には、110万円の非課税枠や一番下の税率の310万円を行うケースが多いです。

しかし、これらは、一人一人にとって最適な贈与額ではありません。

では、一番節税が出来る贈与額をどうやって導けば良いでしょうか?

一番節税出来る贈与額の基本的な考え方

一番節税出来る贈与額を考える前に、まず、節税が出来ているかどうかは、どう考えれば良いでしょうか?

節税出来ているかどうかであれば、生前贈与をする前の相続税と、生前贈与をした後の相続税と贈与税を比較すれば分かります。

生前贈与をする前の相続税と、生前贈与をした後の相続税と贈与税の比較は、節税出来ているかどうかだけでなく、どれだけ節税出来ているかという額も分かります。

贈与税を考える時には、一回の贈与だけでなく、複数年で複数回贈与した贈与税で考える必要があります。

ただ、この方法では、節税出来るかどうかが分かり、いくら節税出来るかが分かりますが、1回の贈与のパターンです。

なので、いくらの贈与額が一番節税出来るかが分かる訳ではありません。

一番節税出来る贈与額を探す為には、10万円刻みなどで変えた贈与額で、生前贈与をした後の相続税と贈与税を無数に計算し、無数に計算した中から一番低い額を探すという方法になります。

比較する相続税の注意

生前贈与をする前の相続税と、生前贈与をした後の相続税と贈与税の比較をする際に、気を付けておきたいポイントがあります。

相続税は、夫婦の場合、片方の相続税で考えても意味がありません。

夫婦の場合、夫婦の相続税額の合計額で考えないと、意味がないのです。

夫婦の場合、先に亡くなる方を一次相続、後に亡くなる方を二次相続と言いますが、一次相続の時に、配偶者がどれだけ相続するかという配分一つで、夫婦の相続額の合計額が2倍前後変わる可能性があります。

例えば、相続財産1億円、家族構成は、父、母、子供が2人の場合、夫婦の相続税額の合計額の最小値は、365.4万円、最大値は770万円、その差は約405万円です。

約405万円というと、最小値の365.4万円の2倍以上です。

このように、夫婦の相続では、片方の相続で考える事は意味が無く、夫婦の相続税額の合計額で考える必要があります。

その為、一番節税出来る贈与額を算出する為に、生前贈与をする前の相続税と、生前贈与をした後の相続税と贈与税を比較する際、夫婦の場合、片方の相続税ではなく、夫婦の相続税の合計額で考える必要があるのです。

つまり、生前贈与をする前の一次相続の相続税、二次相続の相続税と、生前贈与をした後の一次相続の相続税、二次相続の相続税、贈与税を比較して、一番節税出来る贈与額を探していきます。

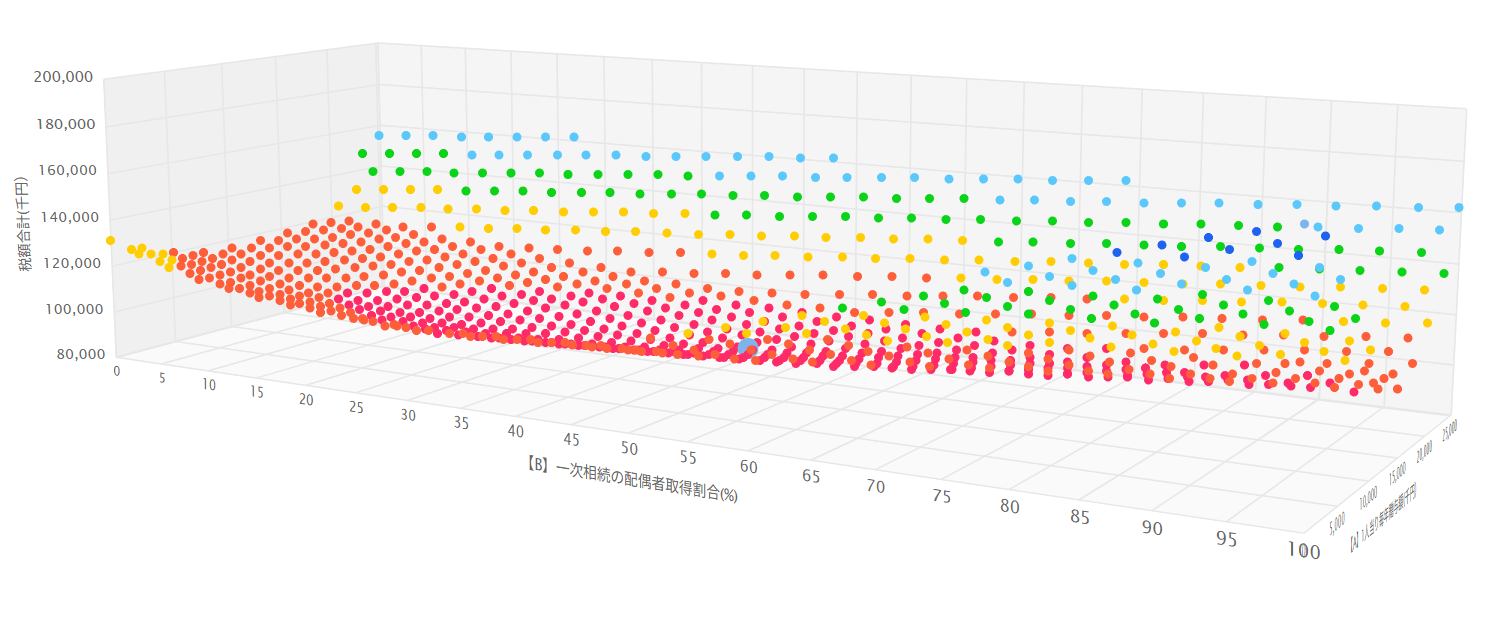

一番節税出来る贈与額のシミュレーション

今回は、贈与額を10万円刻みで、シミュレーションしていきます。

贈与額を10万円刻みで複数のパターン計算しつつ、一次相続と二次相続の相続税を一次相続の時の配偶者の取得割合を1%刻みで計算していきます。

その為、計算量は膨大になるので、電卓で計算を行うというのは、到底無理です。

これを計算していくと、このようなグラフになります。

このグラフの点、全てが、計算した点です。

これだけ膨大な計算量が必要です。

ここまで計算するからこそ、顧客の財産額や家族構成、贈与をする回数、一般税率か特例税率かなどによって違う一番節税出来る贈与額を正確に出す事が出来ます。

このような計算は、電卓で計算する事も難しいですし、エクセルでも関数を使って計算する事も難しいです。

ただし、このような計算は、計算を行う為のシステムを利用すれば、必要ないくつかの情報を入力するだけで、簡単に算出する事が出来ます。

一番節税出来る贈与額の計算例

家族構成は配偶者と子供2人、贈与をするのは子供2人、財産は5億円、配偶者は固有の財産を持っていないものとします。

相続が発生した時は、法定相続分通り相続したとします。

相続の10年前からの暦年贈与を想定した場合、7年以内の持ち戻しを加味したら、一番節税出来る贈与額は、1,080万円になります。

贈与をした場合と、贈与をしない場合の税負担の差は、16,902,300円になります。

ちなみに、年間110万円の贈与だと、4,189,300円の節税効果しか出せず、12,713,000円の節税効果の差が生まれます。

贈与と生命保険を活かす

一番節税出来る贈与額の計算例では、1,080万円を2人に10年間贈与するというものでした。

とても大きな額です。

その為、贈与を受けたお金を原資に、保険料を支払う保険を活用する事で、金銭感覚を狂わせることなく、大きな額の贈与で大きな節税をすることも出来ます。

生命保険信託

相続対策には、『信託』という制度があります。

家族信託や民事信託と言われる制度です。

通常は、所有権が無い他人では手続きや運用が出来ませんが、信託を使う事で、信頼できる人に財産の管理や不動産の運用などを任せる事が出来ます。

その為、認知症になると、大規模修繕や建て替えなど、所有不動産の契約が出来なくなってしまったり、有価証券、不動産などの資産運用の財産を売ったり、買ったりするする手続き、運用の判断が出来ませんでしたが、信託を利用する事で信頼出来る人に信じて託すことが出来ます。

そんな使い勝手の良い信託ですが、弱点があります。

その弱点とは、『信じて託す相手がいない』場合です。

信じて託す相手がいれば信託にすることが出来ますが、信じて託す相手がいないと信託を利用出来ません。

例えば、シングルファーザーやシングルマザー、親が先に死ぬことが予想される障害のある子どもがいる場合などで、遺された家族が自分で財産を運用出来ないという信託のような制度が必要なのに信託が使えない場合です。

そんな信託の弱点をカバーするのが生命保険信託です。

生命保険信託の概要

生命保険信託は、財産を信じて託す相手が『家族』などの特定の個人ではなく、『保険会社』になります。

信じて託す相手が保険会社なので、信じて託す個人がいなくても、利用する事が出来ます。

また、個人とは違い、法人なので、信託を行うプロとして、決められた内容を確実に実行してくれます。

例えば、障害のある子どもに保険金を3,000万円残すのに、普通の終身保険だと3,000万円が一括で支払われてしまいますが、生命保険信託を使うと3,000万円を上限に毎月20万円ずつ渡すという使い方が出来ます。

そんな生命保険信託ですが、生命保険信託の取り扱いがある保険会社であれば設定も簡単に行う事が出来ます。

生命保険信託を利用する費用は、保険会社によっても違いますが、同じような内容の信託を設定するよりも安くなることが多いです。

生命保険信託は、必要としている人には、とても重要な対策です。

ですが、相続対策の現場ではまだまだ普及していません。

なので、生命保険信託の内容は必ず押さえておきましょう。

生命保険信託が利用出来る保険会社

本記事を執筆している2026年1月現在で、生命保険信託を利用出来る保険会社は下記になります。

- プルデンシャル生命

- ジブラルタ生命

- 第一生命

- ソニー生命

4.参考動画

今回お伝えした非課税枠、受取人を誰にするか、名義保険、一番節税出来る贈与額、生命保険信託、相続対策の生命保険については、下記の動画でもお伝えしています。

・生命保険の非課税枠は1人500万円ずつではない

・相続対策の生命保険の受取人は配偶者NG

・相続対策の生命保険の受取人は孫NG

・名義保険 完全攻略

・一番節税出来る贈与額

・生命保険信託 完全攻略

・相続対策の生命保険 完全攻略

5.まとめ

ここまで、生命保険の基礎、生命保険の注意点、生命保険を使った相続対策、について、お伝えしました。

相続対策の現場で、生命保険は必須の対策です。

しかし、非課税枠を使う相続税の節税しか考えられておらず、遺産分割対策が出来ていないなど、ある一面から見たらメリットに見えるものが、他の面ではデメリットになっている状況を散見します。

また、遺産分割対策で遺言と生命保険を一緒に使えば対策出来るのに、生命保険が使われていないなど、生命保険の特性が理解されていない事で使われていない事もあります。

応用的な使い方では、一番節税出来る贈与額との連携など、生命保険以外の内容を理解しているからこそ、生命保険が活きる使い方もあります。

その為、、生命保険の事はもちろんのこと、他の制度や対策も理解しながら、生命保険を上手く活用しましょう。

また、より具体的に相続対策を実践したい、相続を仕事にする為の知識を得たい、相続を体系的に学んでいきたいという人は下記より特典を手に入れて下さい。