この記事で解決出来る悩み

- 結婚子育て資金の一括贈与とは?

- 非課税となる範囲

- 結婚子育て資金のやり方

- 結婚子育て資金はいつまで使えるか

- 暦年贈与との併用

- 法改正情報

- その都度生活費との関係

- 結婚子育て資金の一括贈与以外の選択肢

1.結婚子育て資金の一括贈与の概要

結婚子育て資金の一括贈与は、子や孫が、父母や祖父母などの直系尊属から、結婚、子育てに充てるためのお金の贈与を一定の手続きを経て行った場合は、1,000万円まで非課税となる制度です。

この制度は、一定の手続きを経る必要があるので、暦年贈与とは違い、贈与契約書を作って振り込んで終わりという訳ではありません。

贈与契約書を作成し、結婚子育て資金の一括贈与が利用出来る金融機関に口座を開設します。

開設した口座に、結婚子育て資金の一括贈与をするお金を預け入れます。

そして、結婚子育て資金に充てた領収書をその金融機関に持っていき、払い戻しを受けるのです。

その為、一括贈与と言っても、一括で全額を受け取れるのではなく、一括で口座に一度全額入れるというものです。

結婚子育て資金の一括贈与を受ける事が出来る子や孫などには、要件があります。

要件は次になります。

- 18歳以上、50歳未満

- 合計所得金額が、1,000万円以下

ここで気を付けたいのは、合計所得金額であって、給与の額面の金額ではありません。

給与所得、配当所得、不動産所得、事業所得、雑所得などの「総合所得」を合計した金額、土地・建物等の譲渡所得などの分離所得も合計した金額です。

給与所得は、給与所得控除を引いた金額になるので、額面よりは、低い金額になります。

結婚子育て資金の一括贈与は、暦年贈与ではなく、贈与の特例なので、持ち戻しの対象にはなりません。

この結婚子育て資金の一括贈与は、令和9年3月31日まで使える制度です。

2.結婚子育て資金の一括贈与が使える範囲

結婚子育て資金の一括贈与は、1,000万円まで使える制度ですが、使える内容に制限があります。

結婚、子育てに関して利用が出来ますが、結婚に関しては300万円までです。

その中で、結婚、子育てと言っても、使える内容と使えない内容があるので確認していきます。

結婚

結婚は、大きく3つに大別されます。

婚礼、家賃等、引越しの3つです。

婚礼

婚礼に関しては、会場代、衣装代、飲食代、引き出物代、写真・映像代、演出代、装飾代、ペーパーアイテム、人件費など、挙式や披露宴の開催に必要な費用に関しては使う事が出来ます。

これらは、入籍日の1年前以降の支払いのものに限ります。

なお、結婚情報サービスの利用など婚活に要する費用、両家顔合わせ・結納式に要する費用、指輪代、エステ代、交通費・宿泊費、新婚旅行代に使う事は出来ません。

家賃等

賃料、敷金、共益費、礼金、仲介手数料、契約更新料など、結婚を機に受贈者が新たに物件を賃借する際に要する費用に関して使う事が出来ます。

これらは、入籍日から1年前後以内に受贈者名義で契約した賃貸借契約、契約日から3年以内の支払いのものに限ります。

なお、家を借りる為の資金に使う事ができ、地代、光熱費、家具・家電など設備購入費には使えません。

引越し

引越しは、結婚を機に受贈者が新たな物件に転居するための引越し費用に使う事が出来ます。

引越しは、入籍日の1年前後以内の引越し費用に限ります。

不用品の処分代、引越しのためのレンタカー代、友人に頼んだ場合の費用には使えません。

子育て

子育ては、大きく3つに大別されます。

妊娠、出産、子育ての3つです。

妊娠

人工授精など不妊治療・医薬品に要する費用、妊婦健診、妊娠に起因する疾患の治療・医薬品に要する費用に使う事が出来ます。

医薬品に関しては、処方箋に基づくものに限ります。

結婚子育て資金の一括贈与を受ける受贈者本人だけでなく、配偶者の妊娠でも大丈夫です。

なお、公的助成を受けていても利用する事が出来ます。

その際には、実際に支払った金額が非課税になります。

出産

分べん費、入院費、検査・薬剤料、処置・手当料、その他出産のための入院から退院までに要する費用、出産に起因する疾患の治療・医薬品、産婦健診に要する費用、産後ケアに要する費用に使う事が出来ます。

医薬品に関しては、処方箋に基づくものに限ります。

結婚子育て資金の一括贈与を受ける受贈者本人だけでなく、配偶者の出産でも大丈夫です。

なお、公的助成を受けていても利用する事が出来ます。

その際には、実際に支払った金額が非課税になります。

子育て

受贈者の子の治療、予防接種、乳幼児健診、医薬品に要する費用、受贈者の子の入園料、保育料、施設設備費、入園のための試験に係る検定料、在園証明その他記録に係る証明に係る手数料、行事への参加に要する費用、食事の提供に要する費用、その他育児に伴って必要な費用に使う事が出来ます。

医薬品に関しては、処方箋に基づくものに限ります。

子育てに関しては、未就学児までが対象という事です。

教育にお金を使いたい場合には、教育資金の一括贈与を使いましょう。

3.契約終了時の取り扱い

契約が終了するパターンは、4つあります。

契約期間中に贈与者が亡くなる場合、受贈者が50歳に達する場合、口座の残高が無くなった場合、契約終了の手続きをした場合です。

契約期間中に贈与者が亡くなる場合

契約期間中に贈与者が亡くなる場合では、結婚子育て資金の一括贈与として口座に入れた金額のうち、残額を、贈与者から相続等により取得したこととされます。

例えば、1,000万円を口座に入れたけど、500万円しか使っていなかったら、残りの500万円は、相続等により取得したこととされます。

この時に気を付けたいのは、孫やひ孫など、被相続人の一親等の血族及び配偶者以外の人が相続した場合には、相続税額の2割が加算されるという事です。

孫やひ孫にお金を渡しながら、節税が出来るなら、という想いで、結婚子育て資金の一括贈与を使ったのに、使い切る前に亡くなって、結局割高な相続税になるという事もあるので注意しましょう。

受贈者が50歳に達する場合

受贈者が50歳に達すると、結婚・子育て資金口座に係る契約が終了します。

結婚子育て資金の一括贈与として口座に入れた金額のうち、残額があるときは、その残額はその契約終了時に贈与があったとされます。

なので、その年の贈与税の課税価格の合計額が基礎控除額を超えるなどの場合には、贈与税の申告期限までに贈与税の申告を行う必要があります。

贈与税は、相続税より高い税率になりがちなので、こちらも注意が必要です。

口座の残高が無くなった場合

口座の残高が無くなった場合には、契約は終了になり、結婚子育て資金の一括贈与としての機能は失われます。

契約終了の手続き

契約終了の手続きを行った場合、当然契約は終了します。

4.結婚子育て資金の一括贈与を利用する流れ

利用する流れは、次のようになります。

必要書類の準備、申し込み・預け入れ、払い戻しの順番です。

一つずつ確認していきます。

必要書類の準備

結婚子育て資金の一括贈与を金融機関に申し込む際には、次のような書類が必要です。

贈与契約書、戸籍謄本等の原本、受贈者の確定申告書・源泉徴収票、本人確認書類、マイナンバー、受贈者の銀行届出印、申し込み手数料です。

金融機関によって、多少持ち物の違いはありますが、概ねこのようになります。

申し込み・預け入れ

多くの場合は、贈与者、受贈者同席で手続きを行います。

申し込み・預け入れをすると、金融機関が「結婚・子育て資金非課税申告書」を税務署宛て提出します。

払い戻し

払い戻しは、結婚・子育てに関する費用の領収書等と払出請求書を提出することで受けられます。

金融機関からは、定期的に報告書が届き、払い出し金額や残額を確認する事ができます。

5.その都度生活費との関係

結婚子育て資金の一括贈与を検討する際には、その都度生活費と比較し、利用するから否かを決定します。

なので、その都度生活費について、しっかりと理解し、比較出来るようにしましょう。

その都度生活費について

贈与には、贈与税がかかる財産とかからない財産があります。

贈与税がかからない財産には次のような財産があります。

ここでいう生活費は、その人にとって通常の日常生活に必要な費用をいい、治療費、養育費その他子育てに関する費用などを含みます。

また、教育費とは、学費や教材費、文具費などをいいます。

なお、贈与税がかからない財産は、生活費や教育費として必要な都度直接これらに充てるためのものに限られます。

したがって、生活費や教育費の名目で贈与を受けとった場合であっても、それを預金したり、株式や不動産などの買入資金に充てている場合には贈与税がかかることになります。

夫婦や親子、兄弟姉妹などの扶養義務者という言葉がありましたが、扶養義務者とは何かというと、次のようになります。

つまり、父母や直系血族である祖父母などは、扶養義務者に該当します。

その扶養義務者から生活費や教育費に充てるために、必要な都度、取得した財産は、贈与税がかからないのです。

これを通称、その都度生活費と言います。

結婚子育て資金の一括贈与とその都度生活費の使い分け

結婚子育て資金の一括贈与を使わなくても、もともと贈与税がかからずに渡す事が出来る財産があります。

結婚子育て資金の一括贈与を使ってしまうと、払い戻すのに領収書を提出したり、残額が相続税や贈与税がかかるなどの縛りがありますが、その都度生活費の場合は無いのです。

なので、その都度生活費でカバーできる範囲であれば、結婚子育て資金の一括贈与は使わないという人が多いのです。

このように、結婚子育て資金の一括贈与を検討する際には、その都度生活費の事を理解している必要があります。

どういう内容に資金を使い、どういう計画なのかを考えた上で、結婚子育て資金の一括贈与と、その都度生活費を理解している相続税に強い税理士に相談しながら、結婚子育て資金の一括贈与の利用、その都度生活費としての処理を進めていきましょう。

6.教育資金の一括贈与との違い

結婚子育て資金の一括贈与は、よく似た制度として、教育資金の一括贈与という制度があります。

結婚子育て資金の一括贈与の中には、子育てという項目があります。

教育資金の一括贈与も子供の教育についての贈与です。

なので、教育資金の一括贈与も併せて押さえておきましょう。

教育資金の一括贈与について

教育資金の一括贈与は、30歳未満の子や孫などが、父母や祖父母などの直系尊属から、教育資金に充てるためのお金の贈与を一定の手続きを経て行った場合は、1,500万円まで非課税となる制度です。

教育資金の一括贈与に使える用途は、幼稚園や保育園、小学校、中学校、高校、大学などの学校や学習塾や教室などの費用についてです。

結婚子育て資金の一括贈与の子育ては、未就学児が対象です。

教育資金の一括贈与について詳しくはコチラのページで解説しています

結婚子育て資金の一括贈与と教育資金の一括贈与の比較

結婚子育て資金の一括贈与と、教育資金の一括贈与は、とても似た制度ですが、効果としては全然違います。

結婚子育て資金の一括贈与は、贈与者が亡くなったら、その時点で口座の契約が終了となります。

教育資金の一括贈与は、贈与者の相続税の課税価格の合計額が5億円以下で、受贈者が23歳未満の場合は、贈与者が亡くなっても引き続き利用出来ます。

教育資金の一括贈与は、贈与者が亡くなっても利用出来る場合があることから、その都度生活費ではなく、教育資金の一括贈与を利用する選択肢がありました。

しかし、結婚子育て資金の一括贈与は贈与者が亡くなったら利用出来ないので、その都度生活費でカバーできるなら、わざわざ手間暇がかかる結婚子育て資金の一括贈与を使う必要がないのです。

だから、結婚子育て資金の一括贈与を使う人は少ないです。

このように、教育資金の一括贈与と結婚子育て資金の一括贈与は、似ているようで、大きく違うのです。

7.結婚子育て資金の一括贈与の効率

生前贈与は、財産を移転して、税金を安くしようとする行為です。

結婚子育て資金の一括贈与も、早く財産を移転したいという理由もあるかと思いますが、早く財産を移転するだけなら、税金がかかってでも早く財産を移転するはずです。

ということは、早く財産を移転したいという理由は、経済的なメリットがある事が前提です。

つまり、経済的な利益を得ようとする行動なので、一つの資産運用と考える事が出来ます。

なのでまず、生前贈与自体の効率をお伝えする前に、資産運用の効率を一つ確認します。

その資産運用というのは、定期預金です。

運用と言っても、リスクがほとんどないので、株や不動産と比べたら、イメージがしやすいと思います。

定期預金の現在

突然ですが、この定期預金が今、金利何%くらいかご存知ですか?

今では、メガバンクやネット銀行で、1%前後の定期預金があります。

また、年金の受取口座になっている金融機関のキャンペーンものの金利であれば、0.3~0.5%上乗せというものがあります。

仮に、定期預金の金利が0.4%だったら、その金利の定期預金で、相続税の納税資金が貯められると思いますか?

0.4%の金利では、到底相続税の納税資金は貯められないですよね。

つまり、0.4%の金利では、相続対策は、厳しいです。

これが現在の定期預金です。

上記の定期預金をしっかりと覚えておいてください。

では、あらためて、結婚子育て資金の一括贈与について、考えていきたいと思います。

実際に例を使って考えてみたいと思います。

まずは、結婚子育て資金の一括贈与をする事での節税額を考えます。

結婚子育て資金の一括贈与の節税額

結婚子育て資金の一括贈与を使い、1,000万円を贈与するとします。

1,000万円を贈与した人が亡くなった場合の相続税の実効税率は10%だとしましょう。

つまり、結婚子育て資金の一括贈与をする事で、贈与をした人が亡くなった時に、相続財産から贈与をした1,000万円が少なくなります。

相続財産から1,000万円少なくなることで、その1,000万円に対して相続税が課税されなくなります。

相続税の実効税率は10%なので、1,000万円の10%である100万円が節税になります。

このように、1,000万円を贈与する事で、100万円の節税になるのです。

では、この100万円の節税は、いつ節税になるのでしょうか?

多くの人が贈与をした時と間違えます。

しかし、贈与をした時ではなく、相続の時です。

贈与をした時には、結婚子育て資金の一括贈与で1,000万円が非課税になりますが、これはあくまでも贈与税です。

贈与は、相続の時に相続財産から生前贈与をした分が財産額が少なくなってるから、相続税の節税になります。

つまり、贈与をした時ではなく、贈与をした後、数年後に相続が発生した時に、節税になるのです。

では、この教育資金の一括贈与の仕組みって、何かに似ていませんか?

具体的に、考えてみます。

結婚子育て資金の一括贈与の仕組み

65歳の父が、35歳の子に、結婚子育て資金の一括贈与を利用して1,000万円を贈与します。

父は、85歳で亡くなり、相続が発生したとします。

この生前贈与の仕組みが、何かに似ていませんか?

少し表現方法を変えます。

65歳で1,000万円の贈与をして、85歳の時に100万円の節税になります。

どうですか、気づきましたか?

そう、この仕組みって、定期預金に似ているのです。

65歳で1,000万円の定期預金に入って、85歳で100万円の利息を受け取るというのと、経済的な効果は一緒なのです。

では、結婚子育て資金の一括贈与と定期預金の仕組みが同じなのであれば、効率はどのように考えれば良いでしょうか?

100万円という節税額(定期預金の場合は利息の額)ですか?

もしそうであれば、55歳で贈与をして85歳で相続が発生する時と、75歳で贈与をして85歳が発生する時、同じ効率になりますよね。

55歳で贈与をして85歳で相続が発生した場合は、30年間で100万円の節税。

75歳で贈与をして85歳で相続が発生した場合は、10年間で100万円の節税。

30年間で100万円の利息を得る定期預金と、10年間で100万円の利息を得る定期預金、同じ効率ですか?

10年間で100万円の利息を得られる定期預金を3回行ったら、30年間で300万円になります。

このように、同じ利息の額だったとしても、その経済的な利益を得られる時間で、効率は全然違います。

定期預金の効率を判断する際でも、利息ではなく、経済的な利益をどれだけの期間で得られるかまでが考慮された金利で判断を行います。

では、この結婚子育て資金の一括贈与が金利でいったら、何%なのかという効率を計算していきましょう。

結婚子育て資金の一括贈与の金利(簡易計算)

先ほどの65歳で1,000万円の結婚子育て資金の一括贈与をして、85歳で相続が発生した例で考えます。

100万円の節税は、65歳で生前贈与をして、85歳で相続が発生した20年間の効率です。

その為、次の式で計算します。

節税額100万円 ÷ 20年間 ÷ 贈与額1,000万円

これを計算すると、0.5%です。

これが、結婚子育て資金の一括贈与の効率です。

しかも、これは体感して頂きたいので、単純計算をしましたが、実際の計算はもう少し複雑です。

銀行の金利というのは、複利という仕組みで出来ています。

先ほど、計算したものは、単利という計算方法です。

では、複利で計算すると何%なのかというと、0.48%です。

0.48%だと、冒頭にお話しした0.4%の定期預金では相続対策は出来ないと確認をしたものと、ほぼ変わりません。

1,000万円の贈与が出来ると聞くと、大きな節税になると感じてしまいがちですが、効率で考える良くはないのです。

8.結婚子育て資金の一括贈与以外の選択肢

結婚子育て資金の一括贈与の効率でも確認したように、結婚子育て資金の一括贈与自体の運用効率は低いです。

その為、他の選択肢も知り、他の選択肢を知ったうえで結婚子育て資金の一括贈与を選択したり、結婚子育て資金の一括贈与以外の選択肢を選択出来るようにしましょう。

ここでは、その都度生活費と生前贈与に絞ってお伝えします。

その都度生活費

先ほどお伝えしたその都度生活費です。

運用効率が低く、結婚子育て資金の一括贈与の制度を使う事で、口座を開設したり、お金を引き出すために手間暇がかかるのであれば、結婚子育て資金の一括贈与を使わない事も選択肢になります。

その中で、その都度生活費でカバー出来る範囲であれば、その都度生活費を使う事が有力な選択肢となります。

暦年贈与

暦年贈与は、結婚子育て資金の一括贈与の代わりに使うという事も出来ますが、結婚子育て資金の一括贈与と併用するという使い方も出来ます。

暦年贈与は、年間110万円の非課税枠があり、贈与額が大きくなるつれて税率が上がる累進課税です。

令和5年度税制改正で、相続発生前3年以内に贈与で取得した財産が有れば相続財産に持ち戻す制度から、令和6年から段階的に7年以内に贈与で取得した財産に移行します。

この暦年贈与の良いところは、好きな額を好きなだけ贈与出来るという事です。

多くの人は、110万円の非課税枠で贈与をしますが、財産額の多い人はもっと大きな額の贈与をすることで贈与の効果を最大化します。

一番節税出来る贈与額

贈与は、税負担を下げる行為ですが、贈与の効果を最大化し、一番節税出来る贈与額について考えていきます。

では、もしあなたが、生前贈与を使った相続税の節税対策を考えるなら、どのように内容を考えますか?

110万円の贈与額を複数人に行う?

相続人ではない、孫や子の配偶者に行う?

1年ではなく、複数年行う?

色々と考え方はあると思います。

ですが、今の選択肢で気づいて頂きたいのが、どれも当事者ごとにカスタマイズされた内容ではなく、制度の説明という事です。

相続人ではない孫や子の配偶者なら持ち戻しの対象にならないことは制度の解説です。

複数人に行う、複数回行うのは、当然の話です。

そもそも、110万円というのは基礎控除額であって、一番節税出来る贈与額ではないです。

では、一番節税が出来る贈与額をどうやって導けば良いでしょうか?

一番節税出来る贈与額の基本的な考え方

一番節税出来る贈与額を考える前に、まず、節税が出来ているかどうかは、どう考えれば良いでしょうか?

節税出来ているかどうかであれば、生前贈与をする前の相続税と、生前贈与をした後の相続税と贈与税を比較すれば分かります。

生前贈与をする前の相続税と、生前贈与をした後の相続税と贈与税の比較は、節税出来ているかどうかだけでなく、どれだけ節税出来ているかという額も分かります。

贈与税を考える時には、一回の贈与だけでなく、複数年で複数回贈与した贈与税で考える必要があります。

ただ、この方法では、節税出来るかどうかが分かり、いくら節税出来るかが分かりますが、1回の贈与のパターンです。

なので、いくらの贈与額が一番節税出来るかが分かる訳ではありません。

一番節税出来る贈与額を探す為には、10万円刻みなどで変えた贈与額で、生前贈与をした後の相続税と贈与税を無数に計算し、無数に計算した中から一番低い額を探すという方法になります。

比較する相続税の注意

相続税は、夫婦の場合、片方の相続税で考えても意味がありません。

夫婦の場合、夫婦の相続税額の合計額で考えないと、意味がないのです。

夫婦の場合、先に亡くなる方を一次相続、後に亡くなる方を二次相続と言いますが、一次相続の時に、配偶者がどれだけ相続するかという配分一つで、夫婦の相続額の合計額が2倍前後変わる可能性があります。

例えば、相続財産1億円、家族構成は、父、母、子供が2人の場合、夫婦の相続税額の合計額の最小値は、365.4万円、最大値は770万円、その差は約405万円です。

約405万円というと、最小値の365.4万円の2倍以上です。

このように、夫婦の相続では、片方の相続で考える事は意味が無く、夫婦の相続税額の合計額で考える必要があります。

その為、一番節税出来る贈与額を算出する為に、生前贈与をする前の相続税と、生前贈与をした後の相続税と贈与税を比較する際、夫婦の場合、片方の相続税ではなく、夫婦の相続税の合計額で考える必要があるのです。

つまり、生前贈与をする前の一次相続の相続税、二次相続の相続税と、生前贈与をした後の一次相続の相続税、二次相続の相続税、贈与税を比較して、一番節税出来る贈与額を探していきます。

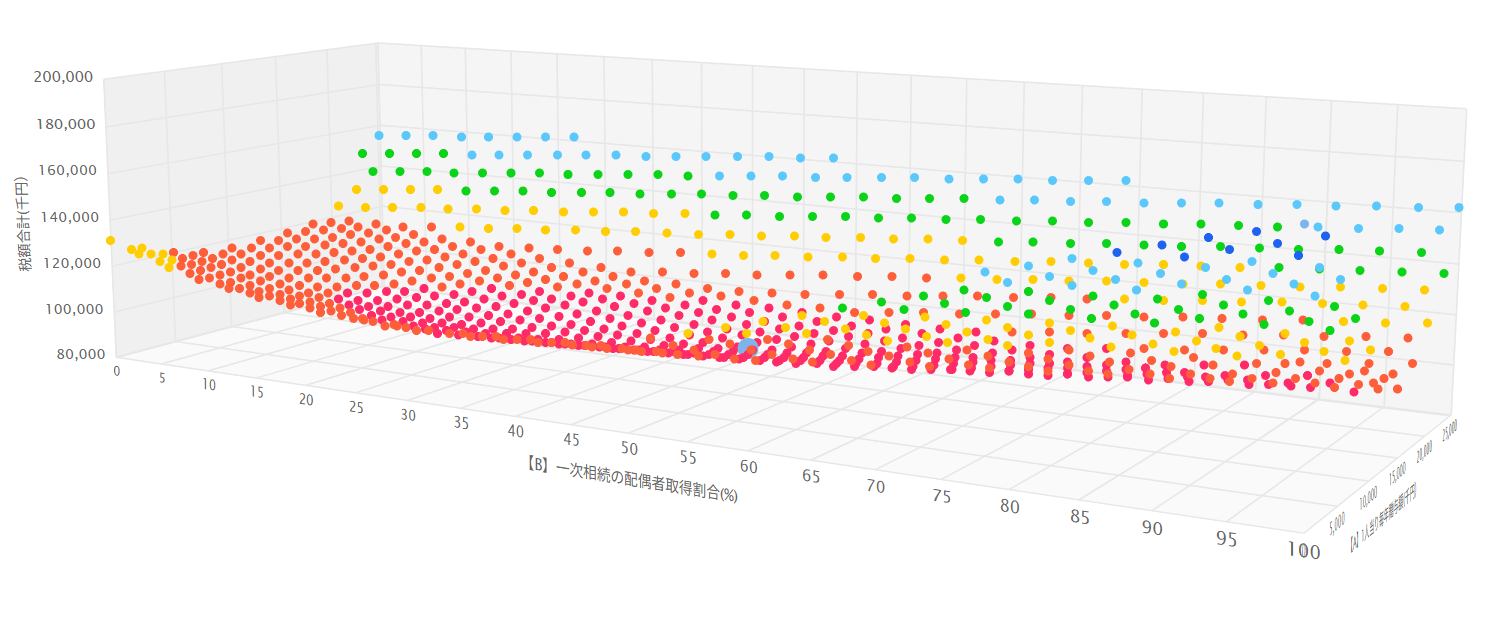

一番節税出来る贈与額のシミュレーション

今回は、贈与額を10万円刻みで、シミュレーションしていきます。

贈与額を10万円刻みで複数のパターン計算しつつ、一次相続と二次相続の相続税を一次相続の時の配偶者の取得割合を1%刻みで計算していきます。

その為、計算量は膨大になるので、電卓で計算を行うというのは、到底無理です。

これを計算していくと、このようなグラフになります。

このグラフの点、全てが、計算した点です。

これだけ膨大な計算量が必要です。

ここまで計算するからこそ、顧客の財産額や家族構成、贈与をする回数、一般税率か特例税率かなどによって違う一番節税出来る贈与額を正確に出す事が出来ます。

このような計算は、電卓で計算する事も難しいですし、エクセルでも関数を使って計算する事も難しいです。

ただし、このような計算は、計算を行う為のシステムを利用すれば、必要ないくつかの情報を入力するだけで、簡単に算出する事が出来ます。

一番節税出来る贈与額の計算例

家族構成は配偶者と子供2人、贈与をするのは子供2人、財産は5億円、配偶者は固有の財産を持っていないものとします。

相続が発生した時は、法定相続分通り相続したとします。

相続の10年前からの暦年贈与を想定した場合、7年以内の持ち戻しを加味したら、一番節税出来る贈与額は、1,080万円になります。

贈与をした場合と、贈与をしない場合の税負担の差は、16,902,300円になります。

ちなみに、年間110万円の贈与だと、4,189,300円の節税効果しか出せず、12,713,000円の節税効果の差が生まれます。

今回算出した贈与額1,080万円を計算で出そうと思ったら、何百回、何千回と計算を行い、何百、何千という計算結果から、一番低い贈与額を手作業で探すという作業です。

一番節税出来る贈与額は、一次相続の時に配偶者にどれくらい財産の割合を渡すか、配偶者は固有の財産を持っているか、相続時精算課税制度を併用するかどうか、によっても変わります。

これらの計算は、電卓などでは、到底できません。

相続時精算課税制度

相続時精算課税制度は、結婚子育て資金の一括贈与の代わりに使うという事も出来ますが、結婚子育て資金の一括贈与と併用するという使い方も出来ます。

相続時精算課税制度は、60歳以上の父母または祖父母などから、18歳以上の子または孫などに対し、財産を贈与した場合において選択できる制度です。

相続時精算課税制度には、基礎控除と特別控除があります。

基礎控除額は110万円で、毎年110万円までは、非課税で贈与をする事が出来ます。

この基礎控除は、令和5年度税制改正に変更になり、令和6年1月1日以降、利用する事が出来るようになりました。

相続時精算課税制度の基礎控除は、暦年贈与と違い、相続財産に持ち戻しません。

なのでこの相続時精算課税制度の110万円の基礎控除を利用し、税負担を下げていきます。

財産額が少ない時、贈与者の死期が近い時は、特に効果的です。

住宅取得資金の贈与

住宅取得資金の贈与は、母や祖父母などの直系尊属から、マイホームを購入したり、建てたりする場合に使う為の金銭の贈与を受けた場合、一定の要件を満たすと、最高1,000万円まで非課税になるという制度です。

令和8年12月31日まで利用する事ができます。

住宅取得資金の贈与も大きな額を贈与出来る特例ですが、結婚子育て資金の一括贈与の効率でお伝えした通り、大きな額を贈与が出来るイコール効率が良いという訳ではないので注意しましょう。

8.参考動画

今回お伝えした結婚子育て資金の一括贈与、教育資金の一括贈与、暦年贈与・相続時精算課税制度については、下記の動画でもお伝えしています。

・結婚子育て資金の一括贈与 完全攻略

・教育資金の一括贈与【完全攻略】

・暦年贈与、相続時精算課税制度を合わせて学ぶ

9.まとめ

ここまで、結婚子育て資金の一括贈与の概要、結婚子育て資金の一括贈与が使える範囲、契約終了時の取り扱い、利用する流れ、その都度生活費との関係、教育資金の一括贈与との違い、結婚子育て資金の一括贈与の効率、結婚子育て資金の一括贈与以外の選択肢についてお伝えしました。

結婚子育て資金の一括贈与を使わなくても、その都度生活費という選択肢もあります。

教育資金の一括贈与と違って、贈与者が無くなっても継続出来るというメリットがありません。

その為、何にお金を使うのか、その都度生活費でカバー出来るのか、他の選択肢の方が良いのかを確認してから、結婚子育て資金の一括贈与を使う理由がある場合に利用しましょう。

また、より具体的に相続対策を実践したい、相続を仕事にする為の知識を得たい、相続を体系的に学んでいきたいという人は下記より特典を手に入れて下さい。