この記事で解決出来る悩み

- 令和7年(2025年)に発表された令和8年(2026年)税制改正大綱の相続に関連する内容

- 改正前の内容

- 改正後の内容

- 改正をふまえた対策

1.教育資金の一括贈与

税制改正大綱

直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税措置について、令和8年3月31日までとされている教育資金管理契約に基づく信託等可能期間を延長せずに終了することとし、同日までに拠出された金銭等については、引き続き本措置を適用できることとする。

教育資金の一括贈与の概要

教育資金の一括贈与は、30歳未満の子や孫などが、父母や祖父母などの直系尊属から、教育資金に充てるためのお金の贈与を一定の手続きを経て行った場合、1,500万円まで非課税となる制度です。

もともと『夫婦や親子、兄弟姉妹などの扶養義務者から生活費や教育費に充てるために取得した財産で、通常必要と認められるもの。』とされており、扶養義務者から、その都度、教育費を支払ってもらう分には贈与税はかかりません。

その為、教育資金の一括贈与を利用しないという人も多くいました。

ただし、教育資金の一括贈与を利用することでのメリットもありました。

それが、贈与者の相続税の課税価格の合計額が5億円以下で、受贈者が23歳未満の場合は、贈与者が亡くなっても、教育資金の一括贈与が引き続き利用出来る事です。

贈与者が亡くなった後も利用出来ると、必要な都度、扶養義務者が教育費を支払うよりも多くの教育資金を無税で拠出する事が出来るのです。

教育資金の一括贈与ついて詳しくはコチラのページで解説しています

改正への対応

教育資金の一括贈与は、令和8年3月31日までは利用が出来るので、贈与者の相続税の課税価格の合計額が5億円以下、受贈者が23歳未満の場合で、贈与者の相続発生後も引き続き教育資金の一括贈与を利用したいという目的がある場合に、期限内に利用します。

2.個人の事業用資産に係る相続税・贈与税の納税猶予制度

税制改正大綱

個人事業承継計画の提出期限を2年6月延長する。

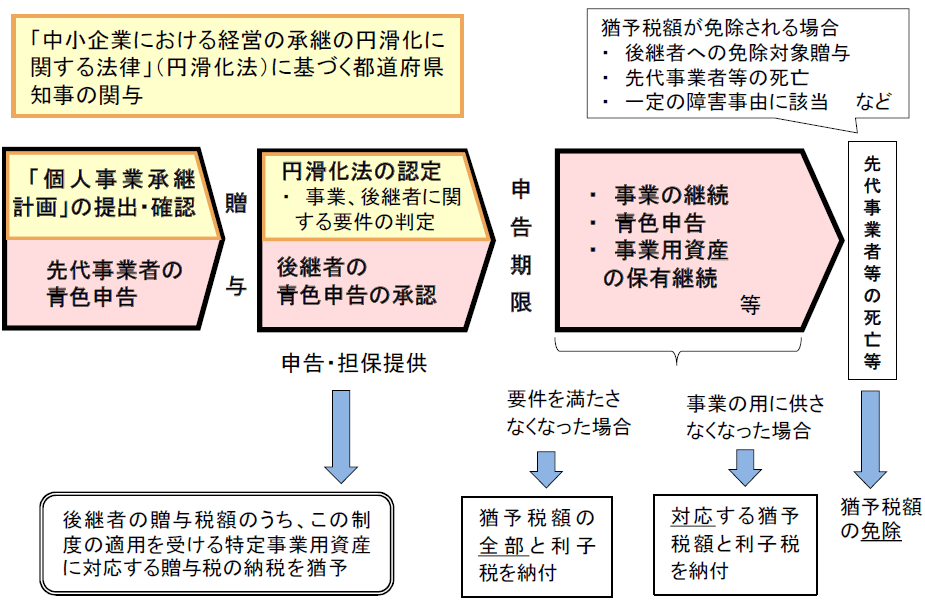

個人の事業用資産に係る相続税・贈与税の納税猶予制度の概要

中小企業における経営の承継の円滑化に関する法律の認定を都道府県知事から受ける後継者である相続人または受遺者が、青色申告に係る事業を行っていた被相続人から、事業に係る特定事業用資産のすべてを平成31年1月1日から令和10年12月31日までの相続または遺贈により取得をした場合、青色申告に係る事業の継続等、一定の要件の下、特例事業相続人等が納付すべき相続税のうち、特例事業用資産に係る課税価格に対応する相続税の納税が猶予され、後継者である相続人または受遺者が死亡した場合等には、その全部または一部が免除される。

いわゆる、個人版事業承継税制です。

上記は、平成31年4月1日から令和8年3月31日までに「個人事業承継計画」を都道府県知事に提出し、確認を受けた者に限るという特例でした。

その提出期限が、2年6か月延長されました。

改正への対応

個人版事業承継税制を利用したい人は、延長された期限までに「個人事業承継計画」を都道府県知事に提出します。

3.非上場株式等に係る相続税・贈与税の納税猶予の特例制度

税制改正大綱

特例承継計画の提出期限を1年6月延長する

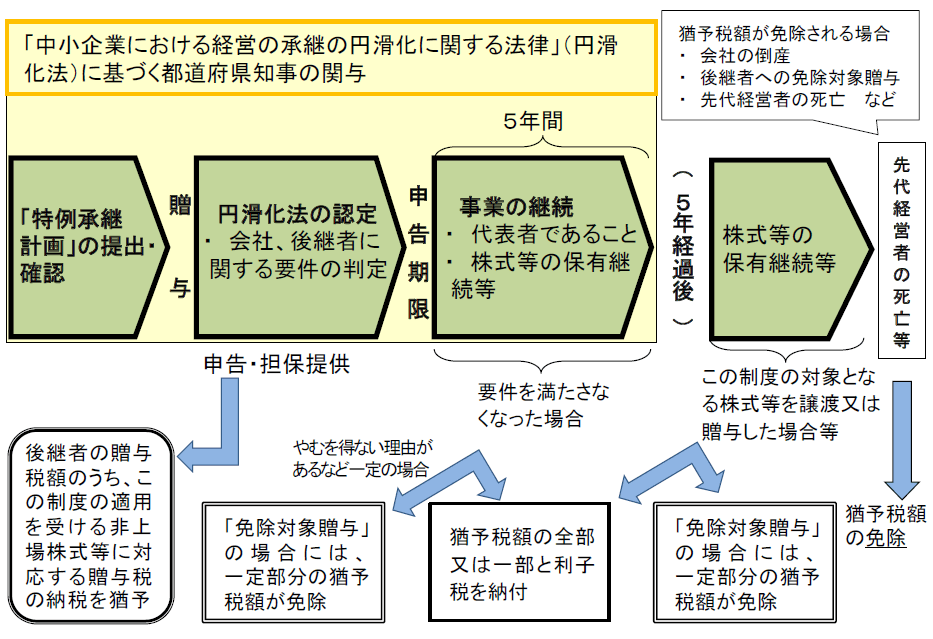

非上場株式等に係る相続税・贈与税の納税猶予の特例制度の概要

非上場株式等に係る相続税・贈与税の納税猶予の特例制度は、後継者である相続人等が、中小企業における経営の承継の円滑化に関する法律の認定を受けている非上場会社の株式等を相続または遺贈により取得した場合において、非上場株式等に係る相続税について、一定の要件のもと、納税を猶予し、後継者の死亡等により、納税が猶予されている相続税の納付が免除される制度です。

いわゆる法人版事業承継税制です。

上記の特例措置は、平成30年4月1日から令和8年3月31日までに「特例承継計画」を都道府県知事に提出し、確認を受けた者に限るという特例でした。

その提出期限が、1年6か月延長されました。

改正への対応

法人版事業承継税制を利用したい人は、延長された期限までに「特例承継計画」を都道府県知事に提出します。

4.医業継続に係る相続税、贈与税の納税猶予制度等

税制改正大綱

次の措置を講ずる。

①適用期限を3年延長する

②医療法人の移行計画の認定要件のうち、「自費患者に対し請求する金額が、社会保険診療報酬と同一の基準により計算されること」との要件について、特定外国人患者に対し請求する診療報酬の額(療養の給付並びに入院時食事療養費及び入院時生活療養費に係る療養に相当する給付に係るものに限る。)にあっては、関係法令の改正により「その診療報酬の額が、社会保険診療報酬と同一の基準により計算される金額からその金額に3を乗じて得た金額までの範囲内であって地域における標準的な料金を超えないものであること」との要件とする見直しが行われた後も、その見直し後の認定医療法人について、本制度を適用する。

(注)上記の「特定外国人患者」とは、自費患者である外国人であって公的医療保険に加入していない者をいう

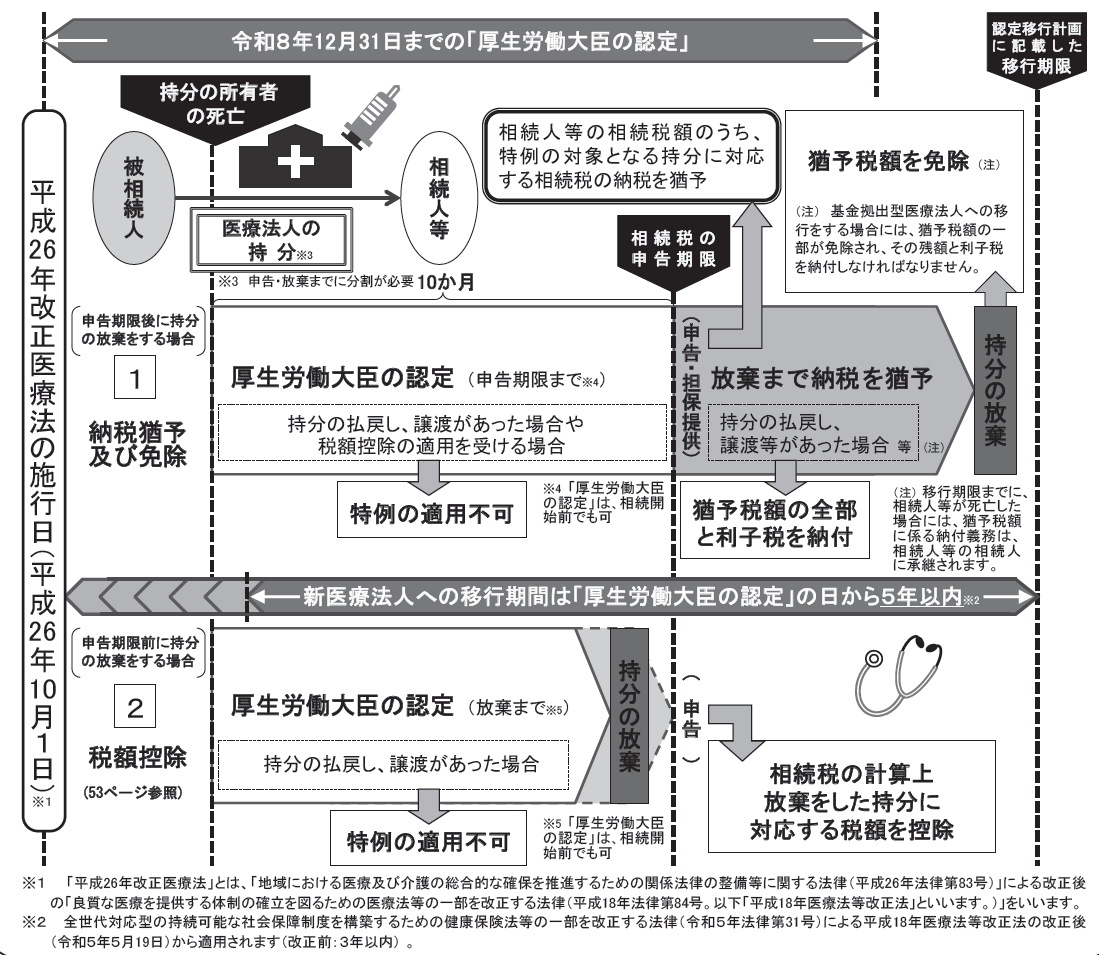

医業継続に係る相続税、贈与税の納税猶予制度等の概要

相続人等が、医療法人の持分を被相続人から相続または遺贈により取得した場合において、医療法人が相続税の申告期限において認定医療法人であるときは、納付すべき相続税のうち、特例の適用を受ける持分の価額に対応する相続税については、一定の要件を満たすことにより、認定移行計画に記載された移行期限まで、その納税が猶予されます。

この医療法人持分納税猶予税額は、認定医療法人の認定移行計画に記載された移行期限までに、認定医療法人の持分のすべてを放棄した場合などには、届出書を提出することにより、その全部または一部について納税が免除されます。

上記は、「厚生労働大臣の認定」が、令和8年12月31日。新医療法人への移行期限が「厚生労働大臣の認定」の日から5年以内でした。

その適用期限が3年延長されます。

改正への対応

医業継続に係る相続税、贈与税の納税猶予制度等を利用したい人は、延長された期限までに「厚生労働大臣の認定」を受け、新医療法人へ移行します。

5.農地等に係る相続税、贈与税の納税猶予制度

税制改正大綱

農地等に係る相続税、贈与税の納税猶予制度の適用に係る農地等を収用交換等により譲渡した場合に利子税の全額を免除する措置の適用期限を5年延長する。

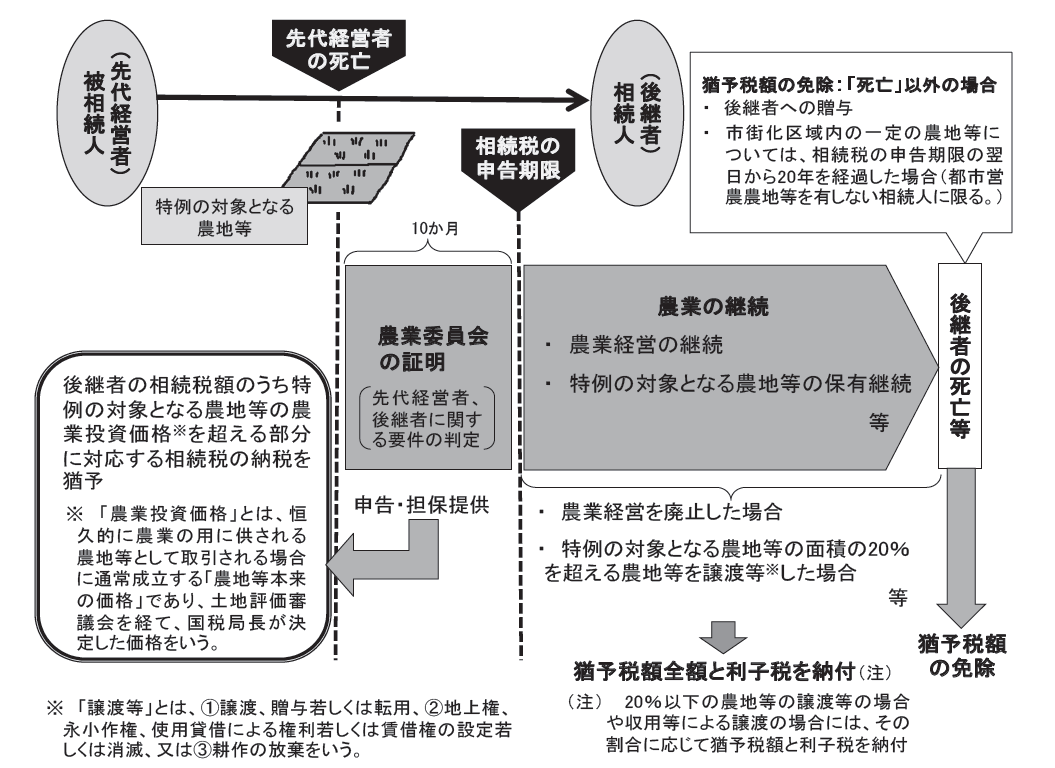

農地等に係る相続税、贈与税の納税猶予制度の概要

農業を営んでいた被相続人または特定貸付け等を行っていた被相続人から一定の相続人が一定の農地等を相続や遺贈によって取得し、農業を営む場合または特定貸付け等を行う場合、一定の要件の下にその取得した農地等の価額のうち農業投資価格による価額を超える部分に対応する相続税額は、その取得した農地等について相続人が農業の継続または特定貸付け等を行っている場合に限り、その納税が猶予されます。

この農地等納税猶予税額は、特例の適用を受けた農業相続人が死亡した場合等に免除されます。

上記の農地等に係る相続税、贈与税の納税猶予制度の適用に係る農地等を収用交換等により譲渡した場合に利子税の全額を免除する措置の適用期限は、平成26年4月1日から令和8年3月31日でした。

その適用期限が5年延長されます。

改正への対応

農地等に係る相続税、贈与税の納税猶予制度の適用に係る農地等を収用交換等により譲渡した場合の利子税の免除を利用したい人は、延長された期限までに、公共事業施工者の収用交換等による譲渡を受けたことを証する書類を添付した届出書を提出します。

6.相続税等の財産評価の適正化

税制改正大綱

相続税法の時価主義の下、貸付用不動産の市場価格と相続税評価額との乖離の実態を踏まえ、その取引実態等を考慮し、次の見直しを行う。

①被相続人等が課税時期前5年以内に対価を伴う取引により取得又は新築をした一定の貸付用不動産については、課税時期における通常の取引価額に相当する金額によって評価する。

(注)上記の課税時期における通常の取引価額に相当する金額については、課税上の弊害がない限り、被相続人等が取得等をした貸付用不動産に係る取得価額を基に地価の変動等を考慮して計算した価額の100分の80に相当する金額によって評価することができることとする。

②不動産の特定共同事業契約又は信託受益権に係る金融商品取引契約のうち一定のものに基づく権利の目的となっている貸付用不動産については、その取得の時期にかかわらず、課税時期における通常の取引価額に相当する金額によって評価する。

上記の課税時期における通常の取引価額に相当する金額については、課税上の弊害がない限り、出資者等の求めに応じて事業者等が示した適正な処分価格、買取価格等、事業者等が把握している適正な売買実例価額又は定期報告書等に記載された不動産の価格等を参酌して求めた金額によって評価することができることとする。ただし、これらに該当するものがないと認められる場合には、上記①に準じて評価(取得時期や評価の安全性を考慮)する。

相続税等の財産評価の概要

土地と家屋の評価に関しては、基本的に『相続税財産評価に関する基本通達』に基づき、評価を算出しました。

財産評価基本通達は、次のように計算を行います。

土地は、路線価がある場所では路線価方式、路線価が無い場所では倍率方式で、評価を行っていました。

路線価方式は、土地は『路線価×面積』をベースに土地の形状、状況によって補正をかけて計算を行いました。

倍率方式は、『倍率×面積』です。

更に、貸付を行っている不動産に関しては、『自用地の価額×(1-借地権割合×借家権割合×賃貸割合)』で、貸家建付地の計算を行います。

家屋に関しては、自用家屋は固定資産税評価額、貸家は『自用家屋の評価×(1-借家権割合×賃貸割合)』で計算を行います。

このように、財産評価基本通達に基づき、土地と家屋の評価を行いましたが、実際の売買価格と財産評価基本通達の価額に大きな乖離がある場合があります。

この売買価格と財産評価基本通達の価額の乖離を利用し、相続直前に租税回避の為の不動産購入とみなし、財産評価基本通達による評価方法を国税庁が否認する事案が多数ありました。

その売買価格と財産評価基本通達の価額の乖離を利用した租税回避を是正する為に、今回の改正が行われました。

改正への対応

本記事執筆時点(2025年12月22日)で、課税時期前5年以内に対価を伴う取引により取得又は新築をした一定の貸付用不動産の『課税時期における通常の取引価額に相当する金額』も、不動産の特定共同事業契約又は信託受益権に係る金融商品取引契約のうち一定のものに基づく権利の目的となっている貸付用不動産の『課税時期における通常の取引価額に相当する金額』も、詳細の評価方法は公表されていません。

現時点で出来る事は、平均寿命に近いなど、相続が近いと思われる場合は、貸付用不動産の取得又は新築はリスクが高いので控える、もしくは、リスクを理解した上で進める必要があります。

貸付用不動産の取得又は新築は出来るだけ早く行う事が望ましいです。

また、詳細の評価方法が公表されましたら、本記事の更新を行います。

7.参考動画

今回は、このブログでお伝えしていますが、動画でも学びたいという人もいると思います。

そんな方は、下記の動画を参考にしてください。

・教育資金の一括贈与【完全攻略】

・不動産の相続税評価 基礎講座

8.まとめ

今年度の改正では、長く続いた教育資金の一括贈与が延長されなかったり、貸付用不動産への評価方法が変わるなど、課税強化の内容になっています。

だからこそ、相続を正しく理解し、相続対策を行っていく知識がよりいっそう必要になります。

相続の専門家を目指す人で、より具体的に相続対策を実践したい、相続を仕事にする為の知識を得たい、相続を体系的に学んでいきたいという人は下記より特典を手に入れて下さい。